- 請求書

免税事業者の請求書の書き方【税理士監修】インボイス導入後の経過措置や消費税記載のルール

公開日:

更新日:

2023年10月のインボイス制度開始に伴い、免税事業者における請求書の書き方にも注意が必要となりました。これにより、請求書の書き方や消費税記載のルール、仕入税額控除に関する経過措置などについての疑問や不安を感じる免税事業者が増えています。

この記事では、免税事業者が発行する請求書の正しい書き方、インボイス制度下での注意点、そして気になる経過措置について、国税庁の情報も踏まえながらわかりやすく解説していきます。

請求書発行から入金消込まで!業務を効率化

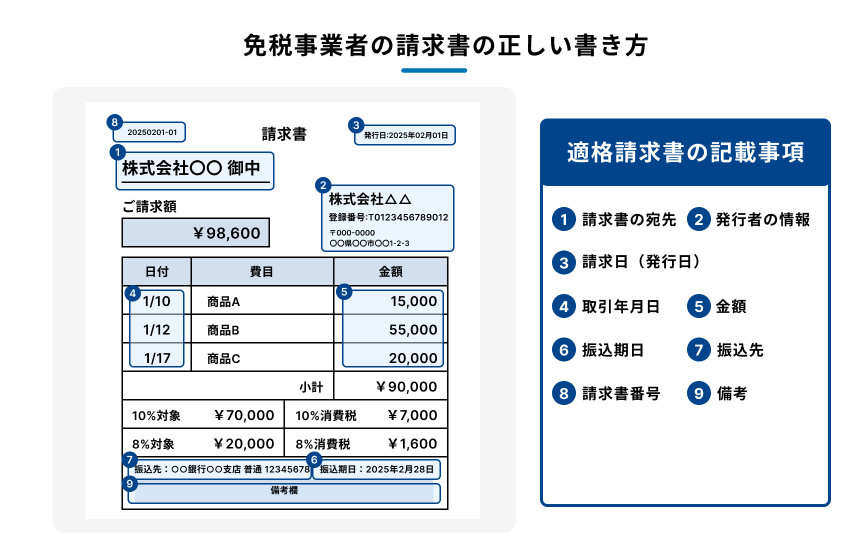

免税事業者の請求書の正しい書き方

免税事業者であっても、適切な請求書の発行は取引において非常に重要です。ここでは、インボイス制度導入後に免税事業者が守るべき請求書の書き方と注意点を解説します。

請求書の書き方の詳細については、以下の記事もお読みください。

基本的な記載項目

免税事業者が発行する請求書には、以下の基本的な項目を記載する必要があります。これらは取引の基本情報として、適格請求書発行事業者か免税事業者かに関わらず、共通して記載すべき項目です。

請求書の宛先

請求書の宛先として、取引先(受取側)の氏名または名称を正確に記載します。特に以下の点に注意しましょう。

- 正式名称を略さず書く(「(株)」などの略称は使わない)

- 法人宛の場合は「御中」、個人宛の場合は「様」をつける

- 法人に属する特定の個人が宛先の場合、個人名への敬称のみつける(「御中」「様」の併用はしない)

取引先の住所の記載は必須ではありませんが、商慣習として記載することが一般的です。

発行者の情報

請求書の発行者(免税事業者側)の情報として、氏名または名称を必ず記載します。また一般的に、以下の情報も記載します。

- 住所

- 電話番号

- FAX番号(使用している場合)

- メールアドレス

これらの情報は必須ではありませんが、取引先が連絡を取るために役立つ情報として記載しておくと良いでしょう。

請求日(発行日)

請求書を発行した日付を記載します。請求日は実際に請求書を作成した日とすることが一般的ですが、取引先との取り決めにより、特定の日(月末日など)にすることもあります。

和暦・西暦のどちらで記載しても問題ありませんが、同一の書類内では統一しておきましょう。

取引年月日

実際に商品やサービスを提供した日付を記載します。複数の取引がある場合は、それぞれの取引日を明記します。請求日と同様に、和暦・西暦は統一して使用しましょう。

費目

提供した商品やサービスの名称、数量、単価などを具体的に記載します。取引内容が多い場合は「一式」としてまとめることもできますが、取引先が内容を把握できるよう、ある程度詳細に記載することが望ましいでしょう。

金額

以下の金額を明記します。

- 取引ごとの金額

- 小計(税抜の合計額)

- 消費税相当額

- 合計金額(請求総額)

合計金額は特に重要な情報になるため、目立つ位置(例:請求書の上部や宛先の下など)に記載するのが一般的です。

振込期日

取引先との取り決めに基づいて設定した支払い期限を記載します。「請求書発行日から30日以内」や「○月○日まで」など、明確に期日を示すことが重要です。

振込先

支払いを受ける口座情報を正確に記載します。以下の情報を漏れなく記載しましょう。

- 金融機関名

- 支店名(支店コードも記載すると親切)

- 口座種別(普通・当座など)

- 口座番号

- 口座名義(フリガナも記載するとよい)

記載ミスがあると入金の遅延につながるため、特に注意が必要です。

請求書番号

社内管理用の番号です。連番で管理する場合や、日付と連番を組み合わせるなど、自社で統一した方法で付番します。請求書番号の記載は法的な義務ではありませんが、管理のために記載しておくことをおすすめします。

備考

取引に関する補足事項や特記事項を記載します。特に多いのが振込手数料に関する記載です。特段の取り決めがない場合は支払い側が負担するのが原則ですが、トラブル防止のため「振込手数料は貴社にてご負担をお願いいたします」などと明記しておくとよいでしょう。

消費税の書き方

免税事業者は適格請求書を発行できませんが、請求書に消費税相当額を記載することは可能です。

ただし、適格請求書発行事業者が作成した適格請求書と誤認されるような表示は禁止されています。具体的には以下のような表示が禁止対象です。

- 登録番号(T+13桁の数字)と類似した英数字の表示

- 他の事業者の登録番号を自らの「登録番号」として表示

一方で、消費税相当額を記載すること自体は問題ありません。この場合は取引の透明性を高めるため、以下のような書き方で記載すると良いでしょう。

- 「税抜価格 + 消費税相当額 = 税込価格」の形式で明記

- 「当社は免税事業者のため、消費税の納税義務はありません」などの表示

免税事業者が発行した請求書では、取引先(課税事業者)は原則として仕入税額控除を受けることができません。ただし、一定期間は控除を認める経過措置も用意されています。

免税事業者とインボイス制度

インボイス制度の導入は、特に免税事業者にとって大きな影響をもたらします。ここでは免税事業者の基本的な特徴と、インボイス制度下での立場について解説します。

免税事業者の定義と特徴

免税事業者とは、基準期間(原則として前々事業年度)における課税売上高が1,000万円以下の事業者です。個人事業主の場合は前々年の1月1日から12月31日までの期間、法人の場合は前々事業年度が基準期間となります。

免税事業者の最大の特徴は、消費税の納税義務が免除されていることです。つまり、商品やサービスを提供する際に消費税を受け取っても、その消費税分を納税する必要がありません。これは小規模事業者の税務負担を軽減するための制度です。

ただし、免税事業者であっても仕入れ時に支払った消費税については仕入税額控除を受けることができず、コストとして計上することになります。

課税事業者との主な違い

免税事業者と課税事業者の主な違いは以下の通りです。

課税事業者の特徴

- 消費税の納税義務がある

- 仕入時に支払った消費税について仕入税額控除を受けることができる

- 適格請求書を発行するための登録が可能

- 適格請求書発行事業者として登録すると、登録番号(T+13桁の番号)が付与される

免税事業者の特徴

- 消費税の納税義務がない

- 仕入時に支払った消費税は経費として計上する

- 適格請求書を発行できない

- 課税事業者になることを選択した場合のみ適格請求書発行事業者になれる

インボイス制度が免税事業者に与える影響

インボイス制度は消費税の仕入税額控除の要件を厳格化し、税の透明性を高めることを目的としています。具体的には、仕入税額控除を受けるためには原則として適格請求書の保存が必要です。

この制度変更は免税事業者に以下のような影響を与えています。

取引先の仕入税額控除への影響

免税事業者は適格請求書を発行できないため、取引先の課税事業者は原則として、免税事業者との取引に係る消費税について仕入税額控除を受けることができなくなりました。

取引継続への影響

取引先が仕入税額控除を重視する場合、免税事業者との取引を見直す可能性があります。具体的には、以下のような事例が考えられるでしょう。

- 取引価格の引き下げ(値引き)を求められる

- 取引自体を解消される

- 適格請求書発行事業者になるよう要請される

こうした状況から、多くの免税事業者が「免税事業者のままで取引条件の変更に応じる」か、あるいは「課税事業者を選択して適格請求書発行事業者となる」かという選択を迫られています。

なお、取引先が簡易課税制度を選択している場合や免税事業者である場合など、インボイスを必要としない事業者である場合には影響を受けません。

免税事業者の請求書に関連する経過措置

インボイス制度の導入により、免税事業者からの仕入れについて仕入税額控除ができなくなりました。しかし取引への影響を緩和するため、段階的な経過措置も用意されています。

「免税事業者等からの仕入れに係る経過措置」とは

適格請求書等保存方式(インボイス制度)の下では、適格請求書発行事業者以外からの課税仕入れについては、原則として仕入税額控除を行うことができません。

しかしインボイス制度開始から一定期間は、免税事業者等からの課税仕入れであっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

経過措置の適用期間と控除割合は以下の通りです。

- 2023年10月1日〜2026年9月30日:仕入税額相当額の80%

- 2026年10月1日〜2029年9月30日:仕入税額相当額の50%

このように、免税事業者と取引を行う課税事業者でも、一定期間は仕入税額控除の一部を受けることができます。

経過措置の対象になるための要件

この経過措置の適用を受けるためには、以下の事項が記載された帳簿や請求書などの保存が必要です。

1. 帳簿の記載事項

帳簿には区分記載請求書等保存方式の記載事項に加え、経過措置の適用を受ける課税仕入れである旨を記載します。具体的な記載事項は以下の通りです。

- 課税仕入れの相手方の氏名または名称

- 課税仕入れを行った年月日

- 課税仕入れに係る資産または役務の内容(軽減税率対象品目の場合はその旨)

- 経過措置の適用を受ける課税仕入れである旨(例:「80%控除対象」「免税事業者からの仕入れ」など)

- 課税仕入れに係る支払い対価の額

2. 請求書等の記載事項

請求書等には、区分記載請求書等と同様の記載事項が必要です。具体的には以下の事項を記載します。

- 書類の作成者の氏名または名称

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産または役務の内容(軽減税率対象の場合はその旨)

- 税率ごとに合計した課税資産の譲渡等の税込価額

- 書類の交付を受ける当該事業者の氏名または名称

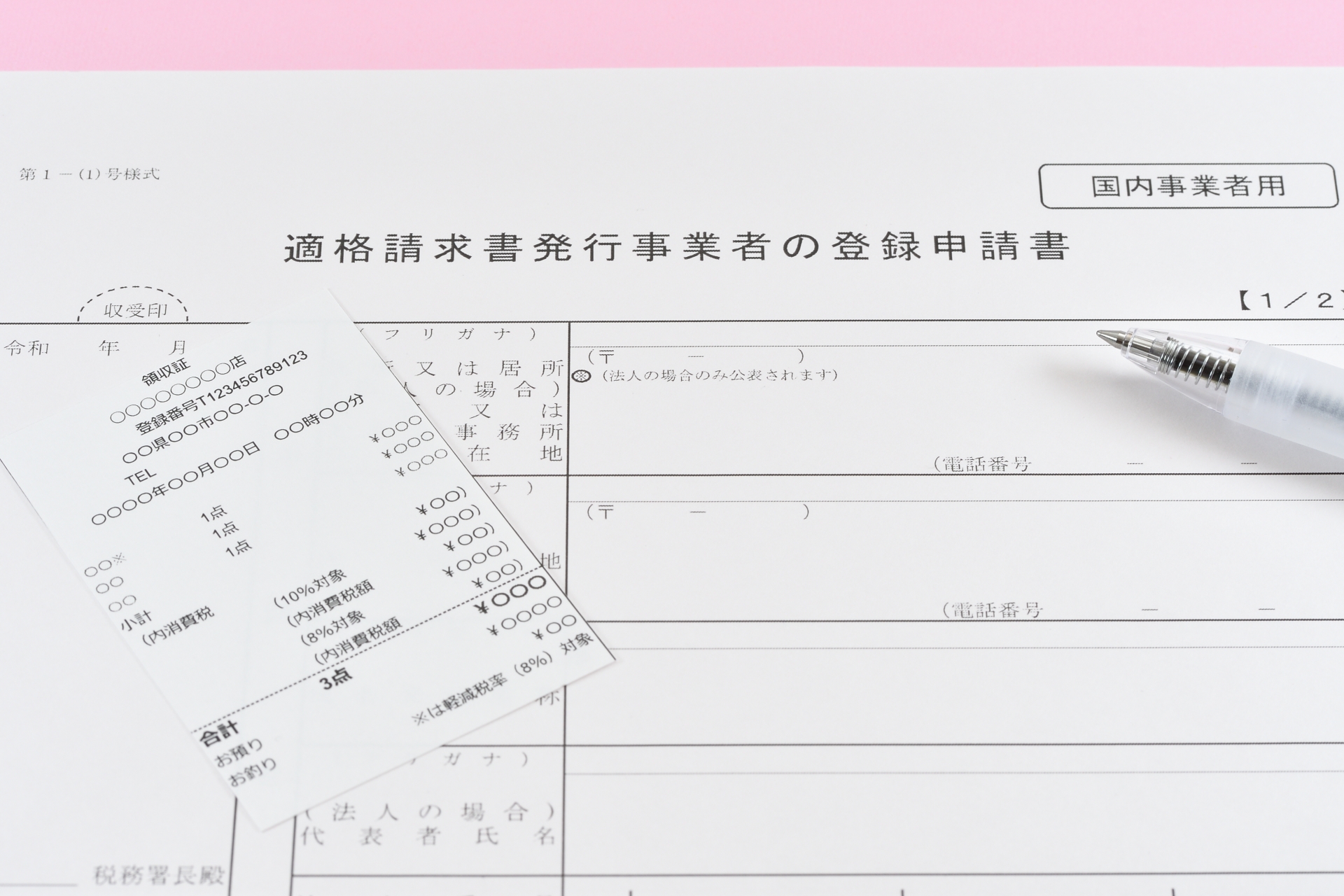

免税事業者が適格請求書を発行するには

免税事業者は、そのままでは適格請求書を発行することができません。もし取引先から適格請求書の発行を求められた場合は、適格請求書発行事業者として登録する必要があります。

課税事業者としての登録が必要

適格請求書を発行するためには、まず課税事業者となり、適格請求書発行事業者として登録する必要があります。登録申請の方法は以下の2通りです。

e-Taxによる電子申請

e-Taxを利用した電子申請は、24時間いつでも申請可能で、郵送よりも手続きがスムーズです。申請の流れは以下の通りです。

- e-Taxソフト等を用いて「適格請求書発行事業者の登録申請書」を作成する

- 電子署名を付与して送信する

- e-Tax上または書面で登録通知を受け取る

登録通知は書面で通知を受けると再発行されません。電子データで通知を受けると書面より早く通知が行われ、通知書等一覧内にデータ保管されるため、登録通知書の紛失のおそれがありません。

保管されたデータは、書面により出力することやPDFデータでの保存をすることが可能です。電子データによる通知受領がおすすめです。

参照:国税庁|インボイス制度に関するQ&A「問3:登録通知」

書面による郵送申請

e-Taxによる申請は便利ですが、利用できない場合は書面による申請も可能です。申請の手順は以下の通りです。

- 国税庁のWebサイトから「適格請求書発行事業者の登録申請書」をダウンロード

- 必要事項を記入し、管轄の税務署に郵送または持参する

- 書面で登録通知を受け取る

登録申請は課税事業者選択届出書と同時に提出することも可能です。

なお、免税事業者が登録を受けるためには、課税事業者選択届出書を提出し、課税事業者となる必要がありますが、令和11年9月30日までの日の属する課税期間中に登録を受ける場合には、適格請求書発行事業者の登録申請書に登録希望日(提出日から15日以降の登録を受ける日として事業者が希望する日)を記載することで、その登録希望日から課税事業者となる経過措置が設けられています。

したがって、経過措置の適用を受ける場合には、登録希望日から課税事業者となり、課税事業者選択届出書を提出する必要はありません。

参照:国税庁|インボイス制度に関するQ&A「問7:免税事業者が令和5年 10 月1日から令和 11 年9月 30 日までの日の属する課税期間中に登録を受ける場合」

免税事業者が適格請求書発行事業者になるメリット・デメリット

適格請求書発行事業者になるかどうかは、事業の規模や取引先との関係などを踏まえて慎重に判断する必要があります。ここでは主なメリットとデメリットを解説します。

メリット

- 取引先が仕入税額控除を受けられるようになるため、取引継続の可能性が高まる

- 「インボイス対応済み」という安心感を取引先に提供できる

- 自社が支払った消費税についても仕入税額控除が受けられるようになる

- 事業の成長に伴い将来的に免税事業者の基準を超える場合、前もって準備ができる

デメリット

- 消費税の納税義務が発生する

- 消費税の申告・納税に関する事務負担が増加する

- 簡易課税制度を選択しない場合、区分経理など経理処理が複雑になる

- 一度課税事業者を選択すると、原則として2年間は免税事業者に戻れない

特に売上に対する利益率が低い事業や、仕入れに比べて売上が大きい事業の場合は、課税事業者になることで税負担が大きくなる可能性があります。

適格請求書発行事業者になることを検討する際は、自社の経営状況を踏まえ、税理士などの専門家に相談することをおすすめします。

免税事業者の請求書作成を効率化する方法

インボイス制度の導入により、請求書の書き方だけでなく管理も重要性を増しています。免税事業者であっても請求書作成の効率化は重要なテーマの一つと言えるでしょう。

効率化に直結するおすすめの方法は請求書のデジタル化です。電子請求書の活用には、主に以下のようなメリットがあります。

- テンプレートを活用した請求書の素早い作成が可能になる

- 計算ミスや転記ミスを防止できる

- 取引履歴や請求書の発行状況を一元管理できる

- クラウド型のシステムであれば、場所を選ばず請求書の作成・管理が可能

- 請求書の電子保存により、保管スペースの削減につながる

また、電子請求書は印刷・郵送コストの削減にもつながるため、経費削減効果も期待できます。さらに、取引先との間で請求書データをスムーズにやりとりできるため、入金までの時間短縮にも寄与するでしょう。

特に小規模な事業者の場合、Excelなどのテンプレートから専用のクラウド型請求書管理システムへの移行は、業務効率化の大きな一歩となります。

まとめ

免税事業者は適格請求書を発行できませんが、消費税相当額を記載した基本的な請求書は発行可能です。請求書の正しい書き方や注意点を意識することで、ビジネスをスムーズに進めていきましょう。

一方、免税事業者のままでいる場合も、将来的に課税事業者になる場合も、請求書の管理は重要です。ぜひ請求書のデジタル化を通して、業務の効率化を目指してください。

「Bill One」は、請求書の受領・発行、経費精算などの経理業務を効率化できるサービスです。

債権管理業務では、請求書の発行から入金消込まで、請求業務を自動化し、全社で債権の状況を把握できます。

Bill One債権管理の特長

- 請求先ごとに固有のバーチャル口座を振込先として請求書を作成・発行

- 名義不一致や複数の請求分を一括した合算入金も自動で消込処理

- 現在利用中の基幹システムとも柔軟に連携可能

- 発行済みの請求書と入金状況をリアルタイムに一覧表示・管理可能

- 請求書の作成・発行から入金消込、社内での照会・共有までをBill One上で完結

Bill Oneは経理業務にかかる工数を削減・効率化し、月次決算の加速に役立ちます。ぜひ導入をご検討ください。

記事監修者のご紹介

税理士 松崎 啓介

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

保有資格:税理士

昭和59年~平成20年 財務省主税局勤務

税法の企画立案に従事(平成10年~平成20年 電子帳簿保存法・通則法規等担当)

その後、大月税務署長、東京国税局調査部特官・統括官、審理官、企画課長、審理課長、個人課税課長、国税庁監督評価官室長、仙台国税局総務部長、金沢国税局長を経て令和2年8月税理士登録。

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

主な著書「Q&Aでわかる税理士のためのインボイス制度と改正電子帳簿保存法」(第一法規)、「デジタル化の基盤 電帳法を押さえる」 (税務研究会)等

- 本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。なお、本稿は、読みやすさや内容の分かりやすさを重視しているため、細部が厳密ではない場合があります。

執筆・編集

「月次決算に役立つ情報」編集部