- 請求書

手書きの請求書は有効?意外なメリットとデメリット、インボイス対応や正しい書き方を解説

公開日:

更新日:

近年ではPCで作成されることが多い請求書。しかし、インボイス制度や電子帳簿保存法の導入により、手書きの請求書が現在でも有効なのか疑問に感じる方も多いのではないでしょうか。

本記事では、手書きで作成する請求書の有効性や手書きの請求書だからこそのメリット、正しい書き方、インボイス制度への対応、手書きならではの課題、さらにシステム活用による請求業務の効率化についてわかりやすく解説します。

請求書発行から入金消込まで!業務を効率化

手書きの請求書は有効か?

まずは、手書きの請求書について法的な有効性や、現在の制度に対応できるかどうかについて確認していきましょう。

手書きの請求書は法律上問題ない

請求書は、手書きで作成しても問題ありません。請求書の形式について法的な定めはなく、必要な記載項目を満たしていれば、手書きであっても法的に有効な請求書として扱われます。

重要なのは記載内容の正確性であり、作成方法ではありません。手書きでも電子で作成をしても請求書としての法的効力に違いはなく、いずれも有効な書類です。

インボイス制度でも手書き対応は可能

インボイス制度においても、手書きで適格請求書を発行することは可能です。ただし、適格請求書として認められるためには、適格請求書発行事業者の登録を受けた上で、必要な記載事項をすべて記載する必要があります。

もちろん手書きでもインボイス制度の要件に対応できますが、記載項目が増えているため、以前よりも慎重な作成が求められます。

手書きの請求書のメリット・デメリット

法的には問題のない手書き請求書ですが、ここでは手書きで請求書を作成することのメリットとデメリットについて確認してみましょう。

手書きの請求書のメリット

手書きの請求書には、次のようなメリットがあります。

特別なツールが不要で手軽に始められる

PCやプリンター、専用ソフトなどの設備がなくとも、紙と筆記用具さえあれば誰でもすぐに請求書を発行できます。インターネット環境がない場合でも問題なく作成可能です。

筆跡が残り、データ改ざんのリスクが比較的低い

手書きの請求書には、数字や文字に書き手の筆跡が残ります。そのため改ざんや偽装を行うことは困難です。筆跡は個人特有のものであり、本人が作成した証拠として機能します。

自分の目で確認しながら書くため、数字のミスに気づきやすい

一つひとつの項目を手で書き写すことで、内容を丁寧に確認でき、自動計算に頼らず金額の妥当性を意識しやすくなるでしょう。

PCやプリンターのトラブルに左右されない

手書きであれば、システムの不具合やプリンターの故障、停電などの影響を受けることなく、請求書を作成できます。

手書きの請求書のデメリット

一方で、手書きの請求書には次のようなデメリットがあります。

作成に時間がかかり、発行枚数が多いと大きな負担となる

電子化された請求書であれば宛先情報や自社情報のように、同じ情報はコピー&ペーストできますが、手書きでは毎回記入する必要があります。特に月末など請求書発行が集中する時期には、作業負担が非常に大きくなります。

再発行の手間がかかる

書き損じや内容の変更があった場合、修正テープや訂正印の使用が基本的に認められないため、一から書き直さなければなりません。これは時間的にも精神的にも大きな負担です。

物理的な保管場所が必要で、管理や検索が煩雑になる

請求書の控えを紙で保管する場合、ファイリングスペースが必要となり、過去の請求書の検索にも時間がかかります。場合によっては、保管期間が7年と長期にわたるため、保管場所の確保が大きな課題となります。

取引先(受取側)の負担やミスの増加につながってしまう

手書きの請求書は文字が読みづらい場合もあり、受け取った側での入力ミスや確認の手間が発生する可能性があります。

取引先によってはデータでの受取を希望される場合がある

電子帳簿保存法の改正や、インボイス制度の導入により、今後ますます電子請求書の取り扱いが増えることが予想されます。もし取引先から電子データでの送付を求められた場合、その都度スキャンなどの対応が必要になる可能性があります。

手書きの請求書の正しい書き方と注意点

手書きで請求書を作成する際は、必要な項目を漏れなく記載し、読みやすく正確に記載することが重要です。ここでは基本的な記載項目と、インボイス制度に対応するための必須項目について見ていきましょう。

請求書の書き方についての詳細は、以下の記事をご参照ください。

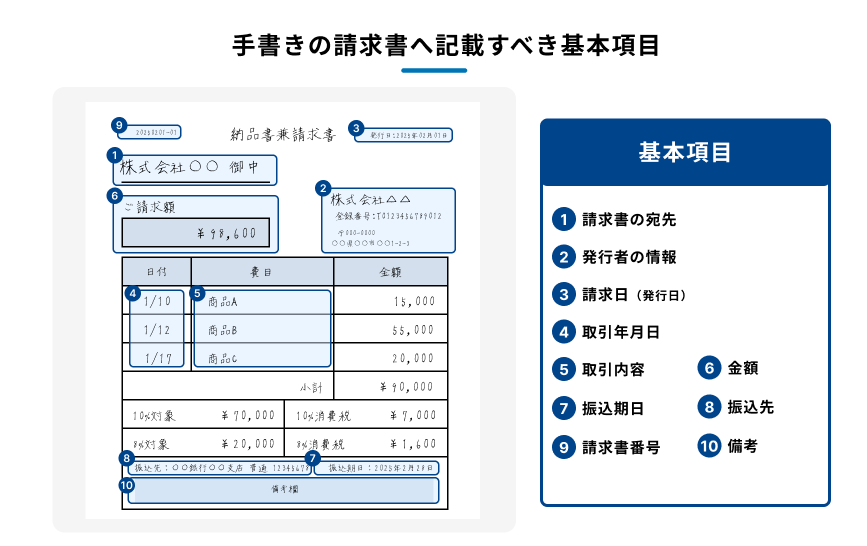

基本的な記載項目

請求書に記載すべき基本的な項目は以下の通りです。手書きの場合は、内容が明確に伝わるよう、丁寧な文字ではっきりと記載することが重要です。特に数字は、誤読を防ぐために一つひとつ明瞭に記載しましょう。

1.請求書の宛先

請求書の宛先として、受取側の氏名または名称を正確に記載します。交付先の住所の記載は必須ではないため、氏名または名称のみでも問題ありません。

2.発行者の情報

請求書の交付側情報として、発行者の氏名または名称を記載します。住所の記載は必須ではありませんが、あわせて記載することが一般的です。

3.請求日(発行日)

請求日(発行日)として、請求書を作成した日や経理の締め日を記載します。取引先とあらかじめ日付を確認しておくと、トラブルの防止につながります。なお、和暦・西暦の指定はありません。

4.取引年月日

取引ごとに、商品やサービスの提供が行われた日を記載します。和暦・西暦は、請求日の表記方法に合わせるのが一般的です。

5.取引内容

提供した商品・サービスの名称や数量を記載します。項目が多い場合は「一式」表記でまとめることも可能です。

6.金額

取引ごとの金額、小計(税抜金額)、消費税額、合計金額を記載します。合計金額は宛先と請求内容の間など、目立つ位置に記載するのが一般的です。

7.振込期日

振込期日を記載します。一方的に日付を指定せず、事前に取引先と合意を取っておくことが望ましいです。

8.振込先

振込先の口座情報を記載します。スムーズな支払いのため、記載内容にミスや漏れがないよう注意しましょう。

9.請求書番号

社内管理用の請求書番号がある場合、その番号を記載します。

10.備考

振込手数料の負担者など、上記以外の重要事項について記載します。

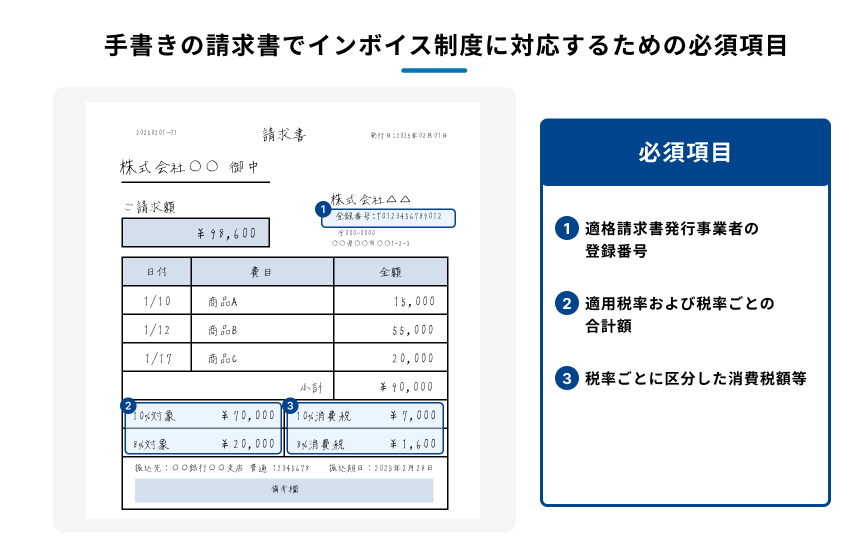

インボイス制度に対応するための必須項目

インボイス制度に対応した適格請求書を交付できるのは、税務署から適格請求書発行事業者の登録を受けた事業者に限られます。適格請求書として認められるためには、上記の基本項目に加えて、以下の項目も記載する必要があります。

1.適格請求書発行事業者の登録番号

適格請求書発行事業者の登録申請が認められた事業者に発行される、T+13桁の番号を記載します。登録番号は登録通知書などで確認できます。

2.適用税率および税率ごとの合計額

標準税率10%を適用した取引の合計額と、軽減税率を適用した取引の合計額を記載します。軽減税率対象の取引がある場合は、標準税率の取引と区別して記載する必要があります。

3.税率ごとに区分した消費税額等

税率ごとの合計額に加えて、それぞれの税率ごとに区分した消費税額等を記載します。

手書きの請求書を作成する際の注意点

手書きの請求書を作成する際には、以下の点に注意しましょう。

計算ミスや転記ミスのリスク

電卓などを用いて手計算する場合、計算ミスが発生しやすくなります。特に消費税の算出や合計金額の確認は、複数回見直すことが重要です。

書き間違えた場合の対応

書き間違えた場合は、訂正印や修正テープの使用は避け、再発行することが原則です。適格請求書を再発行した場合、発行者は最初の適格請求書と修正した適格請求書の両方を保存する必要があります。

参照:国税庁|「修正した適格請求書の交付方法」

振込先情報の明確な記載

振込先の銀行名、支店名、口座種別、口座番号、口座名義を記載する際は誤字脱字のないよう、正確で読みやすい文字・数字を書くよう心がけましょう。

手書きの請求書における課題

手書きの請求書は法的に有効ですが、特に現代のビジネス環境ではさまざまな課題に直面することもあります。ここでは、その代表的な課題に注目してみましょう。

インボイス制度への対応による負担

手書きでインボイスに対応する場合、記載項目の増加や正確性の確保が求められるため、心理的・実務的な負担を感じることがあります。特に、税率ごとの区分記載や複雑化した消費税額の計算などに負担を感じる経理担当者も少なくありません。

また、受領側にとっても、手書きによる適格請求書の確認や処理に時間を要する場合があります。

インボイス制度の詳細については、以下の記事をご参照ください。

電子帳簿保存法への対応による負担

手書きで請求書を発行しても、実際の業務では以下のような対応が求められるケースがあります。

スキャンしてメール送付した場合

スキャンした請求書の原本を破棄する際は、電子帳簿保存法におけるスキャナ保存の要件を満たす必要があります。電子帳簿保存法一問一答(問3)では以下のように記載されています。

『令和3年度の税制改正において、適正事務処理要件(旧規則第3条第5項第4号。紙段階での改ざん等を防止するための仕組み)の規定が廃止され、令和4年1月1日以後に保存を行う国税関係書類については、定期的な検査を行う必要がなくなりました。そのため、スキャナで読み取り、折れ曲がり等がないか等の同等確認を行った後であれば、国税関係書類の書面(紙)は即時に廃棄することとして差し支えありません。』

引用元:電子帳簿保存法一問一答 【スキャナ保存関係】 令和6年6月 国税庁

上記記載の通り、一定の条件を満たす場合には原本の破棄も可能とされていますが、顧問税理士がいる場合は事前に相談した上で判断することが望ましいでしょう。

受け取った請求書が電子データだった場合

請求書を電子データで受け取った場合は、そのまま電子データとして保存することが義務化されています。そのため、手書きだけでは業務が完結しにくいのが現状です。

電子帳簿保存法では、「真実性の確保」と「可視性の確保」が求められており、これらの要件を満たすためには、システムの整備や運用ルールの構築が必要です。

電子帳簿保存法の詳細については、以下の記事をご参照ください。

手書きの請求書から電子請求書へ移行するメリット

手書きの請求書の課題を踏まえると、請求業務の電子化は重要な選択肢といえます。ここでは電子請求書に移行するメリットについて説明します。

請求業務の電子化がもたらすメリット

請求書業務の電子化(電子請求書)のメリットとして挙げられるのは、主に以下の4点です。

1.コスト削減

電子請求書は印刷や郵送が不要なため、印刷代や郵送費、紙の請求書の保管コストを削減できます。

2.業務効率化

電子請求書は印刷や発送などにともなう業務を削減できる上、請求データと会計データを連携させることで転記ミスなどの人為的なミスも防げます。つまり請求書の作成から送付、受領、管理まで、一連の業務を効率化できることがメリットです。

3.セキュリティー向上

電子請求書は紛失や誤廃棄、盗難、災害などによる滅失、誤配送といったリスクを軽減でき、バックアップを取っておくことで万が一の場合もデータの復旧が可能です。

一方、情報漏えいなど電子請求書ならではのリスクは、アクセス制限やパスワード設定、通信の暗号化などの対策によって軽減できます。

4.取引先の負担減

電子請求書によるメリットは、受領側である取引先にも及びます。結果として取引先との関係強化や顧客満足度の向上につながるかもしれません。

請求書発行システム導入のメリット

電子請求書へ移行する際、多くの企業が請求書発行システムを活用しています。主なメリットは以下のとおりです。

メリット | 内容 |

|---|---|

請求書作成時間の劇的な短縮 | テンプレート機能や自動入力機能により、請求書の作成時間を大幅に削減できます。 |

計算ミス・記載ミスの防止 | 自動計算機能により、計算ミスや誤記入といった人為的ミスを最小限に抑えることができます。 |

インボイス制度や電子帳簿保存法への自動対応 | システムが最新の法令要件に対応することで、請求書作成業務をより安心して行うことができます。 |

発行から送付、入金確認までのワークフロー効率化 | 請求業務プロセスをシステム上で管理することで、業務全体が効率化できます。 |

保管場所の不要化と検索性の向上 | 物理的な保管スペースが不要となり、必要な請求書を迅速に検索・参照できます。 |

チーム内での情報共有の円滑化 | クラウドシステムを活用すれば、どこからでもアクセスでき、リアルタイムでの情報共有が実現します。 |

自社に合った請求書発行システムの選び方

請求書発行システムには、さまざまな種類があります。システム選定の際は、以下のポイントを確認しましょう。

必要な機能の確認

請求書作成機能だけでなく、送付機能や入金管理機能など、自社の業務範囲に応じた機能が備わっているか確認します。

インボイス制度、電子帳簿保存法への対応状況

法令要件を満たしているか、今後の法改正にも対応できるかを確認します。

操作性・使いやすさ

使用する従業員が無理なく操作できるインターフェースであるかどうかを確認します。

料金体系

固定費型か従量課金型かなど、自社の請求書発行量に応じて最適な料金体系を検討します。

既存システムとの連携

会計ソフトや販売管理システムなど、既存システムとの連携が可能かどうかを確認します。

サポート体制

導入時のサポートや、運用開始後の問い合わせ対応など、充実したサポート体制があるかを確認します。

まとめ

手書きの請求書は法的に有効であり、インボイス制度にも対応可能です。筆跡による改ざん防止や特別な設備が不要といった点は、一定のメリットといえます。

一方で、インボイス制度への対応による記載項目の増加、電子帳簿保存法への対応の必要性、作成時間の長さ、保管スペースの確保など、多くの課題も存在します。こうした課題は業務効率を低下させ、ビジネスの成長を妨げる要因となるものです。

これらの課題を解決するには、請求書作成システムの活用が有効です。「Bill One請求書受領」や「Bill One債権管理」を導入することで、全社の生産性を向上し、請求業務全体の効率化を実現できます。

クラウド請求書受領サービス「Bill One請求書受領」は、あらゆる形式の請求書をオンラインで受け取り、クラウド上で一元管理できます。受け取った請求書は、99.9%*の高精度でデータ化し、申請・承認・仕訳作成までの一連のプロセスをデジタル化することで業務効率を大幅に向上させます。

また「Bill One債権管理」は、請求書の発行から入金消込まで、全社の請求業務を自動化するクラウド債権管理サービスです。入金状況がリアルタイムで共有できるため、経理・財務はもちろん、全社で債権の状況を把握できます。

Bill One請求書受領の特長

- 紙や電子などあらゆる形式の請求書をオンラインで受領し、99.9%の精度*で正確にデータ化する

- 受領した請求書データを一元管理できる

- インボイス(適格請求書)の要件を満たしているかを自動チェック

- 適格請求書発行事業者番号が事業者名と一致しているかも自動で照合

- 電子帳簿保存法に対応した保存要件で受領した請求書データを適切に保管

- 暗号化やPMSの構築などの高度なセキュリティー対策を設けている

※Sansan株式会社が規定する条件を満たした場合のデータ化精度

Bill One債権管理の特長

- 請求先ごとに固有のバーチャル口座を振込先として請求書を作成・発行

- 名義不一致や複数の請求分を一括した合算入金も自動で消込処理

- 現在利用中の基幹システムとも柔軟に連携可能

- 発行済みの請求書と入金状況をリアルタイムに一覧表示・管理可能

- 請求書の作成・発行から入金消込、社内での照会・共有までをBill One上で完結

請求書受領業務の工数を大幅に削減し、月次決算の加速に役立つ「Bill One請求書受領」と、請求業務をワンストップで自動化し、債権と入金の情報を一元管理することで、企業の債権管理を強固にする「Bill One債権管理」。ぜひ導入をご検討ください。

3分でわかる

Bill One請求書受領

請求書受領から、月次決算を加速する

クラウド請求書受領サービス「Bill One請求書受領」について簡単にご説明した資料です。

3分でわかる Bill One債権管理

リアルタイム入金消込で、現場を強くする

クラウド債権管理サービス「Bill One債権管理」について簡単にご説明した資料です。

記事監修者のご紹介

弁護士 小野 智博

弁護士法人ファースト&タンデムスプリント法律事務所 代表弁護士

保有資格:弁護士

慶應義塾大学環境情報学部卒業。企業のDXサービスについての深い理解に基づき、企業法務を提供している。特に、グローバル事業の支援を得意とし、「国際ビジネス法務サービス」を提供している。また、ECビジネス・Web 通販事業の法務を強みとし、EC事業立上げ・利用規約等作成・規制対応・販売促進・越境ECなどを一貫して支援する「EC・通販法務サービス」を運営している。著書「60分でわかる!ECビジネスのための法律 超入門」

- 本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。なお、本稿は、読みやすさや内容の分かりやすさを重視しているため、細部が厳密ではない場合があります。

執筆・編集

「月次決算に役立つ情報」編集部