- 請求書

区分記載請求書とは?適格請求書(インボイス)との違いと税額控除の経過措置を解説

公開日:

更新日:

2023年10月にインボイス制度が開始され、請求書の様式が「区分記載請求書」から「適格請求書」へと移行しました。しかし制度が変わっても、区分記載請求書に関する知識が必要になる場面はあります。

この記事では、区分記載請求書の概要や必須記載事項、適格請求書(インボイス)との違い、そして免税事業者などからの課税仕入れに関する経過措置まで詳しく解説します。変更された制度を正しく理解し、スムーズな請求書発行業務を実現しましょう。

区分記載請求書とは?

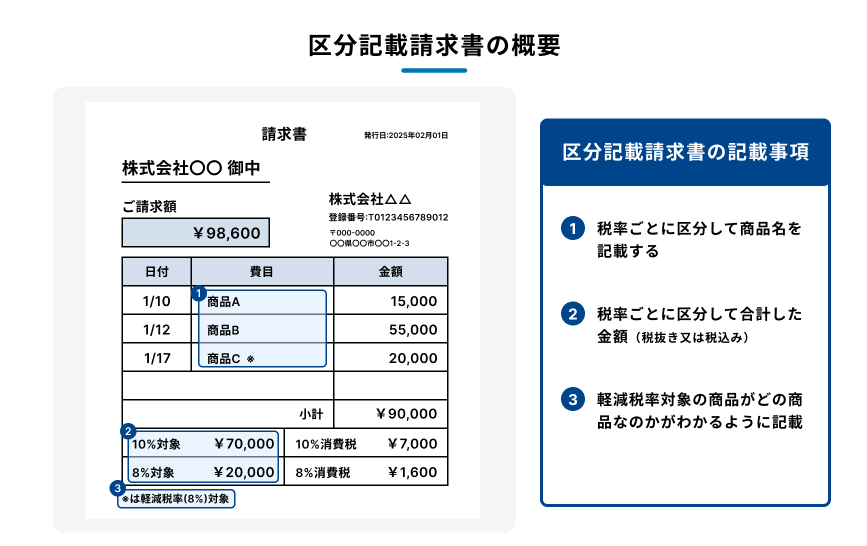

区分記載請求書は、複数税率に対応するために導入された請求書の形式です。軽減税率対象品目と標準税率対象品目を明確に区分し、消費税の適正な処理を実現するための重要な書類でした。

区分記載請求書の概要

区分記載請求書とは、2019年10月1日から2023年9月30日まで適用された「区分記載請求書等保存方式」に基づく請求書等の様式のことです。この様式では、軽減税率(8%)の対象品目であることと、税率ごとに区分して合計した対価の額(税込)を記載することが求められます。

なお請求書に限らず、必要な記載事項を満たしていれば、納品書や領収書なども区分記載請求書などに含まれていました。

区分記載請求書導入の背景

区分記載請求書が導入された背景にあるのは軽減税率の導入です。2019年10月に消費税率が8%から10%へと引き上げられた際、飲食料品などは、従来と同じ8%の税率が設定されました。

それまでの単一税率では取引金額の合計のみを記載すれば十分でした。しかし複数税率制度が導入されたことで、取引ごとに適用される税率を明確に区分する必要性が生じました。複数税率下では売手側に正確な請求書発行と区分経理が求められ、一方の買手側にも、仕入税額控除を適正に行うために取引税率の区分が必要となります。

こうした背景から、従来の「請求書等保存方式」に代わり、税率区分を明確にした区分記載請求書等保存方式が導入されたのです。

現在は適格請求書へ移行

2023年10月1日のインボイス制度(適格請求書等保存方式)の導入により、区分記載請求書は適格請求書へと移行しました。インボイス制度では、適格請求書発行事業者の登録番号や、税率ごとの消費税額など、区分記載請求書よりもさらに詳細な記載事項が求められています。

この制度変更により、消費税の取り扱いルールも大きく変わりました。特に重要な変更点は仕入税額控除の要件です。インボイス制度導入前は免税事業者からの仕入れでも仕入税額控除が可能でしたが、現在は原則として適格請求書がなければ控除できません。

ただし、制度移行に伴う負担を緩和するため、免税事業者等からの仕入れについては一定の経過措置も設けられています。詳細は後ほど詳しく説明します。

区分記載請求書と適格請求書の違い

区分記載請求書と適格請求書には発行できる事業者の条件や記載事項、受領者による追記の可否など、複数の重要な違いがあります。これらの違いを正しく理解することで、インボイス制度への対応をスムーズに進めることができます。

発行事業者の違い

区分記載請求書は、消費税の課税事業者・免税事業者を問わず、どの事業者でも発行することが可能です。そのため事業規模にかかわらず、すべての事業者が区分記載請求書を交付できました。

一方、適格請求書(インボイス)を発行できるのは税務署に登録申請を行い「適格請求書発行事業者」として認められた事業者に限定されています。この登録を受けられるのは消費税の課税事業者のみで、免税事業者は適格請求書を発行できません。

そのため、適格請求書を発行するためには適格請求書発行事業者となり、課税事業者へ転換する必要があります。

記載事項の違い

区分記載請求書と適格請求書では、必要な記載事項に違いがあります。適格請求書では、区分記載請求書の記載事項に加えて、以下の3項目を追加記載する必要があります。

区分記載請求書の記載事項 | 適格請求書の記載事項 |

|---|---|

①発行者の氏名または名称 | ①発行者の氏名または名称 |

②取引年月日 | ②取引年月日 |

③取引内容(軽減税率対象品目の場合、その旨を記載) | ③取引内容(軽減税率対象品目の場合、その旨を記載) |

④税率ごとに区分した金額 | ④税率ごとに区分した金額および適用税率 |

⑤書類の交付を受ける事業者の氏名または名称 | ⑤書類の交付を受ける事業者の氏名または名称 |

請求書の書き方の詳細については、以下の記事をお読みください。

登録番号

適格請求書には、適格請求書発行事業者の登録番号を記載する必要があります。登録番号は法人の場合「T+法人番号(13桁)」、個人事業主の場合「T+数字(13桁)」の形式で税務署から通知されます。

適用税率

適格請求書では、税率ごとに合計した金額だけでなく、適用税率(10%または8%)も明記する必要があります。これにより、取引に適用される税率が明確になります。

税率ごと消費税額等

適格請求書では、税率ごとに区分した消費税額(および地方消費税額)を記載する必要があります。消費税額の計算方法(端数処理)は任意(請求書内では統一した方法を用いる必要があります)ですが、端数処理の回数は、一つの適格請求書につき税率ごとに一回ずつとなります。個々の商品ごとの端数処理はできません。

受領者による追記の可否の違い

区分記載請求書の制度下では、請求書に「軽減税率の対象品目である旨」や「税率ごとに区分した対価の額」が記載されていない場合、受領者自身による追記が認められていました。このため記載が不十分な請求書であっても、買手側が必要な情報を補完することで仕入税額控除の適用が可能になります。

しかし適格請求書制度においては、受領者による追記や修正は原則として認められません。

ただし一定の条件下では、修正事項について売手の確認を受けることで、仕入税額控除の適用が認められることがあります。また買手が作成する仕入明細書等で売手の確認を受けたものは、適格請求書に相当するものとして取り扱われます。

参照:Ⅲ 適格請求書発行事業者の義務等

参照:2 請求書等の保存 (提供された適格請求書に係る電磁的記録の書面による保存) 【答】

仕入税額控除の要件の違い

区分記載請求書等保存方式の期間中(2019年10月1日から2023年9月30日まで)は、免税事業者から受け取った請求書であっても、必要事項が記載されていれば仕入税額控除の適用を受けることが可能でした。

一方、インボイス制度の下では、適格請求書発行事業者から交付された適格請求書(またはそれに準ずる書類)の保存がなければ、原則として仕入税額控除を適用することができません。これにより、免税事業者からの仕入れについては、原則として仕入税額控除ができなくなりました。

ただし制度移行に伴う影響を緩和するため、2023年10月1日から2029年9月30日までの間は、免税事業者等からの課税仕入れについても一定割合の仕入税額控除を認める経過措置が設けられています。

なお、この割合は以下のように段階的に引き下げられます。

- 2026年9月30日まで:80%

- 2029年9月30日まで:50%

区分記載請求書の記載事項とは

適格請求書制度への移行により、現在は区分記載請求書を新たに作成する機会はほとんどありませんが、過去の請求書の参照や経過措置の適用判断など、各種場面で区分記載請求書の記載事項を確認する必要が生じることがあります。

ここでは、区分記載請求書に必要とされていた記載事項を整理します。

参照:Ⅲ 区分記載請求書等保存方式(帳簿及び請求書等の記載事項並びにこれらの保存)

必須記載事項

区分記載請求書には、以下の5項目の記載が必須とされていました。これらの要件を満たすことで、仕入税額控除の適用を受けるための請求書等として認められます。

書類の作成者の氏名又は名称

請求書等を発行する事業者(売手側)の氏名または名称を記載する必要があります。個人事業主の場合は個人名、法人の場合は法人名を記載します。

課税資産の譲渡等を行った年月日

商品の引渡しやサービスの提供を行った日付を記載します。継続的な取引の場合は、一定期間内の取引をまとめて記載することも認められていました。

課税資産の譲渡等に係る資産又は役務の内容

販売した商品やサービスの名称や内容を記載します。従来の請求書等保存方式から追加された要件として、軽減税率対象の商品・サービスを含む場合は、その商品・サービスが軽減税率の対象であることを明記する必要がありました。

税率ごとに合計した課税資産の譲渡等の対価の額(税込価格)

標準税率(10%)と軽減税率(8%)の対象となる取引を区分し、それぞれの税率ごとに合計した金額(税込)を記載します。

この項目は従来の「課税資産の譲渡等の対価の額(税込価格)」から変更され、税率ごとに区分して記載することが求められるようになりました。

書類の交付を受ける当該事業者の氏名又は名称

請求書等の受領者(買手側)の氏名または名称を記載します。個人事業主宛の場合は個人名、法人宛の場合は法人名を記載します。

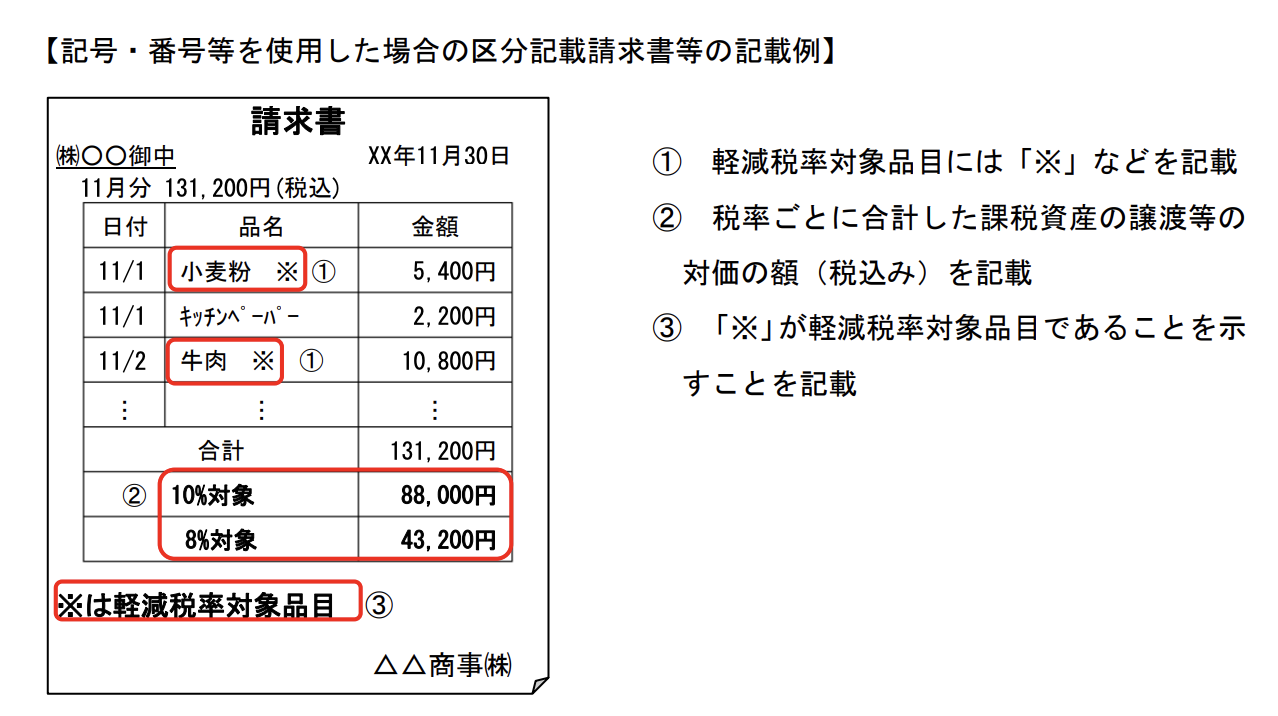

「軽減対象資産の譲渡等である旨」の書き方

軽減税率(8%)の対象となる商品・サービスは、請求書上でそれが軽減税率の対象であることを明確に示す必要がありました。表示方法としては、以下のような方法が一般的です。

- 商品名の横に「※」などの記号を付し、欄外に「※は軽減税率対象商品」などと注記する

- 商品名に「(軽)」「(8%)」などと追記する

- 税率ごとに商品を分けて記載し、区分ごとに「軽減税率対象」「標準税率対象」と表示する

- 請求書の様式自体を、軽減税率対象と標準税率対象を区分できる形式にする

引用:国税庁|「Ⅲ 区分記載請求書等保存方式(帳簿及び請求書等の記載事項並びにこれらの保存)」

こうした表示により、どの商品・サービスが軽減税率の対象になるかが明確になり、適正な税額計算を行うことができました。

「税率ごとに合計した対価の額」の書き方

区分記載請求書では、標準税率(10%)と軽減税率(8%)の取引をそれぞれ合計し、税率ごとの合計額を「税込」で記載する必要があります。例えば、以下のような記載方法が用いられていました。

- 10%対象金額合計: 55,000円(税込)

- 8%対象金額合計: 32,400円(税込)

すべての取引が同一税率の場合は、その税率の合計額のみを記載すれば十分です。例えば、すべての取引が標準税率(10%)の場合は「10%対象金額合計: 55,000円(税込)」のみの記載で問題ありません。

なお、区分記載請求書においては消費税額自体(例:「消費税額: 5,000円」など)の記載は必須ではなく、税込金額の記載だけで要件を満たしていました。一方、適格請求書制度では「税率ごとに区分した消費税額等」の記載が必要となっています。

記載漏れがあった場合の追記について

区分記載請求書等保存方式では受領した請求書などに記載漏れがあった場合に、一定の条件下で、受領者(買手)自身による追記が認められていました。

具体的には「軽減税率の対象品目である旨」または「税率ごとに区分して合計した対価の額(税込)」の記載がない場合に限り、受領者が実際の取引事実に基づいて追記し、保存することができます。

ただし、これら以外の項目(書類の作成者の氏名・名称、取引年月日、取引内容、書類の交付を受ける事業者の氏名・名称)については、受領者による追記や修正は認められません。このような情報が不足している場合は、発行者(売手)に修正を依頼する必要がありました。

このような追記の取り扱いは、適格請求書等保存方式では原則として認められなくなっています。

区分記載請求書に関連する経過措置

インボイス制度への移行による影響を緩和するため、適格請求書等保存方式の開始後も免税事業者等からの仕入れについて、一定期間の経過措置が設けられています。この経過措置により、適格請求書がなくても一定割合の仕入税額控除が可能となります。

経過措置の概要

適格請求書等保存方式の開始(2023年10月1日)から一定期間は、免税事業者等からの課税仕入れについて、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。この経過措置は段階的に縮小され、以下のスケジュールで適用されます。

- 2023年10月1日から2026年9月30日まで:仕入税額相当額の80%を控除可能

- 2026年10月1日から2029年9月30日まで:仕入税額相当額の50%を控除可能

- 2029年10月1日以降:経過措置の適用なし(原則通り適格請求書が必要)

この措置により、取引先である免税事業者との取引関係を急激に変更することなく、段階的に制度へ適応できます。

経過措置の要件

この経過措置を適用するためには、要件を満たす帳簿と請求書などを保存する必要があります。

区分記載請求書等保存方式に基づく帳簿の保存

- 課税仕入れの相手方の氏名又は名称

- 課税仕入れを行った年月日

- 課税仕入れに係る資産又は役務の内容

- 課税仕入れに係る支払対価の額

- 経過措置の適用を受ける課税仕入れである旨の記載(追加要件)

区分記載請求書等の保存

- 書類の作成者の氏名又は名称

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産又は役務の内容(軽減税率対象品目である場合はその旨)

- 税率ごとに合計した課税資産の譲渡等の対価の額

- 書類の交付を受ける当該事業者の氏名又は名称

この経過措置により、適格請求書発行事業者ではない取引先(免税事業者等)から受け取る区分記載請求書等でも2029年9月30日までに行った課税仕入については、一定割合の仕入税額控除が可能となります。

ただし帳簿には「経過措置の適用を受ける課税仕入れである旨」の記載が必要です。例えば、「80%控除対象」「経過措置適用分」などと記載することが考えられます。

区分記載請求書から適格請求書へスムーズに移行するには

インボイス制度への移行に伴い、請求書の記載要件はより複雑になりました。適格請求書発行事業者の登録番号や税率ごとの消費税額の記載など、手作業での対応はミスのリスクが高まります。

こうした課題を解決するためには、請求書発行システムの導入がおすすめです。デジタル化によって以下のメリットが得られます。

- 登録番号や消費税額を自動計算・自動表示

- テンプレート活用による記載漏れ防止

- データ連携による入力作業の軽減

- 過去の請求書データの一元管理

特に経過措置の適用には正確な記録管理が必要です。請求書発行システムを活用することで、税務調査にも安心して対応できる体制を整えましょう。

電子請求書の作り方の詳細については、以下の記事をお読みください。

まとめ

区分記載請求書の制度は、インボイス制度への移行をスムーズにする重要な橋渡し役を果たしました。現在はインボイス制度へと移行していますが、2029年9月までの経過措置においては、区分記載請求書の知識が引き続き重要となっています。

特に免税事業者等からの仕入れに関する経過措置を適用するためには、区分記載請求書等保存方式の要件を満たした帳簿・請求書等の保存が必要です。この制度を正確に理解することで、仕入税額控除を最大限に活用できます。

このように複雑化する請求書管理の負担を軽減するには、請求書管理システムの活用がおすすめです。請求書管理システムは請求書の発行から保存まで一元管理でき、経過措置への対応も含めた適切な税務処理をサポートしてくれます。制度変更に伴う混乱を最小限に抑え、効率的な経理業務の実現に役立つことでしょう。

クラウド請求書受領サービス「Bill One請求書受領」は、あらゆる形式の請求書をオンラインで受け取り、クラウド上で一元管理できます。受け取った請求書は、99.9%*の高精度でデータ化し、申請・承認・仕訳作成までの一連のプロセスをデジタル化することで業務効率を大幅に向上させます。

一方、「Bill One債権管理」は、請求書の発行から入金消込まで、全社の請求業務を自動化するクラウド債権管理サービスです。 入金状況がリアルタイムで共有できるため、経理・財務はもちろん、全社で債権の状況を把握できます。

Bill One請求書受領の特長

- 紙や電子などあらゆる形式の請求書をオンラインで受領し、99.9%の精度*で正確にデータ化する

- 受領した請求書データを一元管理できる

- インボイス(適格請求書)の要件を満たしているかを自動チェック

- 適格請求書発行事業者番号が事業者名と一致しているかも自動で照合

- 電子帳簿保存法に対応した保存要件で受領した請求書データを適切に保管

- 暗号化やPMSの構築などの高度なセキュリティー対策を設けている

※Sansan株式会社が規定する条件を満たした場合のデータ化精度

Bill One債権管理の特長

- 請求先ごとに固有のバーチャル口座を振込先として請求書を作成・発行

- 名義不一致や複数の請求分を一括した合算入金も自動で消込処理

- 現在利用中の基幹システムとも柔軟に連携可能

- 発行済みの請求書と入金状況をリアルタイムに一覧表示・管理可能

- 請求書の作成・発行から入金消込、社内での照会・共有までをBill One上で完結

請求書受領業務の工数を大幅に削減し、月次決算の加速に役立つ「Bill One請求書受領」と、請求業務をワンストップで自動化し、債権と入金の情報を一元管理することで、 企業の債権管理を強固にする「Bill One債権管理」。ぜひ導入をご検討ください。

3分でわかる

Bill One請求書受領

請求書受領から、月次決算を加速する

クラウド請求書受領サービス「Bill One請求書受領」について簡単にご説明した資料です。

3分でわかる Bill One債権管理

リアルタイム入金消込で、現場を強くする

クラウド債権管理サービス「Bill One債権管理」について簡単にご説明した資料です。

記事監修者のご紹介

税理士 松崎 啓介

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

保有資格:税理士

昭和59年~平成20年 財務省主税局勤務

税法の企画立案に従事(平成10年~平成20年 電子帳簿保存法・通則法規等担当)

その後、大月税務署長、東京国税局調査部特官・統括官、審理官、企画課長、審理課長、個人課税課長、国税庁監督評価官室長、仙台国税局総務部長、金沢国税局長を経て令和2年8月税理士登録。

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

主な著書「Q&Aでわかる税理士のためのインボイス制度と改正電子帳簿保存法」(第一法規)、「デジタル化の基盤 電帳法を押さえる」 (税務研究会)等

- 本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。なお、本稿は、読みやすさや内容の分かりやすさを重視しているため、細部が厳密ではない場合があります。

執筆・編集

「月次決算に役立つ情報」編集部