- 請求書

請求書の未払いが起きたら?【弁護士監修】請求書の時効や対処法、防止策を徹底解説

公開日:

更新日:

請求業務では請求書に記載のある支払い期日までに支払いがされない未払いが発生することがあります。実際に、請求の未払い・未収が起きた場合、どのように対応したらよいのでしょうか。また請求書はいつまで有効なのでしょうか。

本記事では、請求の未払いが起きる原因とその対処法について、解説します。また未払いを防ぐ方法についても詳しく紹介します。

リアルタイム入金消込で請求業務を効率化

請求の未払いはなぜ起こる?

請求の未払いが起こる原因は、以下の3つが考えられます。

- 販売元がミスをしている

- 支払い先がミスをしている

- 支払い先が故意に支払っていない

販売元がミスをしている

請求の未払いが起こる原因として、まず考えられるのは請求する側、つまり販売元である自社にミスがあるケースです。たとえば、請求書の発行自体を忘れてしまっていることが挙げられます。特に月末月初など業務が集中する時期には、多忙さからうっかり漏れてしまう可能性もあります。

また請求書を発行していても、記載内容を間違えている場合もあります。請求金額の誤りはもちろん、商品名や数量、支払い期日の記載ミスがあると、確認に時間がかかり、結果的に請求の未払いが起きてしまいます。

さらに、請求書の送付先を誤っているケースも考えられます。宛先が間違っていれば、当然ながら然るべき担当者の手元には届きません。これらのミスは、確認体制を整えることで防げる可能性が高いです。請求業務のフローを見直し、ダブルチェックなどの導入が有効でしょう。

支払い先がミスをしている

請求の未払いが発生する原因は、支払い先である取引先に起因する場合も少なくありません。たとえば取引先の社内において、経理担当者に請求書が渡っていないケースが考えられます。営業担当者が請求書を受け取ったまま放置していたり、部署間の連携がうまくいっていなかったりすると、このような状況が起こりえます。

また、支払い先が支払い期日を勘違いしていたりする場合もあります。さらに受け取った請求書を紛失してしまう可能性も、ゼロではありません。紙の請求書はもちろん、電子データであっても、管理方法によっては紛失のリスクがあります。このような支払い先のミスによる未払いは、確認の連絡を入れることで発覚することがほとんどです。

支払い先が故意に支払っていない

最も深刻なケースとして、支払い先が故意に支払っていない場合があります。これは、取引先の経営状況が悪化し、資金繰りが厳しくなっているために支払えない、あるいは支払う意思がない状況、いわゆる貸倒れに近い状態です。そのため意図的に支払いを遅らせたり、連絡を無視したりするケースも見られます。

このような状況では、通常の催促だけでは解決が難しく、場合によっては法的な手段も検討します。取引先の経営状況を把握するため、与信管理を日頃から行っておくことが、このようなリスクを事前に察知し、被害を最小限に抑えるために有効です。請求の未払いが発生した際には、どちらかの単なるミスなのか、それとも取引先の意図的なものなのかを見極めることが、その後の対応方針を決める上で重要になります。

請求書の時効は原則5年

請求書の支払いを受ける権利、すなわち債権には、「時効」が存在します。これは、一定期間権利を行使しないと、その権利が消滅してしまう制度のことです。請求書の時効は、原則として5年と定められています。

具体的には、2020年の民法改正により、2020年4月1日以降に行った商品の売買取引については、権利を行使できることを知った時から5年で時効が完成します(民法第166条)。「権利を行使できることを知った時」とは、基本的に支払い期限の翌日です。

なお、2020年3月31日以前に発生した売掛金については、改正前の民法・商法が適用され、取引の性質や当事者の立場に応じて、1年~5年の短期消滅時効が適用される可能性があります。

ここで注意したいのは、請求書を単に再発行しただけでは、時効の進行は止まらないという点です。請求書自体は債権の存在を証明する書類に過ぎず、新たな請求書を発行しても元の債権の時効期間には影響しないためです。

時効の完成を阻止するためには、法的な手続き(裁判上の請求など)による「時効の完成猶予」や、相手方が債務を承認するなどの「時効の更新(中断)」、または「催告」による「時効の完成猶予」といった手段が必要です。

請求の未払いが与える影響

請求の未払いが発生すると、単に「入金が遅れている」という問題だけでは済みません。キャッシュフローが悪化し、深刻な事態を引き起こす可能性があります。売上が立っていても、その代金が現金として回収できなければ、仕入れ代金や従業員の給与、家賃などの経費の支払いに充てる資金が不足してしまいます。

このような資金ショートの状態が続くと、たとえ帳簿上は黒字であっても、支払いができなくなり、事業の継続が困難になります。最悪の場合、倒産に至ります。いわゆる「黒字倒産」は、この請求の未払いによるキャッシュフローの悪化が大きな原因の一つとなりえます。

請求の未払いは、企業の現金の流れを滞らせ、経営基盤そのものを揺るがしかねない重大なリスクなのです。そのため、未払いを発生させないための予防策と、発生した場合の迅速な対応が不可欠といえます。

請求が未払いになった場合の対処法

取引先からの入金が期日までに確認できない場合、慌てず、順を追って冷静に対処を進めることが重要です。ここでは、請求が未払いになった際の具体的な対処法を4つのステップに分けて解説します。

- 自社の不備でないか確認する

- メールや電話で取引先に連絡する

- 催促状・督促状を送付する

- 法的措置をとる

1.自社の不備でないか確認する

請求の未払いに気づいたら、最初に自社の請求業務に不備がなかったかを、客観的に確認しましょう。まずは、請求書が確実に発行されていたのかを確認します。発行記録や控えを確認し、確実に発行・送付されているかをチェックします。次に、請求内容を確認しましょう。請求金額、商品・サービス名、数量はもちろん、支払い期日の日付に間違いがないか、契約内容と照らし合わせて確認します。

請求書を正しく発行していた場合、請求書の送付先を確認してください。宛先の企業名、部署名、担当者名、住所やメールアドレスが正確であったかを確認します。もし自社の不備が見つかった場合、速やかに請求書の再発行や取引先への連絡方法を検討します。

2.メールや電話で取引先に連絡する

自社に不備があった場合でも、そうでなかった場合も、取引先にメールや電話で連絡を入れます。この際、いきなり経理担当者から連絡するのではなく、まずは普段から取引先とやりとりをしている営業担当などを介して連絡してもらうのがスムーズでしょう。

自社の不備が判明している場合は、電話で直接謝罪し、今後の対応について説明した上で、改めてメールでも同様の内容を送付するなど、丁寧な対応を心がけます。再発行した請求書はメールで送ると、双方に履歴が残ります。

相手の不備が疑われる場合でも、角が立たないように「請求書の件で確認なのですが」といった形で、入金がまだ確認できていない旨をやんわりと伝えます。支払いが遅れている理由は、単なる支払い忘れや請求書の紛失など、悪意のないものである可能性が高いため、高圧的な態度は避けるべきです。相手の不備が確認できたら、支払い予定日を必ず確認し、予定日当日に入金を確認しましょう。

3.催促状・督促状を送付する

電話やメールで連絡を試みても取引先と連絡がとれない場合は、書面による催促を行います。この際に送付するのが「催促状」または「督促状」です。

はじめは、支払いを穏やかに促す「催促状」を送付するのが一般的です。送付方法は、メールもしくは内容証明郵便など、送付履歴が残る方法を利用します。

特に内容証明郵便により債務の履行を明確に請求する場合は、民法上の「催告」(民法第150条)として時効の完成を一時的に6カ月間猶予させる効果があります。催促状を送付し、取引先から連絡があった場合は、支払い方法や期日について改めて交渉しましょう。

催促状を出しても連絡がない場合は、「督促状」を送ります。督促状は、より強く支払いを要求し、法的手段を視野に入れていることを示唆する文書です。こちらも内容証明郵便を用いて送付しましょう。

ただし催促状や督促状自体に法的な拘束力はないので、相手は督促を無視することが可能です。その場合は法的措置を検討しましょう。

4.法的措置をとる

催促状や督促状を送っても相手からの反応が全くない、あるいは支払い意思が見られないなど、相手と全く連絡がとれない状況が続く場合は、最終手段として法的措置をとることを検討します。法的措置を進めるには、専門知識が必要となるため、弁護士への相談が不可欠です。弁護士に相談し、状況に応じて支払督促の申し立てや民事訴訟の提起といった手続きを進めることになります。

ただし法的措置に踏み切ると、多大な時間と費用がかかるだけでなく、相手との取引関係が事実上途絶えてしまうリスクも伴います。そのため、法的措置はあくまで最終手段と位置づけ、それまでの段階で可能な限り解決を図ることが望ましいです。法的措置をとるかどうかの判断は、未払い金額、相手との関係性、回収可能性などを総合的に考慮し、慎重に行う必要があります。

催促状・督促状の例文と出す時のポイント

請求の未払いが発生し、電話やメールでも解決しない場合、催促状や督促状を送付することになります。

これらの文書は、単に支払いを要求するだけでなく、後の法的手続きの証拠ともなりうるため、適切な内容と形式で作成し、送付することが重要です。ここでは、まず比較的穏やかな依頼である「催促状」の例文を示し、その後、催促状や督促状を送付する際に共通して注意すべきポイントを解説します。

催促状の例文

件名:【ご確認】〇〇代金のお支払いについて(株式会社△△) ×××株式会社 御中 平素は格別のお引き立てを賜り、厚く御礼申し上げます。 さて、○年○月○日付で弊社から請求いたしました○○の代金○○円(請求書番号〇番)について、お支払い期日の○年○月○日を過ぎて3日が経過した現在も、いまだにお振込みを確認できておりません。 貴社との契約では、請求月の翌月末にお支払いいただくことになっております。何らかの手違いかとは思われますが、未払い分についてご確認の上、至急お支払いいただけますようお願い申し上げます。 なお、本状と行き違いでお振込みいただきました場合は、あらかじめご容赦くださいますようお願い申し上げます。 敬具 株式会社△△ 経理部□□太郎 〒XXX-XXXX東京都△△区… TEL:03-XXXX-XXXX |

出す時のポイント

催促状や督促状を送付する際には、単に例文を書き写すだけでなく、いくつかの重要なポイントがあります。これらの点を意識することで、トラブルを避けつつ、スムーズな債権回収につなげることが期待できます。

- 丁寧な表現をつかう

- どの請求分が未払いなのか、明確に書く

- 送付履歴を残す

1.丁寧な表現をつかう

まず心がけたいのは、丁寧な言葉遣いです。

たとえ相手に非がある状況だとしても、取引先へある以上、高圧的な表現は避けるべきです。特に催促状では、相手が単に支払いを忘れているだけの可能性も考えられます。そのため、「お支払いをお願いします」という直接的な要求よりも、「ご入金が確認できておりません」といった、やんわりとした表現で事実を伝え、確認を促す形が望ましいでしょう。

あくまでも目的は、支払いを促し、相手に未払いであると気づきを与えることにあります。感情的にならず、冷静かつ丁寧な文章を作成することが、円満な解決への近道となります。

2.どの請求分が未払いなのか、明確に書く

催促状では、どの請求に対する支払いが未払いなのかを明確に記載することも大切です。取引先が複数の請求を同時に処理している場合、どの件について確認すればよいのか分からなければ、対応が遅れてしまいます。

取引先がスムーズに確認できるよう、請求書の発行日や請求金額、明細項目の内容を具体的に記載しましょう。例文にもあるように、件名や本文中にこれらの情報を盛り込むことで、受け取った相手はすぐに該当の請求書を特定し、状況を確認しやすくなります。また相手の誤解を防ぎ、迅速な支払いにつながる可能性が高まります。

3.送付履歴を残す

催促状は、送付した履歴を確実に残すことが重要です。万が一、支払いがなされず、法的措置に踏み切る場合、いつ、どのような内容の催促を行ったかが重要な証拠となります。

送付方法は、送信日時や内容が記録されるメール、または内容証明郵便を利用するのが確実です。内容証明郵便は、いつ、どのような内容の文書を誰から誰宛てに差し出されたかを日本郵便が証明するサービスで、送付日時や内容が記録として残るため、法的手続きの際に証拠として役立ちます。郵便局の窓口で内容証明郵便の手続きを行う場合には、手続き時に内容文書の謄本(写し)が必要です。手続きの詳細は日本郵便のWebサイトで確認しましょう。

一方で、電話での催促は、会話の記録が残しにくいため、あくまで補助的な手段とし、重要な連絡は書面または、メールで行ってください。

請求の未払いにおける法的措置とメリット・デメリット

再三の催促にもかかわらず請求の未払いが解消されない場合、最終手段として法的措置を検討することになります。

法的措置にはいくつかの種類がありますが、ここでは代表的な「民事訴訟」と「支払督促」について、その内容とメリット・デメリットを解説します。

民事訴訟とは

民事訴訟は、個人や法人間の私的な権利や法律関係に関する争い、たとえば金銭債務をめぐるトラブルなどについて、裁判所が法に基づいて解決を図る手続きです。具体的には、訴えを起こした側(原告:この場合は債権者である自社)と訴えられた側(被告:債務者である取引先)が、それぞれの主張とそれを裏付ける証拠を裁判所に提出します。

裁判官が双方の主張を聞いたり、証拠を確認したりした上で、法律に照らし合わせてどちらの言い分が正しいかを判断し、判決を下します。判決には強制力があり、被告が支払いを命じられたにもかかわらず応じない場合は、強制執行(差し押さえなど)の手続きに進むことが可能です。

民事訴訟のメリット・デメリット

民事訴訟には、他の手続きにはないメリットがある一方、相応のデメリットも存在します。

民事訴訟のメリット

民事訴訟のメリットは、まず最終的な決着をつけられる点です。裁判所が判決という形で法的な判断を下すため、争いに明確な結論が出ます。また、判決で支払い義務が確定すれば、相手が任意に支払わない場合でも、預金や不動産などの財産を差し押さえる強制執行が可能です。これにより、確実に債権を回収できる可能性があります。

民事訴訟のデメリット

一方で、民事訴訟には多額の費用がかかります。裁判所に納める費用のほか、弁護士に依頼する場合は弁護士費用も必要になります。また、訴状の作成から証拠の収集、期日への出廷など、多くの手間と時間がかかる点もデメリットです。解決までには一般的に6カ月〜1年、場合によってはそれ以上の期間を要することもあります。

支払督促とは

支払督促は、金銭の支払いを求める場合に利用できる、簡易・迅速な裁判手続きです。債権者(自社)が簡易裁判所へ支払督促を申し立てると、裁判所は債務者(取引先)の言い分を聞かずに、申立書の内容に基づいて支払督促を発付します。

債務者が支払督促を受け取ってから2週間以内に異議の申立てを行わない場合は、債権者の申立てにより仮執行宣言が付され、強制執行の手続き(財産の差し押さえなど)が可能になります。もし債務者が異議の申立てをした場合は、通常の民事訴訟の手続きに移行します。移行先の裁判所は、請求額に応じて地方裁判所または簡易裁判所となります。

支払督促のメリット・デメリット

支払督促も、民事訴訟と同様にメリットとデメリットがあります。

支払督促のメリット

支払督促の大きなメリットは、その手軽さとスピードです。裁判所は提出された書面のみで審査を行うため、訴訟のように裁判所に出向く必要がなく、準備が民事訴訟より楽です。また、相手方が異議を申し立てなければ、比較的短期間で強制執行の申立てが可能になる点もメリットです。

支払督促のデメリット

支払督促をして相手方から異議申立てがあった場合、結局は通常の民事訴訟に移行してしまいます。訴訟に移行すると、改めて訴訟手続きを進める必要があり、支払督促の手間が無駄になる可能性もあります。また、支払督促の申し立てを取り下げると、債権回収の手段を失うことにもなります。

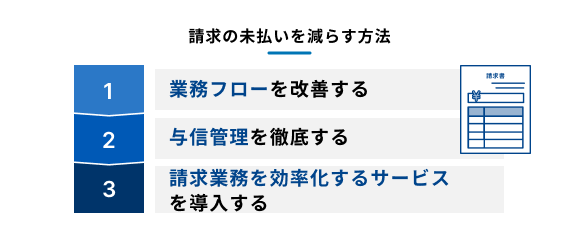

請求の未払いを減らす方法

請求の未払いは、発生してからの対応も重要ですが、それ以上に未然に防ぐための対策を講じることが企業経営においては不可欠です。ここでは、請求の未払いを減らすための具体的な方法を3つ紹介します。

- 業務フローを改善する

- 与信管理を徹底する

- 請求業務を効率化するサービスを導入する

1.業務フローを改善する

請求の未払いを防ぐためには、まず社内の業務フローを見直し、改善することが重要です。請求書の発行から入金確認、そして未入金時の催促に至る一連の業務について、担当者ごとの役割と責任範囲を明確化しましょう。誰がいつまでに何を行うのかを具体的に定めることで、請求漏れや確認漏れといったヒューマンエラーを防ぎやすくなります。

また経理部門だけでなく、営業部門など関連部署との協力体制を構築することも有効です。たとえば、営業担当者が取引先の支払い状況を把握し、経理部門と情報を共有する仕組みがあれば、早期に問題を発見し、対応することが可能になります。定期的な情報共有会議の実施や、共有ツールの導入などを検討するとよいでしょう。

2.与信管理を徹底する

新規取引を開始する際や、既存の取引先との取引額を増やす際には、与信管理を徹底しましょう。与信管理とは、取引先の支払い能力を事前に調査・把握し、安全に取引できる限度額(与信限度額)を設定・管理することです。これにより、支払い能力を超えた過大な取引を防ぎ、未回収リスクを軽減することができます。

具体的な方法としては、営業担当者から取引先の最近の状況についてヒアリングや、専門の信用調査機関を利用して客観的な信用情報を得ることが有効です。

可能であれば直近の決算書など財務情報を確認し、経営状況を確認することも検討しましょう。これらの情報を基に、定期的に与信限度額を見直すことで、取引先の変化に対応したリスク管理が可能となります。

3.請求業務を効率化するサービスを導入する

近年、請求業務の効率化を支援するさまざまなサービスが登場しています。これらのサービスを導入することも、請求の未払いを減らす上で効果的な手段となりえます。

システムでは請求金額の計算から、請求書の発行から入金管理まで、一元管理が可能です。入金がなかった請求を自動で検知してくれるため、未払いの早期発見につながります。さらに販売管理システムと連携させることで、他部署とスムーズに連携を図れます。

まとめ

請求の未払いは、販売元や支払い先の単純なミスから、支払い先の意図的なものまで、さまざまな原因で発生します。未払いが発生すると、企業のキャッシュフローが悪化し、最悪の場合は倒産につながるリスクもあります。もし請求の未払いが発生してしまった場合は、適切な手順で債権回収を目指しましょう。

請求の未払いは、どの企業にも起こりうる問題だからこそ、最も重要なのは未払いを未然に防ぐことです。そのためには社内の業務フローの改善や取引先の与信管理を検討してください。また請求業務を効率化するシステムの導入も、対策に有効です。

「Bill One債権管理」は、請求書の発行から入金消込まで、全社の請求業務を自動化するクラウド債権管理サービスです。

入金状況がリアルタイムで共有できるため、経理・財務はもちろん、全社で債権の状況を把握できます。

Bill One債権管理の特長

- 請求先ごとに固有のバーチャル口座を振込先として請求書を作成・発行

- 名義不一致や複数の請求分を一括した合算入金も自動で消込処理

- 現在利用中の基幹システムとも柔軟に連携可能

- 発行済み請求書と入金状況をリアルタイムに一覧表示・管理可能

- 請求書の作成・発行から入金消込、社内での照会・共有までをBill One上で完結

請求業務をワンストップで自動化し、債権と入金の情報を一元管理することで、企業の債権管理を強固にする「Bill One債権管理」。ぜひ導入をご検討ください。

3分でわかる Bill One債権管理

リアルタイム入金消込で、現場を強くする

クラウド債権管理サービス「Bill One債権管理」について簡単にご説明した資料です。

記事監修者のご紹介

弁護士 小野 智博

弁護士法人ファースト&タンデムスプリント法律事務所 代表弁護士

保有資格:弁護士

慶應義塾大学環境情報学部卒業。企業のDXサービスについての深い理解に基づき、企業法務を提供している。特に、グローバル事業の支援を得意とし、「国際ビジネス法務サービス」を提供している。また、ECビジネス・Web 通販事業の法務を強みとし、EC事業立上げ・利用規約等作成・規制対応・販売促進・越境ECなどを一貫して支援する「EC・通販法務サービス」を運営している。著書「60分でわかる!ECビジネスのための法律 超入門」

- 本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。なお、本稿は、読みやすさや内容の分かりやすさを重視しているため、細部が厳密ではない場合があります。

執筆・編集

「月次決算に役立つ情報」編集部