- 請求書

適格返還請求書とは?作成・処理方法について徹底解説

公開日:

更新日:

2023年10月に開始されたインボイス制度にともない登場した適格返還請求書。適格請求書との違いや、発行のタイミング、記載事項や具体的な作成方法など、疑問を抱えている方も多いことでしょう。

本記事では適格返還請求書の基礎知識から、実務で役立つケーススタディまで詳しく解説していきます。適格返還請求書の発行を効率化する方法についても紹介しますので、ぜひ参考にしてください。

請求書発行から入金消込まで!業務を効率化

適格返還請求書の基本情報

インボイス制度では、一定の取引を行う際に「適格返還請求書」の発行が義務付けられています。ここではまず、適格返還請求書がどのようなものかについて、適格請求書(インボイス)と比較しながら説明していきます。

適格返還請求書とは

適格返還請求書とは、売り手が買い手に対して、商品やサービスの返品、値引き、割戻しなどにより、支払い済みの金額の一部または全部を返還する際に発行する書類です。

インボイス制度に基づく請求書である適格請求書が「インボイス」と呼ばれるのに対し、適格返還請求書は「返還インボイス」とも呼ばれています。

適格請求書と適格返還請求書は名前がよく似ていますが、発行のタイミングや目的、記載内容はそれぞれ異なるため注意が必要です。

発行タイミングの違い

適格請求書と適格返還請求書が発行されるタイミングは、それぞれ以下の通りです。

適格請求書は「商品・サービスの納品日や提供日」に発行されます。一方、適格返還請求書が発行されるのは以下のような場合です。

- 商品やサービスの返品があったとき

- 商品やサービスの値引きや割戻しがあったとき

- 契約内容が変更され、支払い済みの金額の一部または全部を返還するとき

ただし、税込金額が1万円未満の取引については適格返還請求書を発行する必要はありません。この特例は、少額取引における事務負担を軽減するためのものです。

目的・役割の違い

適格請求書と適格返還請求書は、そもそもの目的や役割が異なります。

まず適格請求書は取引の発生を証明する書類であり、買い手が仕入税額控除を受けるうえで必要不可欠なものです。

これに対し適格返還請求書は取引内容の変更を証明する書類で、返品分の消費税額を差し引いて、納付税額を正確に計算するための重要な資料となります。

記載内容の違い

適格請求書と適格返還請求書は、記載内容にも違いがあります。

適格請求書に記載されるのは以下の6項目です。

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

一方、適格返還請求書には以下の6項目が記載されます(適格請求書と共通するのは1の項目のみです)。

- 適格請求書発行事業者の氏名または名称および登録番号

- 対価の返還等を行う年月日

- 対価の返還等の基となった取引を行った年月日

- 対価の返還等の取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の返還等の金額(税抜きまたは税込み)

- 対価の返還等の金額に係る消費税額等または適用税率

参照:国税庁|「適格請求書等保存方式の概要」

適格返還請求書の作成方法

適格返還請求書を正しく作成することは、インボイス制度に対応するうえで非常に重要です。ここでは具体的な記載事項や、作成方法について詳しく解説します。

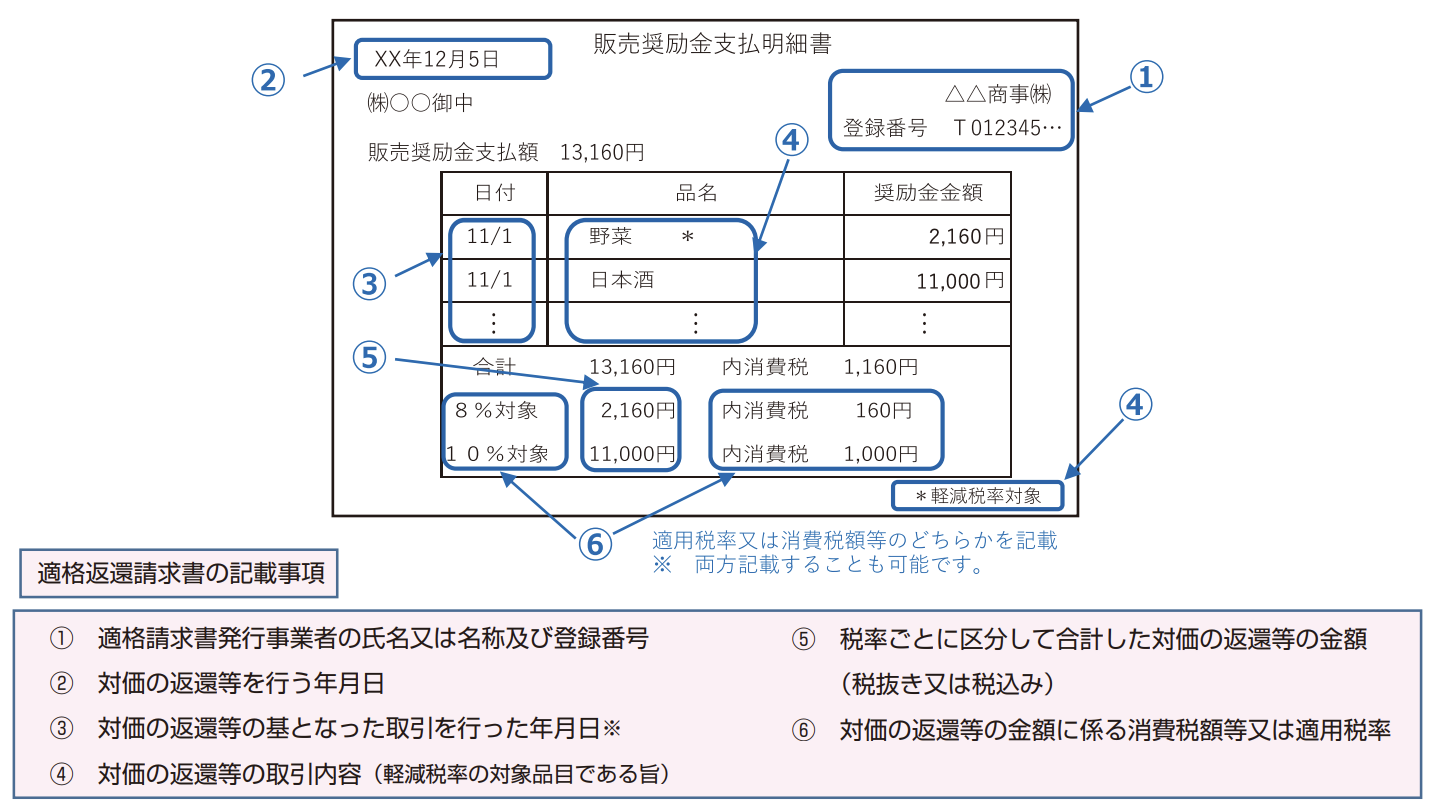

記載事項を確認する

適格返還請求書の各項目には、以下の項目が記載されているかを確認する必要があります。

- 適格請求書発行事業者の氏名または名称および登録番号

- 対価の返還等を行う年月日

- 対価の返還等の基となった取引を行った年月日

- 対価の返還等の取引内容

- 税率ごとに区分して合計した対価の返還等の金額

- 対価の返還等の金額に係る消費税額等または適用税率

1.適格請求書発行事業者の氏名または名称および登録番号

これは、返還を行う売り手側の情報です。氏名または名称に加え、必ず登録番号を記載します。

2.対価の返還等を行う年月日

返還や値引きなどを行う日付を記載します。

3.対価の返還等の基となった取引を行った年月日

返品や値引きの対象となった、元の取引が行われた日付を記載します。継続して行っている取引であれば「前月末日」「最終販売年月日」を記載してもよいですし、「〇月分」という記載も可能です。

4.対価の返還等の取引内容

返品なのか値引きなのか、具体的な返還の内容を記載します。軽減税率の対象品目が含まれる場合は、その旨も記載する必要があります。

5.税率ごとに区分して合計した対価の返還等の金額

返還または値引きする金額を、適用される税率ごとに分けて記載します。税込金額か税抜金額かも明確にしましょう。

6.対価の返還等の金額に係る消費税額等または適用税率

返還または値引きする金額に含まれる消費税額または適用税率を記載します。

作成方法とフォーマット

適格返還請求書は、紙または電子のいずれかの形式で作成することができます。

紙で作成する場合は、以下のフォーマット例を参考にしましょう。

国税庁「適格請求書等保存方式の概要」

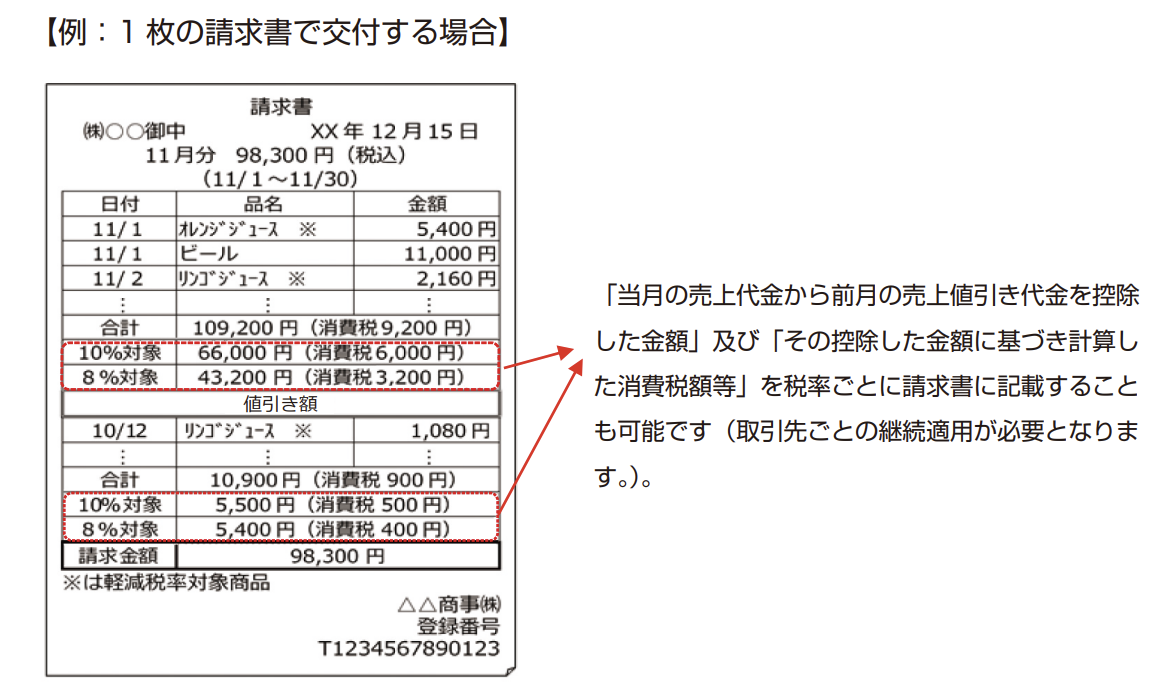

「前月分の割引金額を今月の請求額から差し引く」といったケースでは、適格請求書と適格返還請求書を1枚の請求書にまとめることも可能です。この場合は以下のように記載できます。

国税庁「適格請求書等保存方式の概要」

なお、適格返還請求書は電磁的記録(電子データ)として発行することも可能です。

請求書作成システムの活用

適格返還請求書の作成や管理は、煩雑でミスが発生しやすい作業です。請求書作成システムを導入することで、これらの作業を効率化し、ミスのリスクを軽減することができます。

請求書作成システムには、以下のようなメリットがあります。

- 必要な項目を自動入力できるため、記載ミスを防ぐことができる

- 計算を自動化できるため、計算ミスを防ぐことができる

- 請求書の発行履歴を管理できるため、過去の請求書を簡単に確認できる

- 電子データで保存できるため、保管スペースを削減できる

適格返還請求書の作成に対応している請求書作成システムもありますので、自社に合ったシステムの導入を検討してみてはいかがでしょうか。

適格返還請求書の発行・受領の注意点と処理方法

適格返還請求書の作成方法を理解したら、次は発行・受領・保存における注意点と具体的な処理方法を確認しましょう。正しく処理することで、スムーズな取引と税務処理を実現できます。

発行・受領時の注意点

適格返還請求書は、原則として売上の返還(返品・値引きなど)と同じタイミングで発行・受領する必要があります。

ただし「前月分の割引金額を今月の請求額から差し引く」などの場合、支払と返還が同時に行われることになるため、適格請求書の発行と同じタイミングで構いません(上で説明した通り、1枚の請求書にまとめます)。

保存方法と期間

適格返還請求書は「課税期間の末日の翌日から2カ月を経過した日から7年間」保存する必要があります。

参照:国税庁|「No.6496 仕入税額控除をするための帳簿および請求書等の保存」

紙で保存する場合は、原本または写しを大切に保管しましょう。電子データで保存する場合は、電子帳簿保存法の要件を満たす必要があります。具体的には以下の通りです。

- 電子データについて以下のいずれかを行う

a.タイムスタンプを付与する

b.訂正削除について一定の要件を満たすシステムを使用する

c.訂正削除防止に関する事務処理規程を定める

- システム概要書等を備え付ける

- 説明操作書を備え付け、ディスプレイとプリンタを設置する

- 検索機能を持たせる

参照:日本税理士会連合会|「適格請求書等の電磁的記録による提供について」

電子帳簿保存法の詳細については以下の記事もご覧ください。

適格返還請求書のケーススタディ

ここでは実務で発生しうる具体的なケースを想定して、それぞれの場合における適格返還請求書の処理方法や注意点について解説していきます。

値引きが発生するタイミング

商品やサービスの「販売後」に値引きが発生した場合、新たに適格返還請求書を作成します。

一方「販売の時点で値引きが行われる」場合は、1枚の適格請求書のなかに適格返還請求書の内容を組み込むことが可能です。

いずれの場合も、値引き前と値引き後の金額と税率が明確にわかるように記載する必要があります。

1万円未満の取引が発生する場合

税込金額が1万円未満の取引については、適格返還請求書を発行する必要はありません。これは、少額取引における事務負担を軽減するための特例措置です。

例えば、以下のようなケースでは適格返還請求書の発行は不要です。

- 振込手数料相当額を売上値引きとして処理する場合

- 税込9000円の商品が返品され、返金を行う場合

ただしこの特例が適用されるのは、1回の取引で行った割引や返金の合計が「税込1万円未満」の場合です

販売奨励金が発生する場合

販売奨励金は売り手側が買い手側に対し、売上に応じて支払うお金です。実質的に「売上に係る対価の返還」にあたるため、売り手側は適格返還請求書を発行する必要があります。

なお販売奨励金が税込1万円未満の場合、上で説明した通り適格返還請求書の発行は不要です。

参照:国税庁|「販売奨励金等の請求書」

事業分量配当金が発生する場合

商工組合などの協同組合では、事業の従事分量に応じて配当金(事業分量配当金)が支払われることがあります。

もし組合に所属している事業主が配当金を受け取る場合、同時に返還インボイスも受領する可能性があります。

まとめ

今回は、インボイス制度で新たに導入された「適格返還請求書」について、基礎知識から具体的なケーススタディまで解説しました。

適格返還請求書は、従来の請求書とは異なる点が多く、その作成・処理方法を正しく理解することは、インボイス制度に対応するうえで非常に重要です。適格返還請求書への適切な対応は、仕入税額控除の適正な処理、ひいては企業の円滑な事業運営につながります。

一方で、適格返還請求書の作成・処理は、煩雑でミスが発生しやすい作業でもあります。請求書発行システムなどを活用し、業務効率化やミスの削減を図ることも検討しましょう。

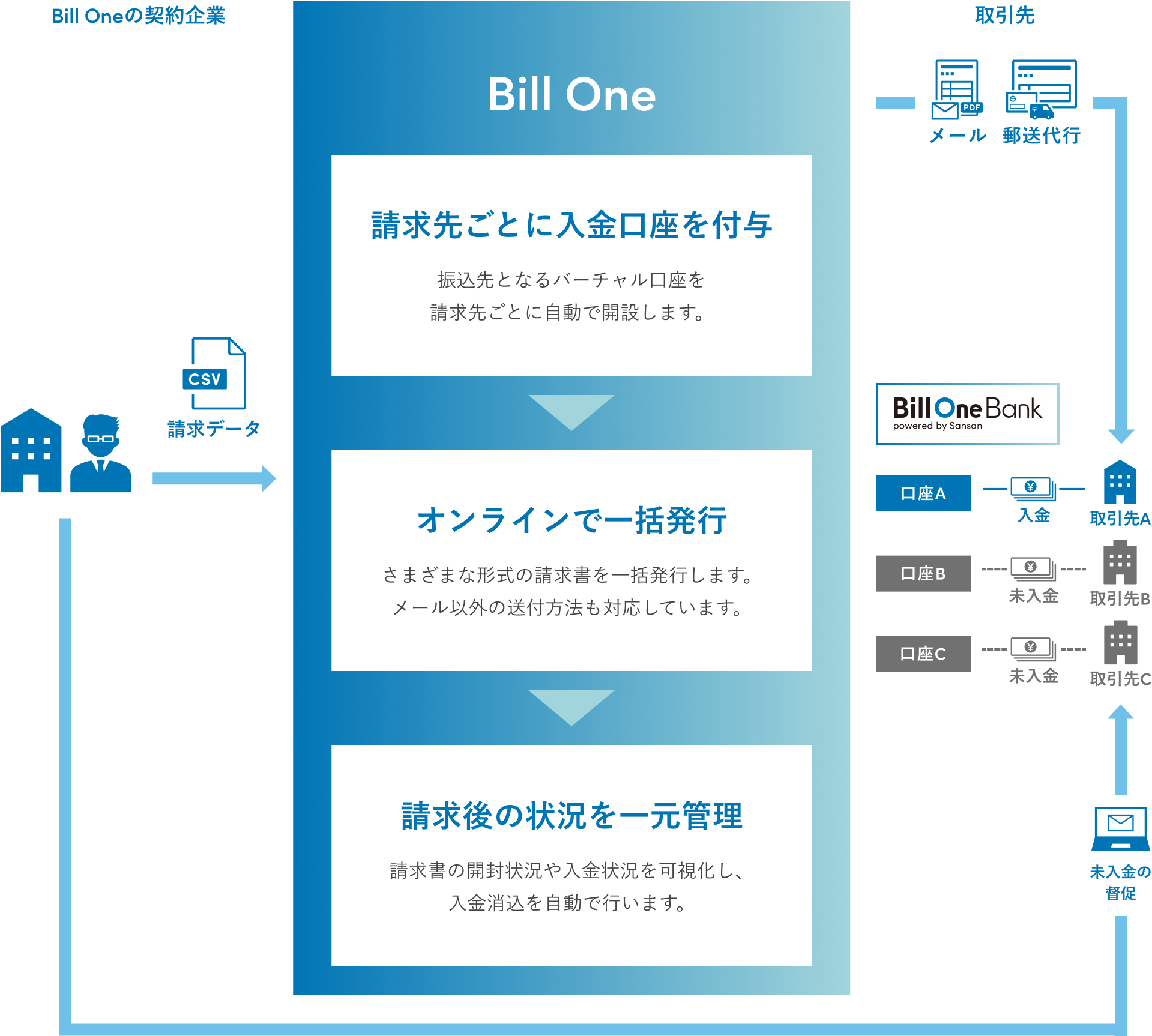

「Bill One債権管理」は、請求書の発行から入金消込まで、全社の請求業務を自動化するクラウド債権管理サービスです。

入金状況がリアルタイムで共有できるため、経理・財務はもちろん、全社で債権の状況を把握できます。

Bill One債権管理の特長

- 請求先ごとに固有のバーチャル口座を振込先として請求書を作成・発行

- 名義不一致や複数の請求分を一括した合算入金も自動で消込処理

- 現在利用中の基幹システムとも柔軟に連携可能

- 発行済みの請求書と入金状況をリアルタイムに一覧表示・管理可能

- 請求書の作成・発行から入金消込、社内での照会・共有までをBill One上で完結

請求業務をワンストップで自動化し、債権と入金の情報を一元管理することで、 企業の債権管理を強固にする「Bill One債権管理」。ぜひ導入をご検討ください。

3分でわかる Bill One債権管理

リアルタイム入金消込で、現場を強くする

クラウド債権管理サービス「Bill One債権管理」について簡単にご説明した資料です。

執筆・編集

「月次決算に役立つ情報」編集部

記事監修者のご紹介

弁護士 小野 智博

弁護士法人ファースト&タンデムスプリント法律事務所 代表弁護士

保有資格:弁護士

慶應義塾大学環境情報学部卒業。企業のDXサービスについての深い理解に基づき、企業法務を提供している。特に、グローバル事業の支援を得意とし、「国際ビジネス法務サービス」を提供している。また、ECビジネス・Web 通販事業の法務を強みとし、EC事業立上げ・利用規約等作成・規制対応・販売促進・越境ECなどを一貫して支援する「EC・通販法務サービス」を運営している。著書「60分でわかる!ECビジネスのための法律 超入門」

- 本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。なお、本稿は、読みやすさや内容の分かりやすさを重視しているため、細部が厳密ではない場合があります。