- 書類その他

支払通知書と請求書の違いを徹底解説!インボイス制度・電子帳簿保存法との関係も紹介

公開日:

更新日:

支払通知書とは、企業間取引において、支払側が受取側に対して支払金額や支払内容を事前に通知するための書類です。

この記事では、支払通知書の定義、役割、メリットといった基礎的な知識から、請求書との違い、インボイス制度・電子帳簿保存法との関連性まで、詳しく解説していきます。

支払通知書について正しく理解し、適切に活用することで、企業の業務効率化、コンプライアンス強化、そして取引先との信頼関係構築に役立ててください。

請求書の一元管理で支払管理を効率化

支払通知書とは?

ビジネスにおいて、円滑な取引を行うために利用されることが多い支払通知書。まずはその概要から見ていきましょう。

支払通知書の定義

支払通知書とは、金銭を支払う側が、金銭を受け取る側に対して、支払う金額やその内訳、支払期日などを通知するための書類です。

請求書と同じく、支払通知書の発行は法的義務ではありません。しかし、支払いの詳細を事前に伝えることで双方の認識のズレを防ぎ、スムーズな取引を実現することができます。

支払通知書の役割

支払通知書の主な役割は、取引の透明性を高め、双方の認識の齟齬を防ぐことです。

たとえばA社がB社から商品を仕入れた場合、A社はB社に対して、商品名、数量、単価、合計金額、支払期日などが記載された支払通知書を発行します。これによりB社は「いつ、いくら入金されるのか」を事前に把握でき、資金繰りの計画が立てやすくなるのです。

また、支払通知書は支払いの記録としても機能します。後日、金額や期日について疑問が生じた場合でも、支払通知書を基に確認することでトラブルを回避できます。

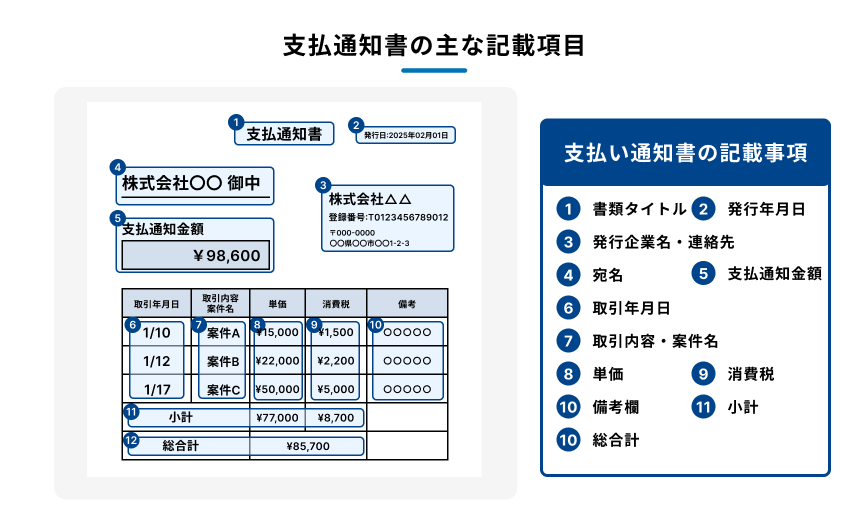

支払通知書の主な記載項目

支払通知書には、取引の内容や支払に関する情報を正確に記載する必要があります。主な記載項目は以下の通りです。

- 書類タイトル:「支払通知書」と記載する

- 発行年月日:支払通知書を作成した日付を記載する

- 発行企業名・連絡先:支払通知書を発行する企業名、部署名、担当者名、住所、電話番号などを記載する

- 宛名:支払先の企業名、部署名、担当者名などを正式名称で記載する(例:株式会社〇〇 御中)

- 支払通知金額:支払う金額の総合計を記載する(後述の「総合計」と同じ)

- 取引年月日:商品やサービスが提供された日付を記載する(複数の取引がある場合は、それぞれの日付を記載)

- 取引内容・案件名:提供された商品やサービスの内容、または案件名を具体的に記載する(例:商品A、〇〇システム開発)

- 単価:商品やサービスの単価を記載する

- 消費税:各項目に対する消費税額を記載する

- 備考欄:振込手数料の負担(どちらが負担するか)、支払期日、支払方法(振込先情報など)、その他特記事項があれば記載する

- 小計:取引内容ごとの金額(単価×数量)を記載する

- 総合計:小計と消費税額を合計した、最終的な支払金額を記載する

支払通知書を発行する3つのメリット

支払通知書は企業間の取引を円滑にし、さまざまなメリットをもたらします。ここでは、代表的な3つのメリットについて詳しく解説します。

- 行き違いの防止

- 請求・支払業務の円滑化

- コンプライアンス強化

行き違いの防止

支払通知書を発行する最大のメリットの一つは、支払側と請求側の双方で、支払内容に関する認識を共有できることです。

支払通知書には取引内容、金額、支払期日などが明確に記載されているため、「言った・言わない」のトラブルや、「金額が違う」「期日を過ぎている」といった思い違いやミスを未然に防ぐことができます。

双方が同じ情報を共有することで、安心して取引を進められます。

請求・支払業務の円滑化

支払通知書は、請求書の発行や支払業務を円滑にする上でも役立ちます。

まず支払側は、支払通知書を請求書と照合することで正確かつスムーズに支払処理を進められます。受取側(請求側)は、支払通知書によって、いつ、いくら入金されるのかを事前に把握できるため、効率的な入金確認が可能です。また、資金繰りの計画も立てやすくなります。

結果的に双方の経理担当者の負担が軽減され、業務効率が向上します。

コンプライアンス強化

企業のコンプライアンス(法令遵守)強化につながることも、支払通知書を発行するメリットのひとつです。

支払通知書によって取引内容や支払情報を明確に記録・管理することは、内部統制の強化に役立ちます。

加えて、近年、企業には下請法などの法令遵守が強く求められていますが、支払通知書は適切な取引を行っていることを示す証拠の一つとなり、コンプライアンス体制の強化に貢献します。

支払通知書と請求書の違い

支払通知書と請求書は、どちらも企業間取引で用いられる書類です。両者はよく似ていますが、その役割と目的は異なります。ここでは、それぞれの違いに注目していきましょう。

そもそも請求書とは

請求書とは、商品やサービスを提供した側が対価として支払いを求めるために、取引先に対して発行する書類です。つまり「〇〇の商品(サービス)を提供したので、△△円を××日までに支払ってください」という、代金支払いの請求を正式に行うための書類です。

立場 | 役割 |

|---|---|

発行者(販売者・提供者) |

|

受領者(購入者・利用者) |

|

これに対し支払通知書は、商品やサービスの提供を受けた側が支払の内容を通知する書類です。

請求書の代わりに支払通知書を使うケース

通常、ビジネス上の取引では請求書を用いるのが一般的です。

しかし毎月定額のサービスを提供している場合や、継続的に商品の納品がある場合など、取引の多い企業同士では、請求書の発行を省略して支払通知書で代用することがあります。

ただし、請求書の代わりに支払通知書を使う場合は双方の同意が必要です。

インボイス制度と支払通知書の関係

2023年10月から開始されたインボイス制度(適格請求書等保存方式)は、支払通知書の運用にも影響を与える可能性があります。ここではインボイス制度の概要と、支払通知書がどのように関わるのかを解説します。

インボイス制度とは?

インボイス制度(適格請求書等保存方式)とは、消費税の仕入税額控除の適用を受けるために、適格請求書(インボイス)の保存が必要となる制度です。

インボイス(適格請求書)とは

売り手が買い手に対して発行する請求書で、従来の請求書の内容に加えて「登録番号」「適用税率」「消費税額」などの記載が義務付けられたものです。

制度導入の背景と目的

複数税率(10%と軽減税率8%)の導入により消費税額の計算が複雑化したことを受け、正確な消費税額の把握と、適正な納税を目的として導入されました。

仕入税額控除との関係

買い手が仕入税額控除を受けるためには、原則として、売り手から交付されたインボイスを保存する必要があります。インボイスがない場合は仕入税額控除が受けられず、税負担が増加する可能性があります。

インボイス制度についての詳細は以下の記事をご覧ください。

支払通知書がインボイス制度に与える影響

通常、インボイス(適格請求書)は、商品やサービスの売り手が買い手に対して発行します。しかし一定の要件を満たすことで、買い手が作成する「支払通知書(仕入明細書)」も例外的にインボイスとして認められます。

支払通知書がインボイスとしての役割を果たすためには、以下の6項目の記載が必要です。

- 仕入明細書の作成者の氏名または名称

- 課税仕入れの相手方の氏名または名称および登録番号

- 課税仕入れを行った年月日

- 課税仕入れにかかる資産または役務の内容

- 税率ごとに合計した課税仕入れにかかる支払対価の額および適用税率

- 税率ごとに区分した消費税額等

参照:国税庁|2 請求書等の保存 (提供された適格請求書にかかる電磁的記録の書面による保存) 【答】

上記に加えて、売り手の確認を受けたことを示す文言(例:送付後一定期間以内に連絡がない場合確認済とします)も記載する必要があります。

支払通知書を電子化する方法とメリット

近年、多くの企業で書類の電子化が進んでいます。支払通知書もその例外ではありません。ここでは支払通知書を電子化する方法と、その具体的なメリットについて解説します。

支払通知書を電子化する

支払通知書を電子化する主な方法は、以下の2つです。

PDF形式で作成・送信

ExcelやWord、会計ソフトなどで支払通知書を作成しPDF形式で保存します。その後、PDFファイルをメールに添付して取引先に送信します。必要に応じて電子署名やタイムスタンプを付与することで、改ざん防止や真正性の確保が可能です。

クラウド会計ソフトの利用

多くのクラウド会計ソフトには支払通知書の作成・送信機能が備わっており、取引データを基に支払通知書を自動で作成できます。作成した支払通知書は、ソフト上から直接、取引先に送信できます。

電子化のメリット

支払通知書を電子化することには、多くのメリットがあります。

業務効率化

電子化により紙の書類を印刷、封入、郵送する作業が不要になり、手作業が大幅に削減されます。さらに、会計システムと連携することで自動で通知を送信できるため、業務のスピードアップが実現します。

コスト削減

印刷や郵送にかかるコスト(紙、インク、郵送料など)が不要となり、また手作業による発行や送付の手間が省けることで、人件費の削減にもつながります。

セキュリティー向上

電子署名や暗号化技術の活用により、文書の改ざんや偽造を防止できます。また、クラウド上で安全に保存されるため、物理的な紛失リスクが低減され、災害時の情報保全にも有効です。

法対応が容易

電子帳簿保存法に準拠した電子保存を行うことで紙の保管が不要となり、コンプライアンスの強化に役立ちます。証憑データを適切に管理することで税務調査や内部監査にも迅速に対応でき、企業全体のリスク管理も向上します。

支払通知書の保存方法

支払通知書は請求書などと同様、適切に保存する必要があります。ここでは支払通知書の保存方法と、電子帳簿保存法への対応について解説します。

支払通知書の保存方法

支払通知書は原本での保存が基本です。たとえば紙の支払通知書を受け取った場合、コピーではなく原本そのものをファイリングします。

※ スキャナーなどで支払通知書を電子化する場合については「支払通知書を電子帳簿保存法に適用する方法」で説明します。

保存期間は、原則としてその事業年度の確定申告書の提出期限の翌日から7年間です(法人の場合)。

電子帳簿保存法について

電子帳簿保存法は、国税関係帳簿書類(仕訳帳、総勘定元帳、請求書、領収書など)を電子データで保存するためのルールを定めた法律です。

経理業務の電子化を促進して、企業の生産性向上や働き方改革を推進することを目的としています。

電子帳簿保存法の詳細については以下の記事をご覧ください。

支払通知書を電子帳簿保存法に適用する方法

電子帳簿保存法に従って支払通知書を保存する方法は、以下の2通りです。

- 紙で受け取った場合:スキャナ保存

- 電子データで受け取った場合:電子取引データ保存

どちらの場合も「真実性の確保」と「可視性の確保」の要件を満たす必要があります。

- 真実性の確保:以下の4つのうち、いずれかに対応する

- 訂正や削除ができないようにするルールを設け、運用する

- 訂正や削除をした場合に、記録が残るようなシステムを使う

- データを送る企業側にタイムスタンプを付けてもらい、そのうえでデータを受け取る

- データを受け取った自社側でタイムスタンプを付ける

- 可視性の確保:支払通知書を読める状態に保つとともに、「日付」「取引先名称」「取引金額」で検索できるようにしておく

電子帳簿保存法に対応したツール

支払通知書の電子化を効率化するためには、電子帳簿保存法に対応したクラウド会計ソフトの活用が効果的です。

これらのツールは電子化した支払通知書の保存だけでなく、各種帳簿作成や転記の自動化、請求書自動発行、承認・受領のデジタル化など、経理業務全般の効率化に役立ちます。

支払通知書を活用する際の注意点

支払通知書は取引の円滑化に役立つ書類ですが、作成時や運用時に注意すべき点があります。ここでは、ありがちなミスやトラブル事例と、それを未然に防ぐための対策を解説します。

記載漏れ・誤記

支払先の名称、取引年月日、取引内容、金額、消費税額などの記載漏れや誤りがあると、支払いが遅れたり、誤った金額で処理されたりする可能性があります。こうしたミスを避けるためには、以下の対策が有効です。

- 支払通知書に必要な項目をまとめたチェックリストを作成する

- 複数人で内容のダブルチェックを行う

- 会計ソフトや支払管理システムを利用する

支払通知書と請求書の混同

支払通知書はあくまで「通知」であり、法的な請求書としての効力はありません。このため支払通知書のみで処理を行い、請求書の確認を怠ると、二重払いや支払漏れのリスクがあります。

支払通知書と請求書は別の書類であることを認識するとともに、支払通知書と請求書を突合して確認するようにしましょう。

インボイス制度・電子帳簿保存法への対応不足

インボイス制度に対応していない支払通知書を発行した場合、仕入税額控除を受けられなくなる可能性があります。また、電子帳簿保存法の要件を満たさずに電子データを保存した場合、税務調査で指摘を受ける可能性があります。

支払通知書の発行側は、インボイス制度の要件を満たすフォーマットを準備しておきましょう。また発行側・受領側ともに、電子帳簿保存法に対応した方法で支払通知書を保存することが大切です。

まとめ

支払通知書の適切な活用は、取引の行き違い防止、請求・支払業務の円滑化、コンプライアンス強化などのメリットにつながります。一方で、支払通知書を運用する際はインボイス制度や電子帳簿保存法への対応が欠かせません。

支払通知書について正しく理解し、適切に運用することで、業務効率の向上とスムーズなビジネス取引を実現しましょう。

そのために役立つツールとして、「Bill One」がおすすめです。

請求書受領業務では、あらゆる形式の請求書をオンラインで受け取り、クラウド上で一元管理できます。

債権管理業務では、請求書の発行から入金消込まで、請求業務を自動化し、全社で債権の状況を把握できます。

これらを1つのサービスで実現できるのが「Bill One」です。

Bill One請求書受領の特長

- 紙や電子などあらゆる形式の請求書をオンラインで受領し、99.9%の精度*で正確にデータ化する

- 受領した請求書データを一元管理できる

- インボイス(適格請求書)の要件を満たしているかを自動チェック

- 適格請求書発行事業者番号が事業者名と一致しているかも自動で照合

- 電子帳簿保存法に対応した保存要件で受領した請求書データを適切に保管

- 暗号化やPMSの構築などの高度なセキュリティー対策を設けている

*Sansan株式会社が規定する条件を満たした場合のデータ化精度

Bill One債権管理の特長

- 請求先ごとに固有のバーチャル口座を振込先として請求書を作成・発行

- 名義不一致や複数の請求分を一括した合算入金も自動で消込処理

- 現在利用中の基幹システムとも柔軟に連携可能

- 発行済みの請求書と入金状況をリアルタイムに一覧表示・管理可能

- 請求書の作成・発行から入金消込、社内での照会・共有までをBill One上で完結

Bill Oneは経理業務にかかる工数を削減・効率化し、月次決算の加速に役立ちます。ぜひBill Oneの導入をご検討ください。

記事監修者のご紹介

弁護士 小野 智博

弁護士法人ファースト&タンデムスプリント法律事務所 代表弁護士

保有資格:弁護士

慶應義塾大学環境情報学部卒業。企業のDXサービスについての深い理解に基づき、企業法務を提供している。特に、グローバル事業の支援を得意とし、「国際ビジネス法務サービス」を提供している。また、ECビジネス・Web 通販事業の法務を強みとし、EC事業立上げ・利用規約等作成・規制対応・販売促進・越境ECなどを一貫して支援する「EC・通販法務サービス」を運営している。著書「60分でわかる!ECビジネスのための法律 超入門」

- 本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。なお、本稿は、読みやすさや内容の分かりやすさを重視しているため、細部が厳密ではない場合があります。

執筆・編集

「月次決算に役立つ情報」編集部