- 経費精算

経費精算とは?対象になる費用や流れ、効率化のポイントを解説【税理士監修】

公開日:

更新日:

経費とは、事業に用いる費用のことを指します。企業における経費の負担責任は企業側にありますが、一度従業員が負担し、のちほど精算する「経費精算」を行うケースも少なくありません。経費精算は必要不可欠な業務ですが、経理部門にとっては大きな負荷となることがあります。

この記事では、経費精算の概要を解説した上で、精算対象となる費用や、経理部門にとって課題となりやすいこと、経費精算を効率化させるアイデアなどについても紹介していきます。

立替経費をなくす新しい経費精算スタイル

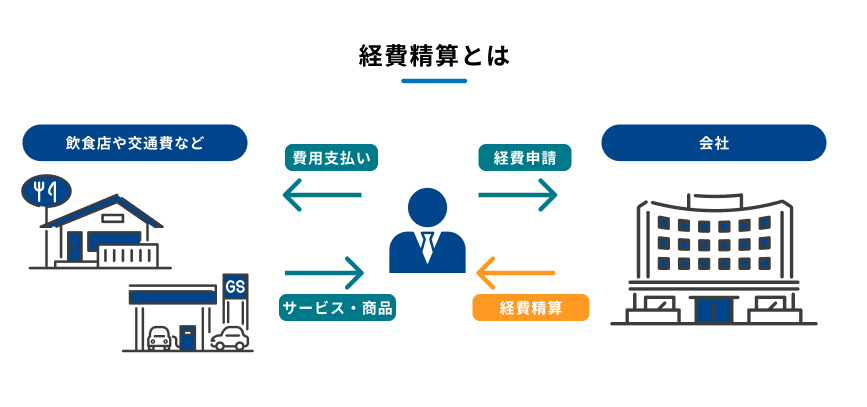

経費精算とは

経費精算とは、従業員が業務上の理由で一時的に支払った経費を企業から払い戻してもらうことです。従業員が経費の申請を行い、承認を経て最終的に経費が払い戻されます。

業務に関連する費用は企業が負担しなければなりません。しかし、支払いが発生するたび企業に請求していては、経理業務が煩雑になってしまうでしょう。

経費精算を実施すれば、従業員が立て替えた経費を一定期間ごとにまとめて企業に請求するため、経理業務を効率化させることができます。

経費として認められるのは事業活動に直接関連する費用のみであり、プライベートな旅行や個人的な物品の購入費用などは対象外です。精算の際には業務と関係のない申告や虚偽申告を判別するために、支出の証拠となる領収書や証憑が求められます。

経費精算の種類

経費精算にはさまざまな種類があり、支出の内容や発生状況に応じて使い分ける必要があります。ここでは代表的な精算の種類とその特徴について紹介します。

交通費精算

交通費精算は、通勤や顧客訪問、社外会議などの業務に伴って発生した移動費を企業に請求・精算する手続きです。電車やバスの運賃、タクシー代、高速道路料金などが対象となります。通常はICカードの履歴や乗車券、領収書を添えて申請を行います。定期区間を除いた実費精算が基本となるため、申請時には区間や目的地の記載が必要です。

旅費精算

旅費精算は、出張時に発生した交通費や宿泊費、日当などの費用を企業へ請求するための手続きです。飛行機や新幹線の運賃、ホテル代、現地での移動費などが含まれます。精算の際には、領収書やチケットの半券、出張行程表などの提出が求められることが一般的です。企業によっては、日当や宿泊手当が定額で支給されるケースもあります。申請には出張の目的や期間の明記が必要となります。

交際費精算

交際費精算は、取引先との接待や社内外の懇親会などで発生した飲食代や贈答品費を企業に請求・精算する手続きです。飲食店での会食費、取引先への手土産などが対象となります。申請時には領収書に加え、参加者の氏名・所属、目的、開催日時、場所を記載した申請書が必要で、社内規定によって金額上限や対象区分が定められているのが一般的です。 インボイス制度の導入に伴い、登録番号付き領収書の回収と電子帳簿保存法に対応したデータ保管が求められるため、証憑管理には特に注意が必要です。

そもそも「経費」と「費用」は何が違うのか

「経費」と「費用」は、時々混同されがちですが、それぞれ異なる意味を持っています。ここでは、経費と費用の違いについて詳しく説明します。

経費とは

経費とは「経営費用」の略で、企業の事業活動に関連する支出を指します。経費とは「経営費用」の略で、会社の事業活動に関連する支出を指します。具体的には、生産活動や販売活動に直接関わる支出が経費に該当します。

イメージとしては、「費用」の中に「経費」が含まれる形になります。

経費の例

- 旅費

- 交通費

- 交際費

- 広告宣伝費

- 通信費

- 消耗品費

- 事務用品費

- 図書費

- 減価償却費

- 保険料

- 支払い手数料など

業務に直接関連するこれらの支出が経費として計上されます。経費は、企業が利益を得るために必要なコストであり、税務上の損金として認められることが多いです。

費用とは

費用とは、企業の運営に必要な支出を指す会計上の用語です。費用は、大きく2つの種類に分けられます。1つは売上に左右されない「固定費」、もう1つは売上に応じて変動する「変動費」です。

固定費の例

- 家賃

- 水道光熱費

- 人件費(残業代を除く)

- 福利厚生費

- リース料など

固定費は、売上が増減してもほとんど影響を受けず、一定の金額が発生します。

変動費の例

- 仕入費用

- 資材費用

- 販売手数料

- 運送費用

- 残業代など

変動費は、売上の変動に伴い増減する支出であり、ビジネスの状況によって変わります。

経費精算の対象になる費用・ならない費用

経費精算業務では、申請されてきた費用を承認するかどうか、判断に迷うことも少なくありません。

経費精算をスムーズに行うためには、経費として認められる費用と認められない費用を科目や実例で知っておくことが大切です。

こちらでは、経費精算の対象費用・対象外の費用について解説します。

経費として認められる費用一覧

経費として認められるのは「事業の運営と関係する費用」です。また「税務調査が入った場合に売り上げとの関係を説明できる費用」という視点も判断基準となります。

以下のような科目に分類できる費用が、経費として認められるものの代表例です。従業員からこれらの申請があった場合、企業は原則として、その申請を承認することになります。

勘定科目 | 内容 |

|---|---|

人件費 | 雇用に基づいた給与をはじめ、人に対して支払う総費用のことです。各種手当や退職品、賞与なども含まれます。 |

消耗品費 | 耐用年数1年未満または10万円未満の小物や機器の購入費です。オフィスでは各種筆記用具、什器、家具の購入費用が該当します。 |

接待交際費 | 事業関連の飲食や謝礼など、接待交際にともなう費用です。取引先との会食費や祝い金・香典などが含まれます。 |

旅費交通費 | 業務上の移動や宿泊にかかる交通費や宿泊費です。出張費・営業活動での移動費が例として挙げられます。 |

研究開発費 | 新製品やサービス開発に関連するイベント開催費用やセミナー費です。 |

新聞図書費 | 業務に必要な書籍、雑誌、新聞の購入費です。DVDなどの購入費や資料として利用したWebサービスの利用料金なども含まれます。 |

通信費 | 通信に関する費用です。インターネットの利用料金や従業員に貸与する携帯電話の月額料金などが該当します。 |

広告宣伝費 | 製品やサービスの宣伝に関わるメディア費用やWebサイト維持費などです。 |

地代家賃 | 事務所や店舗などの賃料や管理費です。 |

減価償却費 | 固定資産の取得費を法定耐用年数に分割して計上する費用です。物品の購入費用が10万円以上の場合は、消耗品費ではなく減価償却費として処理します。 |

福利厚生費 | 従業員の福利厚生関連で発生する費用です。新年会、社員旅行、レクリエーションなどの費用が挙げられます。 |

修繕費 | 事業用資産の維持管理や修理にかかる費用です。 |

支払手数料 | 振込手数料や専門家への報酬などの運営費です。 |

租税公課 | 税金や負担金です。 |

経費にできない費用

以下のような費用は、原則として経費として認められません。従業員から申請されても、承認しないようにしましょう。

- 事業無関係の支出

個人の生活費や趣味に関わる費用、友人との飲食費などは事業の運営とは関係ないとみなされ、経費には該当しません。

- スーツなどの購入費

仕事で着用するスーツの購入費は「プライベートでも使用できる」という観点から、経費精算の対象外となります。一方、業務専用の制服や作業着は福利厚生費として経費認定されます。

- 法人の税金

法人税や法人住民税は「法人税、住民税及び事業税」として計上されるものの、損金にはならないため、経費としては取り扱われません。

- 個人事業主の税金と社会保険料

個人事業主が支払う所得税や住民税、国民健康保険料や国民年金などの社会保険料は、経費としては計上できません。

経費精算の自動化で業務工数削減

経費精算の申請・精算に使う書類

経費精算では、従業員から提出された書類を基に承認を判断します。以下は、経費精算に用いる書類の代表例です。

- 仮払経費申請書

- 仮払経費精算書

- 立替経費金精算書

- 出張旅費精算書・旅費精算書

- 添付書類

それぞれの書類について解説します。

1.仮払経費申請書

仮払経費申請書は、従業員が仮払金を申請するための書類です。仮払金とは、正確な経費が未確定の場合に、概算で事前に支給される現金を意味します。

従業員の出張にともなう飛行機・新幹線の代金、ホテル宿泊費、出張先の交通費の申請などに使用されます。事前に概算経費を申請し仮払金を受け取ることで負担が軽減できるため、従業員は大きな費用を負担せずにすむ点がメリットです。

仮払金の申請には、各費用の詳細な情報の提出が求められます。出張の目的や概算費用を含む出張申請書の作成と提出が必要になることもあります。

2.仮払経費精算書

仮払経費精算書は、仮払金の具体的な使用状況と精算を記録するための書類です。原則として仮払経費申請書とセットで使用されます。

仮払経費精算書には、すでに支給された仮払金の使用明細の記載が必要です。記載内容を基にした過不足分の精算が行われます。そのため経理部門は、仮払経費申請書を受け取ったら、従業員に仮払経費精算書の提出を求める必要があります。

3.立替経費金精算書

立替経費精算書は、従業員が一時的に立て替えて支払った立替経費を企業が後日精算するための書類です。立替経費とは、従業員が立て替えて支払った経費のことです。企業が仮払いを行ってあとから過不足分を精算するケースとは異なり、従業員が経費を全額負担した場合に使用されます。

企業に経費を事前申請している時間がない、すぐに決済することが難しいといった場合に使用されます。

4.出張旅費精算書・旅費精算書

出張費用や業務に関わる旅行費の精算には、専用の書類を使うのが一般的です。多くの企業では、出張旅費精算書・旅費精算書といった名称の書類が用いられています。出張旅費精算書を出張費精算用、旅費精算書を出張以外の旅行(社員旅行など)費精算用として使い分けている企業もあります。

出張ではホテル代、運賃・航空券費用、食費などさまざまな費用が発生するため、関連するすべての領収書を収集し保管することが重要です。また、海外渡航、長期の出張など経費の額が大きくなる場合は、事前に仮払いを行っておくと従業員の負担が軽減されます。

5.添付書類

上述した書類には、それぞれの経費発生を証明する書類の添付も必要です。各書類は申請書類と同様に保管しておく必要があります。

以下は経費精算の際に求められる添付書類の代表例です。後から発行することが難しいケースがあるため、従業員に対して事前に周知しておくことが大切です。

- 見積・仕様書

- 発注書

- 請求書

- 銀行振込受領(明細)書

- 領収書

- お客様売上票

- クレジットカード明細書

- 口座引落の通帳該当部分

- 完了報告書・納品書

- 旅費明細書

- 出張行程

- 航空券の半券

- 出張報告 など

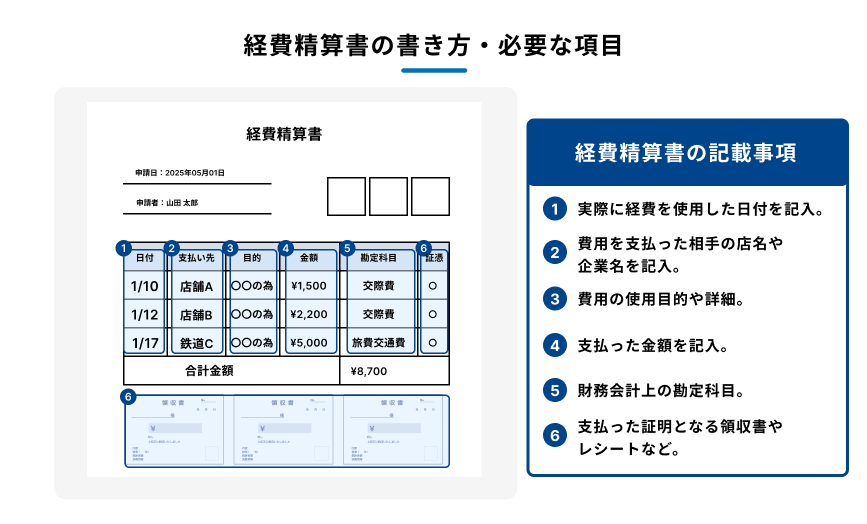

経費精算書の書き方・必要な項目

経費精算書を正しく作成するには、いくつかの基本項目を漏れなく記入することが大切です。以下に、主な記載項目を紹介します。

- 日付:実際に経費を使用した日付を記載します。会計期間内の支出であるかの確認にも使われます。

- 目的:何のために経費を使用したのか、業務上の具体的な目的や内容を明記します。

- 金額:支払った金額を正確に記入します。端数の切り上げやまとめ記載は避けましょう。

- 支払い先:購入先やサービス提供者の名称(店舗名・企業名など)を記載します。

- 勘定科目:交通費、消耗品費など、経理上分類するための勘定科目を指定します。

- 証憑:領収書、レシート、請求書など、支出を証明する書類を添付します。

これらを正確に記入・添付することで、スムーズな承認と経理処理につながります。

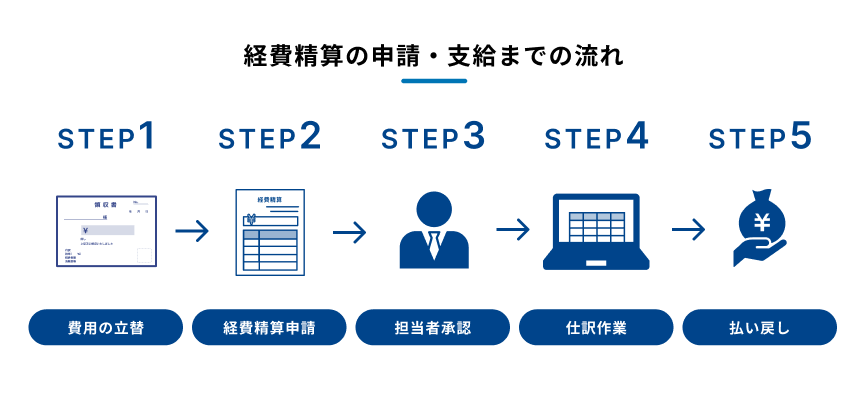

経費精算の申請・支給までの流れ

経費精算には大きく分けて「立替精算」と「仮払い精算」の二つの方法があります。

立替精算 | 従業員が経費を立て替えたあと、会社に対して精算を申請する方法 |

|---|---|

仮払い精算 | 会社が従業員に概算で経費を仮払いし、あとで実際の経費に基づいて調整を行う方法 |

精算方法に関わらず、会社・従業員の最終的な負担額は同じですが、仮払金の有無が異なります。

以下では、申請から支給までの流れについて、立替精算と仮払い精算に分けて解説します。

立替精算

STEP1.従業員による経費の立て替えと領収書の保管

従業員が業務関連の費用を自己負担で支払います。支出の詳細(日時、場所、目的)を明確にするために、支払いごとに領収書が必要です。従業員に向けて領収書の記載必須項目を周知しておくことが大切です。また、領収書が発行されない支払いに関しては、支出の詳細を出金伝票に記載するなど、社内ルールを整備しておきましょう。

STEP2.経費精算の申請と承認

経費を立て替えた従業員が経費精算書を作成し、必要書類を添付のうえ、承認権限を持つ上司に提出します。立替精算の場合、使用するのは立替経費精算書です。最終的な経費精算の承認を行うのは経理部門ですが、まず直属の上司によるチェックが入るのが一般的です。

申請内容が適切であると判断されれば、上司から承認が得られます。その後、従業員は経理部門に書類を提出します。

なお、金額の上限や申請期限を定めている企業も少なくありません。スムーズな処理のため、従業員にこうした条件を知らせておくことが大切です。

STEP3.経理部門による確認と精算

経理担当者が従業員から提出された経費精算書類、領収書などの添付書類を確認します。金額や使途を確認のうえ、問題がなければ精算を実施します。精算方法は小口現金からの支払い、即時の銀行振込、給与との同時支払いなど、社内規定に基づいて行われます。

STEP4.経理記録の保管

提出された経費精算書や添付書類は、適切に保管しておくことが義務付けられています。保管期間は「該当事業年度の確定申告書の提出期限翌日から7年間」です。「発行日から7年間」ではないため注意しましょう。なお、繰越欠損金控除を受ける企業の場合は、10年間書類を保管しておくことが定められています。

小口現金から支払って精算した場合は、現金出納帳への記載も必要です。

仮払い精算

仮払い精算では仮払金と実際の経費を比較して過不足金を調整するため、慎重な処理が必要です。仮払い精算の一般的な流れを紹介します。

STEP1.仮払経費申請書の提出と承認

従業員が物品の購入費、出張に必要な旅費など経費の概算を算出し、仮払経費申請書に記載します。申請書に記載する内容は、仮払希望日、金額、使用目的、詳細な支出予定、精算書提出予定日などです。作成した申請書を上司に提出し、内容を確認してもらいます。内容確認のうえ、問題ないと認められた申請書は、経理部門へ渡されます。

STEP2.仮払金の支給・処理

経理部門は、提出された申請書を基に申請者へ仮払金を支給します。支給方法としては、現金での手渡しや、口座振込などが一般的です。

支給時には受領証明のため、申請者にサインや押印をしてもらいます。支給後、経理担当者は仮払金の出金を会計帳簿に記録し、会計処理を行います。

STEP3.仮払精算書の作成と精算処理

仮払金を使用した従業員は、支出の内訳や総額を仮払経費精算書に記入し、領収書や支出記録を添付します。複数の支払いがある場合は、それぞれの領収書が必要です。領収書が発行されない支払いについては、支出の詳細(日付、内容、金額など)をどのように記録しておくのか、社内ルールを整備しておきましょう。

従業員は作成した仮払経費精算書を上司に提出します。書類は上司により承認されたのち、経理部門に回されます。この時点で、不備がある場合は申請者に差し戻されます。

経理担当者は承認された経費精算書と添付書類を確認し、内容に問題がなければ精算処理を実施しましょう。

STEP4.過不足金の調整

仮払金は概算のため、実際の経費支出と一致するとは限りません。実際の経費に対して仮払金が少ない場合は不足分を従業員に支払い、仮払金が経費を上回っている場合は余剰分の返金を求めます。

頻繁に過不足金の精算が発生する場合は、経理業務を効率化させるため、給与支給時にまとめて精算することも一般的です。ただし、余剰金の返金調整で給与の支給額が大幅に減額される場合は、従業員の同意を得ることが重要です。

経費精算でよくある課題

経費精算では以下のような課題が発生し、経理担当者の業務負担となることがあります。

- 金額計算・仕訳のミス

- 申請期限やルールが守られない

- 書類の管理が煩雑

それぞれの課題について解説します。

1.金額計算・仕訳のミス

業務に関連した支払いが多い企業の場合、経費精算では多くの書類を処理することになります。各申請書類に添付されてくる領収書なども含めると、確認しなければならない書類の件数は膨大です。この書類件数の多さが、経理担当者に大きな業務負荷としてのしかかります。

手作業で金額を計算したり、帳簿に記載したりすることでミスが起きやすい点も課題の一つです。金額・計算間違え、領収書の添付漏れといった申請者側のミスにより、経理担当者の負担が増えることもあります。どこにミスがあったのかを把握するエラーチェックのために、時間がかかることも少なくありません。

2.申請期限やルールが守られない

決算業務の効率化などを目的として、一般的に経費精算には申請期限が設けられています。しかし、実際の経理の現場ではこの申請期限が守られず、期限後に対応を依頼されるというケースが多発します。期限が過ぎているからといって受理を遅らせることは現実的には難しく、急ぎの対応を要求されてしまいます。

精算対象の経費や書類の記入項目といった申請のルールが十分に定着していないケースもあります。申請に不備があれば、チェックや差し戻しといった対応も経理担当者の業務負担となるでしょう。

3.書類の管理が煩雑

経費精算で使用した領収書や請求書は、情報を引き出しやすいようにファイリングしておく必要があります。この管理業務も経理担当者の負担となりやすい作業です。過去の書類を探す、整理するといった経理担当者の手間や、管理コストがかかります。

原本を保管するスペースの確保も課題になりがちです。書類がたまるほど大きな保管場所が必要となり、経理部門のスペースが圧迫されてしまうことがあります。

紙による経費精算の課題

紙による経費精算は、多くの企業で今なお行われていますが、非効率な業務やヒューマンエラー発生の要因にもなりがちです。ここでは、紙による運用が引き起こす代表的な課題を紹介します。

1.精算書や領収書の紛失リスクがある

紙による経費精算では、従業員が領収書やレシートなどの証憑を紛失するリスクが伴います。証明書類がない場合、正当な経費であっても精算できず、従業員の負担やトラブルの原因となりかねません。

さらに、経理部門では日々集まる膨大な量の紙の精算書類を管理する必要があり、ファイリングや保管スペースの確保にも手間がかかります。物理的な紛失だけでなく、目的の書類をすぐに探せない非効率さも業務を圧迫する要因となります。

2.承認状況がわかりにくい

紙による経費精算では、申請書がどの部署や担当者で止まっているかが分かりにくく、承認プロセスの進行状況を把握しづらくなります。どの段階で止まっているのかが見えにくく、確認のために担当者へ問い合わせる手間も発生します。

また、担当者の外出が多いと承認が滞り支払いまでに大幅な遅延が生じるケースもあります。このように、紙をベースにした経費精算の運用は承認の透明性と迅速性を欠くことになり、経費精算全体の効率を損ねる要因となります。

3.手作業による転記ミスが多い

紙による経費精算では、申請内容を手作業で何度も書類やシステムに転記する必要があり、その過程で記入漏れや金額の誤りなどのミスが発生しやすくなります。確認や修正にも時間がかかり、経理担当者の負担は大きくなりがちです。

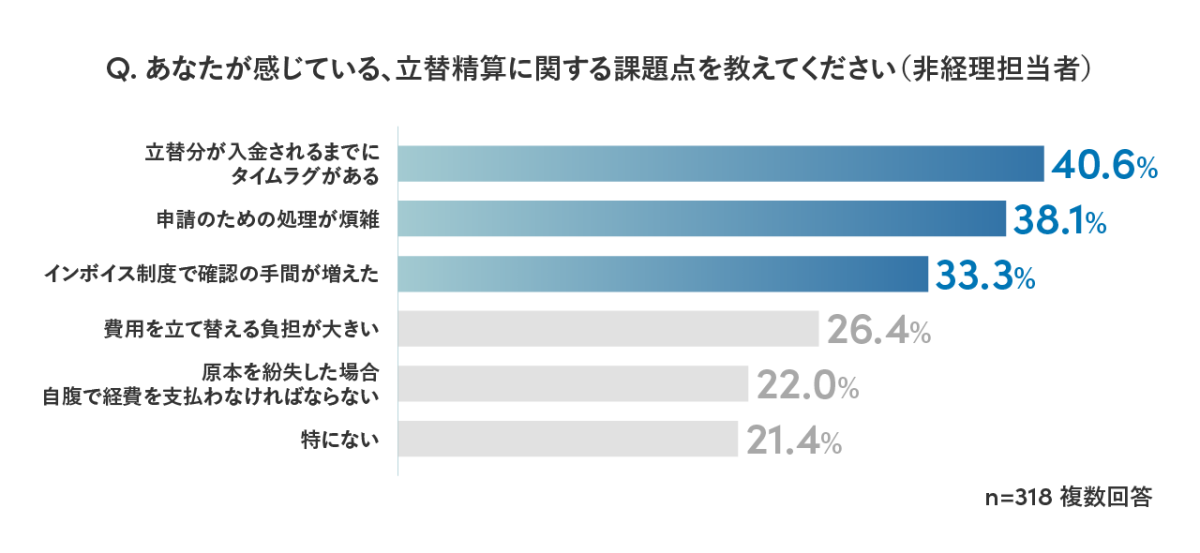

Sansan株式会社の調査によれば、1社あたり平均で年間1500件以上の立替精算が発生しており、処理には100時間以上が費やされているという結果が出ています。こうした非効率な作業は、業務全体の生産性を下げる要因ともなります。

領収書の電子保存に対応!経費精算システム

経費精算業務を効率化するためのポイント

経理担当者には上述したような課題と向き合い、経費精算業務を効率化していくことが求められます。

特に、紙の書類で経費精算の管理をしている場合は、Excelなどの表計算ソフトや、経費精算システムを導入することで、大幅な業務効率化を実現できるでしょう

以下では、経費精算業務を効率化する具体的なポイントを紹介します。

- 社内ルールを明確にしてマニュアルに落とし込む

- Excelなどの表計算ソフトを導入する

- 経費精算システムを導入して効率化を図る

- 法人カードを導入する

1.社内ルールを明確にしてマニュアルに落とし込む

申請書類の不備が発生する要因として、経費精算の社内ルールが十分に浸透していないことが考えられます。そのため、経費精算の社内ルールを明確化し、マニュアルへ落とし込むことが重要です。

経費の対象、金額上限、申請期限、高額経費の手続きなどをルールとして定め、書類配布や掲示などで周知しましょう。現実的にはイレギュラーな対応を行うこともありますが、小さなほころびからルールが形骸化していくのは好ましくありません。ルール違反には厳しく対応していくことが大切です。

2.Excelなどの表計算ソフトを導入する

Excelなどの表計算ソフトを使用すれば、紙の管理コストや紛失・破損リスクの軽減につながります。表計算ソフトは、後述する経費精算システムと比較し、導入費用が安い点も魅力です。

一方で、手入力のミスや入力漏れのリスクといったヒューマンエラーには注意が必要です。また、間違った関数による表示結果のエラーに気付かない場合もあります。ファイルの作成業務が属人化してしまい、ほかの経理担当が編集できなくなることも少なくありません。

3.経費精算システムを導入して効率化を図る

企業の経費精算に特化した機能を持つシステムを導入する方法もあります。前述の表計算ソフトよりも費用がかかるものの、現場の経費精算業務を想定して設計されているため、マッチするシステムを導入すればより劇的な業務効率向上が期待できるでしょう。操作がシンプルなため、業務の属人化を防げる点も魅力です。

クラウド型のソフトであれば消失のリスクを軽減できるほか、社外でも利用できます。会計ソフトなどと連携できるシステムであれば、経理業務全般の効率化が可能です。

経費精算システムの機能

経費精算システムには、多様な機能が備わっており、企業の業務を効率化するために役立ちます。ここでは、代表的な機能をあげて説明します。

- 経費精算

経費精算に必要な基本機能です。領収書をスキャンして自動入力する機能があり、最新の税法に対応した経費管理が行えます。 - 交通費精算

交通系ICカードと連携して、交通費を自動で計上します。定期区間外の交通費を自動的に排除する機能や、ガソリン代の計上機能が含まれる場合もあります。 - 旅費計算

航空券の手配やホテル予約を含む出張に関連した経費の管理が可能です。これにより、出張にかかる手間を大幅に削減できます。 - ワークフロー

稟議書の申請から承認までをシステム内で完結できます。責任者がシステム上で申請書を確認し、クリック一つで承認できるため、スピーディーな対応が可能です。 - 会計システムとの連携

会計システムと連携して、経費計上したデータを決算書や総勘定元帳などに反映できます。この機能により、書類作成の効率が向上します。

- サービス連携

クレジットカードなどのサービスと連携し、法人カードなどを登録しておくことで、経費申請を簡略化できます。

経費精算システムを導入するメリット

経費精算システムを導入することで、以下のようなメリットが得られます。

- 申請作業の時間短縮

従来の書面を使った申請では、書類を作成し、各部門に回して承認を取るまで多くの時間が必要でした。システム化し書類のやり取りをデジタル化することで、効率的に申請を進められるようになります。 - 承認作業の手間削減

経費精算システムを導入することで、承認作業がワンクリックで完了できるようになり、手間が大幅に減ります。 - 経理の業務効率化

経費精算システムは、交通費の自動計算などの機能を搭載しており、経理業務を効率化します。経理担当者が一つひとつの経費を確認する必要が減り、業務負担が軽減されます。 - 不正利用の防止

システムの連携機能を活用することで、不正な経費申請を防止する効果もあります。経費精算の透明性を高め、企業運営におけるリスクを減らすためにも、経費精算システムの導入は有効な手段です。

経費精算システムを導入するデメリット

経費精算システムを導入する際の注意点として、いくつかのデメリットも把握しておく必要があります。主要なデメリットを以下に紹介します。

- システム導入にコストがかかる

システムを導入する際、初期費用や月額費用などが発生します。オンプレミス型の場合、システムの購入費や導入費が必要ですし、クラウド型であれば毎月の利用料がかかります。自社の状況に合った費用対効果をよく考えてから導入を検討しましょう。 - 社内の規定やワークフローの変更が必要

新しいシステムを導入する場合、これまでの承認プロセスや規定が変わります。承認フローが自動化される部分もありますが、システムに正確なデータを入力するための新しい手順を明確にしておく必要があります。 - 社内での教育が必要

経費精算システムの操作はそれほど難しくないものの、全員がスムーズに使いこなせるようにするためには、導入時に社員教育が不可欠です。

経費精算システムを選ぶポイント

経費精算システムを導入する際には、以下のポイントを考慮して選ぶことが重要です。各項目について簡単に解説します。

- 機能で選ぶ

まずは、自社に必要な機能が備わっているかを確認しましょう。どれだけ便利なシステムでも、求める機能がなければ意味がありません。必要な機能を明確にしてから導入を検討しましょう。

- 使用中のシステムとの連携可否で選ぶ

既に利用しているシステムと連携できるかも重要です。経費精算システムが既存のシステムとスムーズに連携できれば、効率がさらに向上します。導入前に親和性を確認しておきましょう。

- 操作性で選ぶ

システムの操作が複雑すぎると導入後に混乱することがあります。初心者でも使いやすいかどうか、体験版を試して実際に担当者に使用してもらい、意見を聞いて選ぶと良いでしょう。 - サポート体制で選ぶ

導入後のサポート体制が整っているかも重要なポイントです。システムの使い方に不明点が出た際、迅速に対応してもらえるかどうか、サポートの質も確認しておきましょう。 - 価格で選ぶ

コストパフォーマンスも重要です。不要な機能にコストをかけないよう、価格と機能のバランスを見極めましょう。価格が高ければ良いというわけではなく、自社に最適な選択ができるようにしましょう。

4.法人カードを導入する

法人カードを導入することで経費精算の効率化が期待できます。具体的なメリットを5つ紹介します。

- 立替精算、小口現金の不要化

- 経費精算の効率化

- 経費申請のミスや漏れを削減

- 不正利用の防止

- 従業員の負担回避

1.立替精算、小口現金の不要化

業務で発生する経費をカード精算できるため、立替精算や小口現金の処理自体をなくすことができます。

2.経費精算の効率化

クレジットカードの利用明細データを経費精算ソフトなどと連携すれば、支払い情報が自動反映され、領収書のチェックや精算書の作成、仕訳処理などの手間を削減できます。

3.経費申請のミスや漏れを削減

クレジットカードの利用明細に経費支払い内容が記載されるため、従業員の申請記入作業が簡略化されます。経理担当者の確認の手間を削減できる点も魅力です。

4.不正利用の防止

利用明細が残るため、金額や内訳をごまかすことは基本的にできません。現金のやり取りと比較すると大幅にガバナンスが強化されます。

5.従業員の負担回避

経費の支払いが会社の口座から引き落とされるようになるため、従業員が金銭を負担することがなくなります。

経費精算の電子化で業務工数削減

まとめ

本記事では、経費精算の基本的な流れ、対象となる費用、さらには効率化のためのシステムや法人カードの導入について詳しく解説しました。経費精算は企業の経理業務において重要なプロセスですが、その管理には手間やリスクが伴います。

特に、経費精算の効率化を図るためには、経費精算システムや法人カードの導入が有効です。これにより、手作業によるミスの削減や経費管理の透明性向上が期待できます。

クラウド経費精算サービス「Bill One経費」は、専用のビジネスカードで立替払いをなくし、これまでにない経費精算を実現します。

全社員の経費の支払いをBill Oneビジネスカードで行うことで、経費精算に必要な対応をオンラインで完結し、企業から立替経費をなくすことができます。

Bill One経費の特長

- 全社員へのBill Oneビジネスカード配布によって立替経費をなくせる

- 領収書の受け取りから承認、仕訳、保管まで、経費精算に必要な対応をオンラインで完結

- 99.9%*の精度で領収書をデータ化し、自動で利用明細と突合

- 電子帳簿保存法やインボイス制度への対応

- カード利用状況のリアルタイム把握と不正利用の防止

*Sansan株式会社が規定する条件を満たした場合のデータ化精度

Bill One経費は専用のビジネスカードによって経費精算にかかる工数を削減し、月次決算の加速に役立ちます。ぜひBill One経費の導入をご検討ください。

記事監修者のご紹介

税理士 松崎 啓介

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

保有資格:税理士

昭和59年~平成20年 財務省主税局勤務

税法の企画立案に従事(平成10年~平成20年 電子帳簿保存法・通則法規等担当)

その後、大月税務署長、東京国税局調査部特官・統括官、審理官、企画課長、審理課長、個人課税課長、国税庁監督評価官室長、仙台国税局総務部長、金沢国税局長を経て令和2年8月税理士登録。

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

主な著書「Q&Aでわかる税理士のためのインボイス制度と改正電子帳簿保存法」(第一法規)、「デジタル化の基盤 電帳法を押さえる」 (税務研究会)等

- 本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。なお、本稿は、読みやすさや内容の分かりやすさを重視しているため、細部が厳密ではない場合があります。

執筆・編集

「月次決算に役立つ情報」編集部