- 法人カード

法人カードの審査|チェックされる要素から効果的な対策まで徹底解説

公開日:

更新日:

法人カードの審査における明確な基準は非公開です。そのため「審査で重要なポイントはこれ」「審査対策はこうすれば安心」と断言はできません。

一方で、事前の情報収集を念入りに行なうことで、対策できる部分もあります。

今回は法人カードについて、審査のポイントや落ちてしまう原因、対策などを紹介します。

法人用クレジットカードで経費精算を効率化

法人カードの審査基準は公開されていない

前提として、法人カードの審査基準は公開されていません。そのため「こうすれば法人カードの審査に通過できる」「この法人カードの審査は甘い、あの法人カードの審査は甘くない」などを正確に判断する術もありません。

しかしながら、審査で見られているポイントとは「支払い能力」です。先にも触れている通り、十分な支払い能力を証明するためにできる対策はあるので、審査基準が公開されていないなかでも、準備を進めていくべきでしょう。

法人カードの審査の特徴|個人カードとの違いとは

法人カードの審査と個人カードの審査には明確に異なる点があります。この章では法人カードの審査の特徴について詳しく解説します。

1.必要書類が多い

法人カードの審査は個人カードに比べて必要書類が多いです。

個人カードの場合、審査に必要な書類として主に以下の2つが挙げられます。

- 本人確認書類

申込者の氏名・生年月日・現住所が記載されたもの - 引き落とし口座の情報を確認できる書類

申し込むカードの種類やカード会社によっては、源泉徴収票や確定申告書などの収入証明書類も必要です。

一方で法人カードの場合、ほとんどのケースで必要な書類として以下の3つが挙げられます。

- 法人の確認書類

登記事項証明書や登記簿謄本のコピーなど - 代表者の本人確認書類

- 引き落とし口座の情報を確認できる書類

業績や財務状況を確認するため決算書が必要なケースも多いです。

法人カードでは法人と代表者それぞれについての確認書類が必要なため、個人カードよりも必要書類が多くなります。

2.法人・代表者個人両方の信用情報がチェックされる

法人カードの審査では、法人と代表者個人両方の信用情報がチェックされるといわれています。すなわち、法人自体には債務や返済遅延がなくても、代表者の信用情報に問題があると、審査に通過できない恐れがあります。

信用情報については、後述の「3.経営者自身の信用情報」で詳しく解説します。

法人カードの審査でチェックされる要素

審査基準は公開されていないものの、実際のどのような項目に留意しておくべきなのでしょうか。以下それぞれのポイントについて、見ていきます。

- 法人の経営実績

- 法人の財務状況

- 経営者自身の信用情報

1.法人の経営実績

法人の経営実績や営業実態の有無は、審査でチェックされると考えられる要素の1つです。

経営実績の長い法人は安定しており、事業の継続性や信頼性が高いと評価され、審査で有利になるといわれています。実際に、設立から一定年数が経過していることを申込の条件とする法人カードも存在します。

ただし、設立後1年未満で審査に通過したケースもあれば、設立後3年以上経過していても審査に落ちてしまったケースもあるようです。経営実績が長いのが理想と考えられるものの、必ずしもそれだけが審査に影響するとは限らないということです。

また、営業実態の有無も重要なポイントです。特に大手のカード会社は代表者・会社両方の本人確認をしっかり行うといわれています。ただし、固定電話やオフィスの住所がなくても審査に通過できる場合もあり、ケースバイケースです。

2.法人の財務状況

法人の財務状況は、法人の支払い能力を確かめる目的でチェックされる可能性が高いです。一般的には黒字決算であるのが望ましいと考えられます。

ただし、赤字決算の場合に必ず落ちるとは限りません。赤字決算でも法人カードの審査に通った事例もあります。

反対に、黒字決算を申込基準とする法人カードも存在します。この場合は赤字決算の法人は対象外のため、審査に通過しません。

財務状況が必ずしも審査に影響するとは限らない一方で、黒字決算を申込条件としているカードも存在する旨にご注意ください。

3.代表者個人の信用情報

信用情報とは信用情報機関に登録された、クレジットやローンの契約や取引に関する事実などの情報です。

日本国内にはKSC(全国銀行個人信用情報機関)、CIC(指定信用情報機関)、JICC(日本信用情報機構)といった金融庁から指定を受けている3つの信用情報機関が存在します。

カード会社は申込者について信用情報機関に照会をし、顧客の信用度を判断する参考資料として信用情報を用いて審査を行います。

チェックされる情報の具体例は以下の通りです。

- ローンの借入状況

- クレジットカードの利用状況

- ローンやクレジットカードの申込履歴

- 返済遅延や滞納、債務整理などの履歴の有無

なお、自身の信用情報については、各信用情報機関に情報開示請求をすることで確認可能です。開示請求の方法は申込先によって異なります。

法人カードの審査にかかる時間

法人カードの審査にかかる時間は一般的に1週間〜1ヶ月程度です。上限額やランクの高いカードは高い返済能力が求められるため、審査にかかる時間も長くなる傾向にあります。

また、提出書類の不備や漏れがあると追加資料の提出が必要になる分、通常よりも審査にかかる時間が長くなるため注意が必要です。

申込者や発行元などの状況によって異なるため、念のため問い合わせるなどして確認することをおすすめします。

法人カードの審査に落ちてしまう原因とは

法人カードの審査に落ちた法人の特徴について分析すれば、審査に落ちる原因となる要素の予想が可能です。

今回は法人カードの審査に落ちてしまう原因と、考えられる4つの要素を紹介します。

- 申込資格をクリアしていない

- 財務状況が悪い

- 経営者の信用情報に問題がある

- 短期間に複数の法人カードに申し込んだ

1.申込資格をクリアしていない

申込資格をクリアしていない場合、他の要素に関係なく審査に通過できません。

見逃しやすい申込資格として以下の2つが挙げられます。

- 一定以上の事業実績

- 黒字決算である

申込資格のクリアは、法人カードの審査に通過するために必ず満たすべき要素といえるでしょう。

2.財務状況が悪い

財務状況が悪い場合も審査に落ちてしまう可能性が高いです。財務状況が悪いケースの具体例として、赤字決算や債務超過が挙げられます。

実際のところ赤字決算の法人が審査に通過するケースも多くみられます。そのため財務状況の悪さが審査にどの程度影響するか一概にはいえません。

あくまで一般論として、財務状況が良い方が審査に通過しやすく、財務状況の悪さは審査に落ちる原因になり得ると考えられています。

3.経営者の信用情報に問題がある

申込資格や財務状況に特別悪い点が見当たらない場合、経営者の信用情報に問題がある可能性が高いです。

審査に影響を与えると考えられる要素として、以下の例が挙げられます。

- ローンの支払遅延を起こしたことがある

※スマートフォンなど端末の分割払いの支払遅延も、信用情報にキズがつく原因です - クレジットカードの滞納歴がある

- 債務整理歴がある

法人カードに申し込む前に、信用情報のキズの有無を確認するのが良いでしょう。各信用情報機関に開示請求をすることで信用情報の確認が可能です。

なお、信用情報にキズがついた状態を「事故情報が登録されている」「ブラックリストに載っている」などといいます。事故情報は永久に残るわけではなく、5年〜10年ほどで削除されます。

4.短期間に複数の法人カードに申し込んだ

短期間に複数枚のカードに申し込むと「資金繰りに問題がある」「貸し倒れのリスクが高い」と判断される恐れがあり、結果として審査に落ちるリスクも高くなります。

法人カードの審査に向けた対策

繰り返しにはなりますが、法人カードの審査基準は公表されていないものの、先に触れた「支払い能力」を証明することが取れる対策となります。この章では、法人カードの審査に向けた対策として効果的と考えられる手段を3つ紹介します。

- オフィスの住所や固定電話を取得する

- 短期間に複数枚申し込むことは避ける

- 代表者のカードをアップグレードする

1.オフィスの住所や固定電話を取得する

オフィスの住所や固定電話の取得は、簡単ながらも高い効果を期待できる方法です。住所や固定電話を用意することで、カード会社が営業実態を確認しやすくなるため、審査のハードルが下がると考えられます。

2.短期間に複数枚申し込むことは避ける

短期間に複数枚のカードに申し込む行為は、審査に悪影響を及ぼすと考えられる要素の1つです。特に、同時に複数枚のカードに申し込むことは避ける必要があります。

一度に複数枚のカードを申し込むのではなく、審査に落ちてしまった場合に改めて別のカードに申し込むようにしましょう。

3.代表者のカードをアップグレードする

法人カードに申し込む前に代表者のカードをアップグレードしておくと、法人カードの審査に通過しやすくなる可能性があります。

法人カードの審査では代表者の信用情報がチェックされると紹介しました。代表者の信用情報にキズがあると法人カードの審査に落ちてしまう恐れが大きいです。反対に代表者の信用度が高ければ、法人カードの審査で有利になる可能性があります。

代表者個人の信用を高めるため、代表者のカードをアップグレードし、ステータスの高いカードを保有しておくのも1つの手段です。

審査に通りやすい法人カードの特徴

申込資格やカードの特徴などから審査の通りやすさを推測できるケースもあります。審査に通りやすい法人カードの特徴を4つ紹介します。

- 設立から間もない法人でも申し込める

- 必要書類が少ない

- 年会費が安い

- 限度額が低い

1.設立から間もない法人でも申し込める

設立から間もない法人でも申し込める法人カードは、審査が厳しくない可能性が高いです。事業実績を重視しておらず、柔軟な審査が行われると考えられます。

近年は事業実績に関する条件自体が存在しない法人カードも増えています。設立から年数が経過していない場合や、審査のハードルが低いカードを選びたい場合は、事業実績に関する条件を確認するのが良いでしょう。

2.必要書類が少ない

申込時の必要書類が少ない法人カードは、審査でチェックされる要素が少ないと考えられます。審査基準が比較的低めであり、審査に通過しやすい可能性が高いです。

3.年会費が安い

年会費が安いカードは、比較的審査に通りやすいと考えられます。

年会費の高いカードは付帯サービスが充実しており、上限額は高めの傾向です。ステータスの高さを表す指標の1つでもあり、申込のハードルも高めに設定されています。

年会費が安いカードはその反対で、申込のハードルが低いと考えられます。したがって審査に通過しやすいケースが多いです。

ただし、年会費が無料でもサービスが充実した法人カードは存在します。年会費の額はあくまで参考程度に考えるのが良いでしょう。

4.限度額が低い

限度額が低ければ貸し倒れリスクも下がるため、審査に通過しやすいと考えられます。反対に限度額が高いカードは、必要書類が多い・申込資格が厳しいなどの特徴があり、審査も厳しい傾向です。限度額の高さは審査ハードルの高さと比例する可能性が高いといえます。

法人カードを作るメリットとは

ここまで、法人カードの審査について見てきました。手続きにも時間がかかることや、必要書類も多いなど手間がかかりますが、それでも法人カードを作るメリットは、どのようなものがあるのでしょうか。

以下、それぞれのポイントを紹介します。

- 経費精算業務の効率化ができる

- 法人と個人の支出を明確に区別できる

- 従業員による立替払いや仮払いがなくなる

1.経費精算業務の効率化ができる

法人カードを作ることで、経費精算業務の効率化が可能です。経費精算業務の効率化につながる理由として以下の3つが挙げられます。

- 経費の支払をカードの引き落とし口座1つにまとめることができる

小口現金や預金を動かす必要がありません

- 会計ソフトと連動することで会計処理を自動化できる

人による確認や修正が必要ではあるものの、手間を大幅に削減できます

- 法人カードの明細書で毎月の支出を簡単に確認できる

支出を1枚の資料でまとめて確認できる点は大きなメリットです

2.法人と個人の支出を明確に区別できる

経費の支払いをすべて法人カードで行うようにすれば、法人と個人の支出を明確に区別できます。個人の支出を誤って法人で計上してしまう恐れや、経費の計上漏れを起こすリスクを抑えられます。

法人の経理業務を効率化できるのはもちろん、個人の家計に与える影響をゼロにできるのもメリットです。

3.従業員による立替払いや仮払いがなくなる

社員用の追加カードを発行し経費の支払いをカードで行うよう定めれば、従業員による立替払いや仮払いがなくなります。経費や仮払いの精算自体が不要になるため、よりスムーズな月次決算を実現することができ、適切な経営管理ができるようになります。

どのような法人カードを選ぶべきか

一口に法人カードといっても特徴はさまざまあるので、どのカードを選ぶべきか悩む方もいるでしょう。この章では法人カードの選び方として、3つの基準を紹介します。

- 経理業務の効率化につながる機能がある

- 社員カードを発行できる

- 不正利用リスクの低減につながる機能がある

1.経理業務の効率化につながる機能がある

法人カードのメリットを最大限に享受するため、経理業務の効率化につながる機能が多く搭載されているカードを選びましょう。効率化につながる機能として以下の例が挙げられます。

- 会計ソフトとの連携機能

会計ソフトと連携できる法人カードを選べば、カード利用分の自動仕訳・自動入力が可能です - 領収書のアップロード・保存機能

法人カードを使った支出について領収書のアップロードや保存ができる機能であれば、金額の突合や保存を容易にできます - 経理業務への対応機能

インボイス制度や電子帳簿保存法など、経理に関係する法律に対応しているカードを選ぶのがおすすめです

2.社員カードを発行できる

従業員による立替払いや仮払いをなくすため、社員カードを発行できる法人カードを選ぶのが良いでしょう。発行枚数の上限がない法人カードであれば、後に従業員数が増えても全員に追加カードを渡すことができます。

3.不正利用リスクの低減につながる機能がある

カードを利用する人数が多いほど不正利用のリスクが高くなります。法人カードを安全に使うためには、不正利用リスクの低減につながる機能があるものを選ぶのが安心です。

不正利用リスクを抑える効果のある機能として以下の例が挙げられます。

- 利用状況をリアルタイムで確認できる

- 利用先や用途の制限ができる

- 利用者やカードごとに上限額を設定できる

まとめ

法人カードの審査基準は公開されていないため、確実に効果のある対策を明言することはできません。

ただし、法人カードの審査の実例や公開されている情報から、審査でチェックされる要素などの推測は可能です。審査に影響を与える要素を予想できれば、効果的と考えられる対策も実施できます。法人カードの審査のポイントを押さえ、自社に適した法人カード選びや適切な対策を行いましょう。

審査を通過すれば、ここまで説明してきた法人カードのさまざまなメリットを享受することができます。

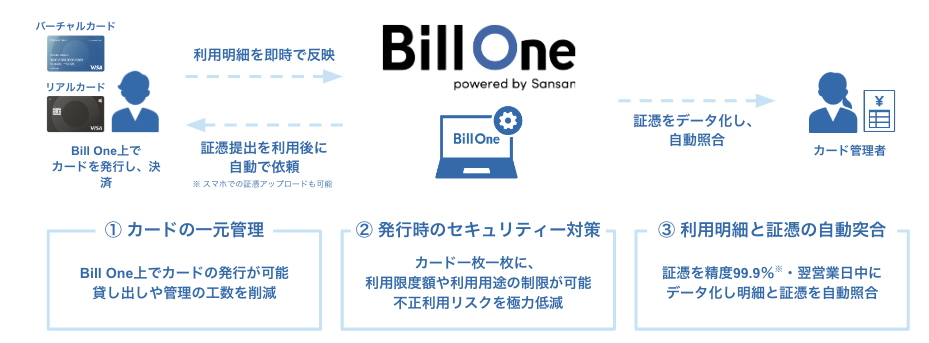

クラウド経費管理サービス「Bill One経費」は、専用のビジネスカードで立替払いをなくし、これまでにない経費精算を実現します。

全社員の経費の支払いをBill Oneビジネスカードで行うことで、経費精算に必要な対応をオンラインで完結し、企業から立替経費をなくすことができます。

法人カード利用における課題

- 証憑を回収するのにリマインドしたり、そもそも申請がない場合は捜索する手間がかかる

- 利用明細と提出された証憑を、1件1件目視で突合する手間がかかる

- 利用限度額や利用用途をカードごとに制限できない

- 電帳法・インボイス制度対応のための負担が大きい

Bill One経費・Bill Oneビジネスカードの特長

- 全社員へのBill Oneビジネスカード配布によって立替経費をなくせる

- 99.9%*の精度で領収書をデータ化し、自動で利用明細と突合

- 電子帳簿保存法やインボイス制度への対応

- 1か月あたりの利用限度額が最大1億円

- カードごとの利用限度額設定が可能

- 年会費・発行手数料無料

*Sansan株式会社が規定する条件を満たした場合のデータ化精度

Bill One経費は専用のビジネスカードによって経費精算にかかる工数を削減し、月次決算の加速に役立ちます。ぜひBill One経費の導入をご検討ください。

3分でわかる Bill One経費

立替経費をなくし、月次決算を加速する

クラウド経費精算サービス「Bill One経費」について簡単にご説明した資料です。

執筆・編集

「月次決算に役立つ情報」編集部