- 法人カード

法人カードの限度額の決まり方を解説|限度額の目安や引き上げる方法も紹介

公開日:

更新日:

法人カードを発行した場合、会社の経費の多くは法人カードを使って支払うことになるでしょう。しかし、法人カードの限度額が低いとすぐに限度額に達してしまい、法人カードだけでは経費の支払いができなくなります。法人カードを上手く活用するには、限度額について知っておくことが大切です。

今回は法人カードの限度額を決める要素や限度額を引き上げる方法について詳しく解説します。

法人カードで経費精算を効率化

法人カードの限度額を決める要素

法人カードの限度額を決める主な要素は以下の3つです。

- カードのランクやプラン

- カードの発行会社

- 審査

それぞれ詳しく解説します。

1.カードのランクやプラン

法人カードに限らず、クレジットカードは一般的にランクが上がるにつれて限度額も高くなる仕組みです。以下の表は、法人カードの限度額のランクごとの目安です。

一般カード | ~100万円 |

|---|---|

ゴールドカード | ~300万円 |

プラチナカード(ブラックカード) | ~500万円 |

例えば、一般カードの限度額が100万円の法人カードに申し込んだ場合、いかなるケースでも限度額100万円超にはなりません。限度額を100万円よりも高くしたい場合は、別のランクに申し込む必要があります。

なお、カードのランクが上がるにつれて審査は厳しくなる傾向があります。

2.カードの発行会社

カードの発行会社はそれぞれ独自の基準に基づいて限度額を設定しています。そのため、カードのランク自体が同じであっても、発行会社が異なれば限度額に違いが生じる可能性があります。例えば、同じゴールドカードでも、A社では200万円、B社では300万円というように限度額が異なることがあります。

一方で、同じ発行会社のカードであれば、VISAやMastercard、JCBなどの国際ブランドが異なる場合でも、基本的に限度額は同じになります。

3.審査

クレジットカードの最終的な限度額は、多くの場合、厳密な審査によって決定されます。例えば、カタログ上で限度額が300万円と記載されている法人カードに申し込んでも、審査の結果によっては150万円に設定されるなど、実際の限度額が変動することがあります。

クレジットカード会社は具体的な審査基準を公開していませんが、法人カードの場合、一般的に以下の要素が重視されると考えられます。

- 法人の経営実績

- 法人の財務状況

- 代表者個人の信用情報

これらの要素を総合的に評価し、カード会社は各法人に適した限度額を設定します。そのため、申込企業の状況によって、同じカードでも付与される限度額が異なることがあります。

法人カードの限度額を上げる方法

法人カードの限度額を引き上げるために効果的と考えられる方法は以下の6つです。

- カードを継続して利用する

- カードを増やしすぎない

- カードを多く利用する

- 支払遅延を起こさない

- 限度額引き上げの申請をする

- リボ払いの利用は避ける

それぞれ限度額を上げるのに効果的といえる理由や、具体的な方法について解説します。

なお、法人カードの限度額の設定はカード会社によって異なります。また、限度額が上がる方法が公開されているとは限りません。そのため限度額を上げる方法については、クレジットカード会社に個別に確認が必要となります。今回紹介する内容はあくまで一般論となります。

1.カードを継続して利用する

同じカードを継続して利用することは、限度額を上げる効果的な方法です。これは、クレジットカードの基本的な仕組みが関係しています。

クレジットカードは、利用額を後日支払う仕組みです。カードの利用歴が浅かったり、法人としての信用度が低い場合、カード会社はユーザーの支払能力を適切に判断できません。そのため、初期の限度額は低く設定されがちです。

しかし、カードを継続的に利用し、毎月遅滞なく支払いを行うことで、「十分な支払能力がある」という評価を得られます。これにより、カードの発行当初よりも限度額が引き上げられる可能性が高くなります。

ただし、単に長期間カードを保有しているだけでは不十分です。支払い実績が少ない場合や、支払遅延を起こしたことがある場合、限度額の引き上げは難しくなります。重要なのは、カード会社からの信用につながる実績を積み重ねることです。継続的な利用と確実な支払いが、限度額引き上げの鍵となります。

2.カードを増やしすぎない

法人カードの限度額を上げるためには、カードの枚数を適切に管理することが重要です。カードを増やしすぎない方が良い理由は主に2つあります。

1つ目は、使用するカードを1枚または少数に絞ることで、特定のカードでの支払い実績が蓄積されやすくなります。クレジットカードの限度額引き上げには、信用を得るための支払い実績を積み重ねることもポイントの一つと考えられるため、カードを限定することで、効率的に実績を作ることができます。

2つ目は、多数の法人カードを発行すると、資金繰りに困難を抱えているという印象を与える可能性があります。これは返済能力への懸念につながり、カード会社からの信用低下を招く恐れがあります。結果として、限度額の引き上げが難しくなる可能性が高まります。

このように、法人カードの限度額を引き上げるためには、不必要にカードを増やすことは避け、必要最小限のカード枚数で運用することが賢明です。

3.カードを多く利用する

法人カードの限度額を引き上げるには、カードの利用頻度を高めることが効果的です。支払い実績を多く作ることは、限度額引き上げの重要な要素となり得ます。

法人カードは主に経費支払いに限定されるため、個人カードより使用機会が少ない傾向にあります。しかし、法人の支出をできるだけ法人カードで行うことで、効率的に利用実績を積み上げられます。高額の支払いはもちろん、少額の経費支払いにも法人カードを活用し、定期的な支払いも法人カードに設定するなどの工夫をすることで利用頻度を高めることができます。

計画的なカード利用が、限度額引き上げへの近道となります。

4.支払遅延を起こさない

法人カードの限度額引き上げには、支払遅延を絶対に避けることが重要です。支払遅延はカード会社からの信用を大きく損ない、返済能力不足と判断される原因となります。

繰り返しの遅延や長期の遅延解消は、限度額の引き下げだけでなく、カードの利用停止や強制解約にもつながる可能性があります。これは限度額引き上げの希望の有無に関わらず、クレジットカード利用の基本原則です。

確実な支払いを維持するため、引き落とし口座の残高管理を徹底しましょう。

5.限度額引き上げの申請をする

限度額の引き上げを待つだけでなく、積極的に申請することも有効な手段です。多くのカード会社は、ホームページや相談窓口を通じて限度額引き上げの申請を受け付けています。

ただし、申請が必ず承認されるわけではありません。承認の可能性を高めるには、日頃から支払い実績を積み重ね、支払遅延を一切起こさず、カードを継続的に利用するなど、カード会社からの信用獲得につながる行動を心がけましょう。

安定した利用履歴を示すことで、限度額引き上げの申請が通る可能性が高まります。申請前に自社の利用状況や信用度を客観的に評価し、適切なタイミングで申請することが重要です。カード会社の案内をよく確認し、自社の状況に合わせた申請をしましょう。

6.リボ払いの利用は避ける

限度額引き上げの可能性を高めるには、リボ払いの利用を控えることが賢明です。リボ払いは、資金繰りに困難を抱えているという印象をカード会社に与える可能性があります。

法人カードの利用頻度が高く支払遅延がなくても、リボ払いの利用は懸念事項となりかねません。リボ払いが直接的に限度額引き上げに悪影響を与えるとは断言できませんが、資金繰り面での不安要素として捉えられる可能性は高いです。

安定した財務状況と十分な支払い能力をアピールするため、原則として一括払いや分割払いを選択し、計画的なカード利用を心がけましょう。

法人カードの限度額|よくある質問と解説

法人カードの限度額に関するよくある質問から、以下の4つについて解説します。

- Q1.限度額は高いほど良い?

- Q2.限度額の引き上げにかかる時間はどのくらい?

- Q3.従業員ごとに限度額を設定することはできる?

- Q4.業種や規模によって限度額は変わる?

Q1.限度額は高いほど良い?

法人カードの限度額は、必ずしも高ければ良いというわけではありません。適切な限度額は、経費支払いに十分であると同時に、過剰な支出や不正利用のリスクを抑える水準であることが重要です。

高すぎる限度額には以下の2つのようなリスクがあります。

- 支出をし過ぎてしまう

限度額が必要以上に高いと、不必要な支出を助長する可能性があります - 不正利用による被害が大きくなる

万が一の不正利用の際、高い限度額は被害額を増大させる恐れがあります

一方で、低すぎる限度額も問題です。頻繁に限度額に達してしまうと、経費の支払いに支障をきたす可能性があります。

理想的な限度額は、自社の事業規模や月々の支出額を考慮し、必要十分かつ余裕のある金額に設定することです。定期的に限度額の妥当性を見直し、必要に応じて調整しましょう。

Q2.限度額の引き上げにかかる時間はどのくらい?

法人カードの限度額の引き上げにかかる時間の長さはケースによって異なるため一概にはいえません。

一時的な引き上げと恒常的な引き上げの2種類があります。

一時的な引き上げは、短期間(数カ月程度)のみ限度額を引き上げる方法で、比較的迅速に処理されます。多くの場合、申請から数日で実行されることがあります。

一方、恒常的な引き上げ(通常、単に「限度額の引き上げ」と呼ばれる)は、より慎重な審査が必要となります。一般的に、審査に1週間前後かかるケースが多く見られます。

このように、審査には一定の時間がかかるため、限度額の引き上げを急ぐ場合は、早めの申請が必要です。また、申請後すぐに限度額が引き上げられるわけではありませんので注意しましょう。計画的な申請と、十分な余裕を持った対応が重要です。

なお、具体的な処理時間はカード会社によって異なる可能性があるため、詳細は利用中のカード会社に直接確認することをおすすめします。

Q3.従業員ごとに限度額を設定することはできる?

法人カードは社員用の追加カードを発行できるものが多くみられます。追加で発行するカードは従業員に持たせるのが一般的です。

従業員が持つカードごとに異なる限度額を設定できるかはカード会社によって異なります。会員サイトで自由に設定できるカードもあれば、カード会社へ都度申請する必要があるカードも存在します。カードごとの利用限度額設定ができないケースも珍しくありません。

従業員ごとに限度額を設定できれば、従業員の支出の頻度や金額に合わせて調整が可能です。また、従業員によるカードの使いすぎを防ぐ効果も得られます。

法人カードを選ぶ際は、カードごとに利用限度額を設定できるかも確認するのが良いでしょう。

Q4.業種や規模によって限度額は変わる?

法人カードの限度額決定基準は非公開ですが、業種や企業規模が間接的に影響する可能性はあります。業種によって事業の安定性や利益率が異なり、企業規模によって月間支出総額や資金力が変わるためです。

しかし、限度額の審査で重視されるのは、個別の支払い実績や返済能力です。そのため、「特定の業種だから限度額が高い」や「規模が大きいほど限度額が高い」といった単純な関係性は成り立ちにくいでしょう。

むしろ、安定した支払い履歴、適切な利用頻度と金額、健全な財務状況といった要素が、業種や規模に関わらず重要です。これらの要素を満たすことで、適切な限度額を獲得できる可能性が高まります。各企業の個別の状況や実績が、限度額決定の主要な判断材料となると考えられます。

まとめ

法人カードの限度額は、カードのランク、カード会社、審査の3要素で決まります。申込時は限度額が低くても、継続的な利用や頻繁な使用により、限度額を引き上げられる可能性があります。

法人カードの限度額は、ある程度余裕があることが理想的です。限度額が低い場合は、本記事で紹介した方法を試してみてください。

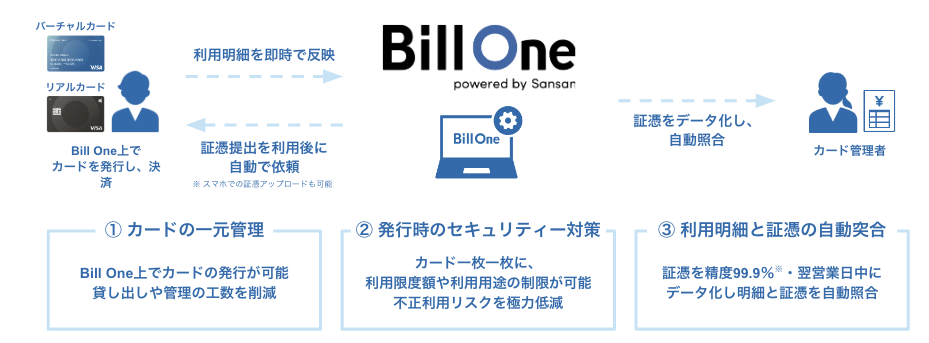

法人カードの効果的な活用には、限度額の引き上げだけでなく、管理面の課題解決も重要です。多くの企業が証憑(領収書や請求書)の回収や利用明細との照合に時間を要し、月次決算にも多くの時間がかかってしまいます。

このような課題に対し、Bill One経費は、全社員の経費の支払いをBill Oneビジネスカードで行うことで、企業から立替経費をなくすことができます。また、スマートフォンで証憑をアップロードするだけで利用明細と自動で突合するため、月次決算の加速と経理担当者の負担軽減を実現します。

Bill One経費・Bill Oneビジネスカードの特長

- 全社員へのBill Oneビジネスカード配布によって立替経費をなくせる

- 99.9%*の精度で領収書をデータ化し、自動で利用明細と突合

- 電子帳簿保存法やインボイス制度への対応

- 1か月あたりの利用限度額が最大1億円

- カードごとの利用限度額設定が可能

- 年会費・発行手数料無料

99.9%*の精度で領収書をデータ化し、自動で利用明細と突合

Bill One経費は専用のビジネスカードによって経費精算にかかる工数を削減し、月次決算の加速に役立ちます。ぜひBill One経費の導入をご検討ください。

3分でわかる Bill One経費

立替経費をなくし、月次決算を加速する

クラウド経費精算サービス「Bill One経費」について簡単にご説明した資料です。

執筆・編集

「月次決算に役立つ情報」編集部