- 請求書

適格簡易請求書(簡易インボイス)を解説!レシートとの違いや立替精算時の注意点を紹介

公開日:

更新日:

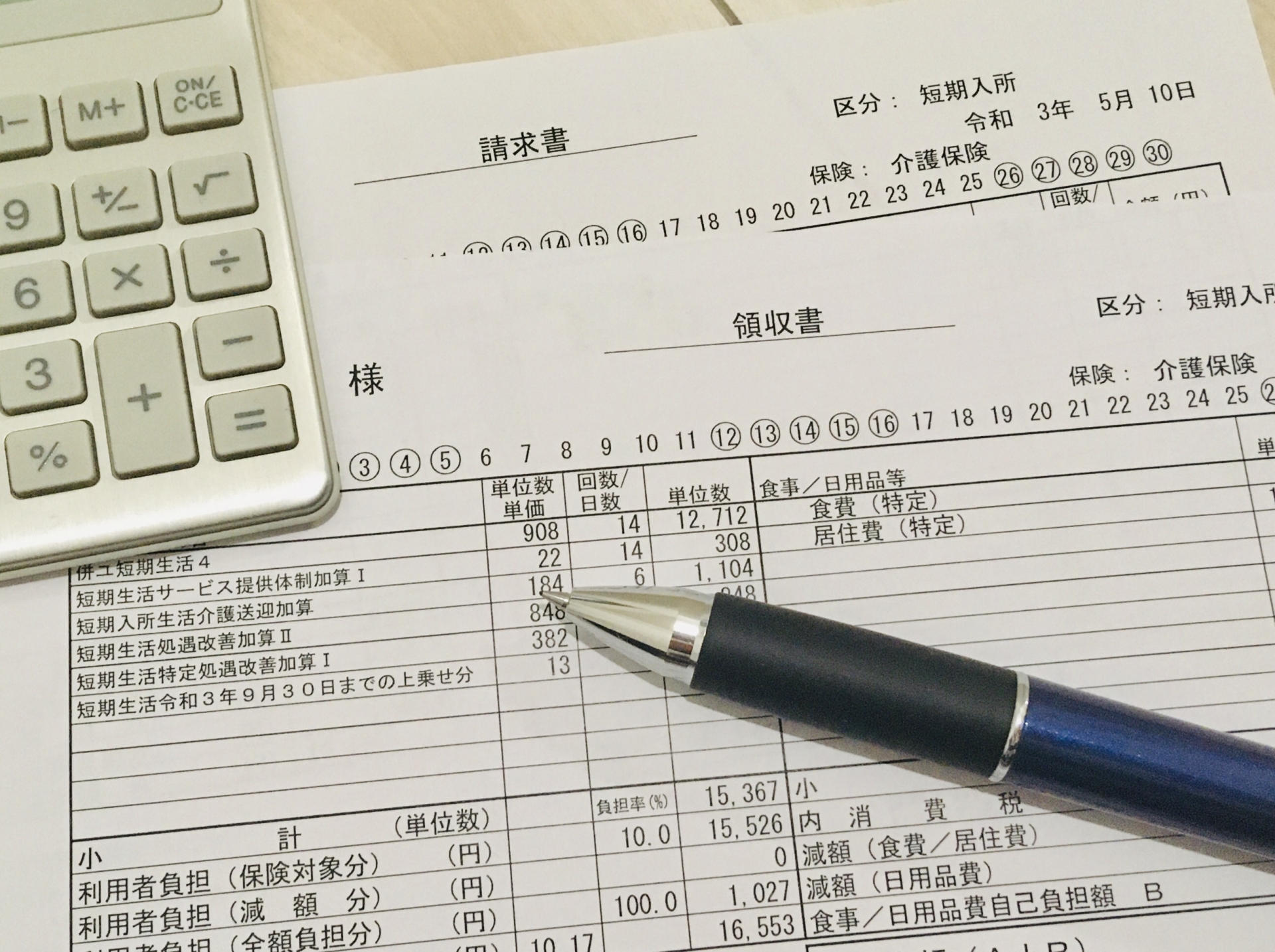

適格簡易請求書とは、インボイス制度に対応したレシートや領収書のことです。

インボイス制度が始まり、レシートや領収書の取り扱いに関するルールが大きく変わりました。経理担当者は立替精算の処理方法を見直す必要が出てきています。

今回は立替精算にフォーカスして、適格簡易請求書の取り扱い方や精算時に注意すべきポイントについて解説します。また、立替精算の効率化に役立つ情報もまとめました。ぜひ最後までお読みください。

インボイス制度対応の経費精算システム

適格簡易請求書(簡易インボイス)とは

適格簡易請求書は、インボイス制度に対応した「レシート」や「領収書」のことです。

インボイス制度が施行された2023年10月以降、事業者は適格請求書を発行しなければ仕入税額控除を受けられません。しかし飲食店や小売業など、不特定多数の顧客が存在する業種では、すべての取引に対して適格請求書を発行するのは、実務上大きな負担となります。

そこで特定の業種では、従来のレシートや領収書に適格請求書の必要項目を追加し、適格簡易請求書(簡易インボイス)として発行することが認められています。

適格簡易請求書の交付が認められる事業者

適格簡易請求書(簡易インボイス)を発行できるのは以下の7業種に限られています。

- 小売業

- 飲食店業

- 写真業

- 旅行業

- タクシー業

- 駐車場業(不特定かつ多数の者に対するものに限ります。)

- その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

不特定かつ多数の者に資産の譲渡等を行う事業とは?

「不特定かつ多数の者に資産の譲渡等を行う事業」であるかどうかは、個々の事業の性質により判断しますが、例えば、資産の譲渡等を行う者が資産の譲渡等を行う際に相手方の氏名又は名称等を確認せず、取引条件等をあらかじめ提示して相手方を問わず広く資産の譲渡等を行うことが常態である事業などについては、これに該当します。

引用:国税庁「適格請求書等保存方式(インボイス制度)の手引き(2022)」

適格簡易請求書に必要な記載項目

適格簡易請求書は、取引の透明性と正確性を確保するため、法令で定められた特定の記載項目を満たす必要があります。

- 適格請求書発行事業者の氏名または名称

- 適格発行事業者の登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分した消費税額又は適用税率

- 税率ごとに区分して合計した対価の額(税抜または税込)

これらの記載項目は、事業者間の取引の証憑として重要な役割を果たします。一つでも欠けている場合は税務上の問題が生じる可能性があるため、受け取った際は必要項目が正確に記載されているかを、入念にチェックしましょう。ただし相互の関連が明確な複数の書類全体で記載事項を満たすことも可能です。

適格簡易請求書の保存期間

適格簡易請求書は取引の証憑として重要な役割を果たすため、法令で定められた期間の保存が義務付けられています。

具体的には、課税期間の末日から二カ月を経過した日を起点として、7年間保存しなければなりません。とくに法人の場合、課税期間は事業年度と一致するため、保存期間の計算には注意が必要です。

たとえば、3月決算の企業では、ある事業年度中に受領したレシートの保存期間は、翌年度がスタートする4月1日から二カ月が経過した6月1日を起点として計算されます。つまり、2024年度中に受領したレシートであれば、2025年6月1日から2032年5月31日までの間が保存期間です。

3万円未満のレシート、領収書も保存が必須

インボイス制度の導入により、今まで一定事項を記載した帳簿の保存のみで、保存が不要だった3万円未満の領収書についても保存しなければならなくなりました。

従来の制度では特例措置として、3万円未満の取引については領収書なしでも仕入税額控除を受けられました。しかしインボイス制度の導入によりこの特例措置は廃止されたため、金額の大小にかかわらず領収書の保管が必須となっています。

ただし、電車・バスなどの公共交通機関の運賃や、自動販売機での購入については取引の特性上、適格簡易請求書の保存は不要です。

取引金額が1万円未満の場合は「少額特例」が適用される

6年間の時限措置ですが、金額の大小にかかわらず、すべての領収書やレシートを保存するにはかなりの負荷がかかります。そこでインボイス制度では、一定条件を満たす事業者を対象に適格簡易請求書の保存を免除する措置が設けられています。

【事務処理負荷の軽減を目的とした優遇措置】

- 対象:基準期間における課税売上高が、1億円以下または特定期間における課税売上高が5000万円以下の事業者

- 対象期間:令和5年10月1日から令和11年9月30日まで(課税期間の途中であっても令和11年10月1日以後に行う課税仕入れは、少額特例の対象とはならない)

適格簡易請求書と適格請求書の記載項目の違い

適格簡易請求書と適格請求書の記載項目における違いを表にまとめました。

項目 | 適格請求書 | 適格簡易請求書 |

|---|---|---|

適格請求書発行事業者の氏名または名称 | 必須 | 必須 |

適格発行事業者の登録番号 | 必須 | 必須 |

取引年月日 | 必須 | 必須 |

取引内容(軽減税率対象の記載) | 必須 | 必須 |

適用税率 | 必須 | 必須 |

税率ごとに区分して合計した対価の額(税抜または税込)および消費税額 | 必須 | 省略可 (税率ごとに区分した対価の額に税込み価格を記載すればOK) |

請求書を受領した者の氏名または名称 | 必須 | 不要 |

主な違いは以下の2点です。

- 適格簡易請求書は「税率ごとに区分した消費税額等」の記載を「適用税率」の記載で代用可能

- 適格簡易請求書は「書類の交付を受ける事業者の氏名又は名称」の記載が不要

では具体的にどのように記載すればよいのでしょうか。それぞれ詳しく説明します。

1.「宛名」の記載が不要

-06%20(1).png)

国税庁「適格請求書等保存法式の概要(2024)」

図の⑥のように適格簡易請求書では、今までのレシートと同様に「書類の交付を受ける事業者の氏名または名称」つまり、宛名を書いてもらう必要はありません。

領収書においても宛名の省略が可能ですが、企業によっては税務調査で領収書の適正性を疑われる場合があるため、宛名を必須としているケースがあります。

2.「税率ごとに区分した消費税額等」の記載を「適用税率」の記載で代用可能

-06%20(1).png)

国税庁「適格請求書等保存法式の概要(2024)」

図⑤のように適格簡易請求書では「8%対象合計〇〇円」「10%対象合計〇〇円」といった、適用税率ごとの合計の記載が不要です。代わりに「税率ごとに区分した消費税額等」もしくは「適用税率」を記載しておけば問題ありません。

インボイス制度の導入による立替精算に関する負担

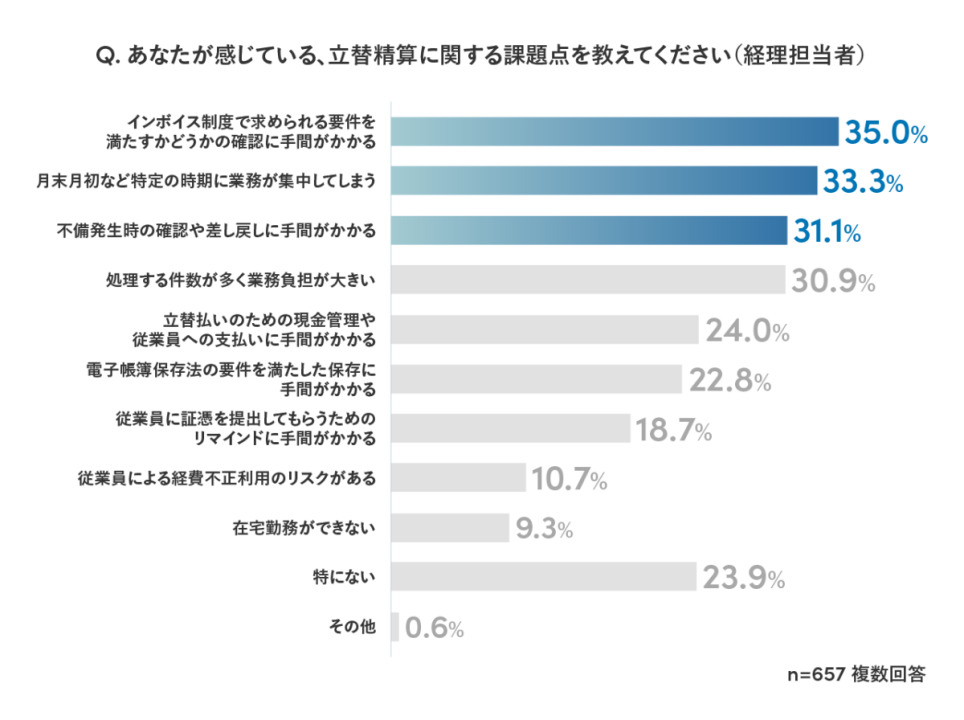

Sansan株式会社の調査では、経理担当者が抱える立替精算に関する課題として「インボイス制度で求められる要件を満たすかどうかの確認に手間がかかる」と回答した割合が35%にのぼりました。

参照:Sansan株式会社|Sansan、「経費精算に関する実態調査」を実施~インボイス制度で負担増、一社あたり月1500件の立替が発生。約3割が経費の不正利用を見聞きしたことがあると回答~

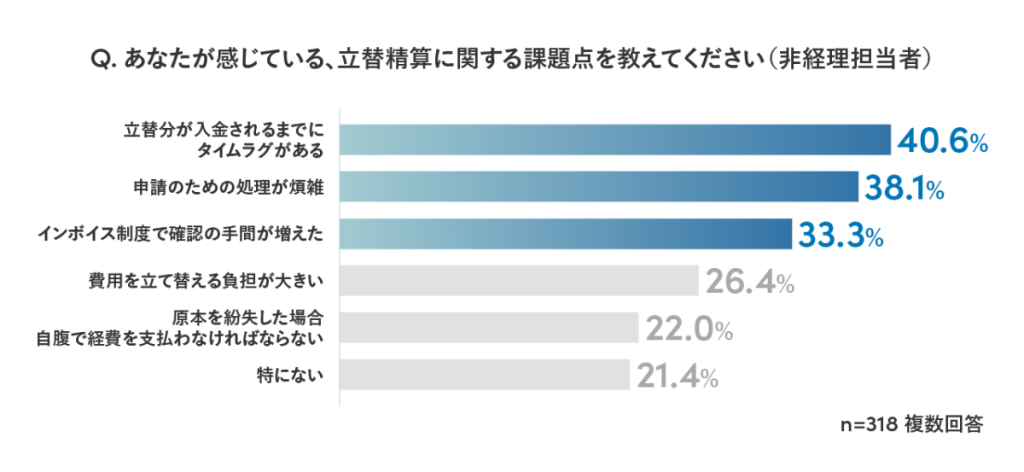

また立替精算を申請する非経理担当者においても確認の手間が増えたという回答が目立ちます。

このようにインボイス制度における経費精算は、経理担当者と立替精算の申請者の両者にとって負担を重くする原因となっています。

適格簡易請求書の立替精算時のポイント

立替清算時に適格簡易請求書を処理する際は、以下の2つのポイントをチェックしなければなりません。

- 発行事業者登録番号の有無

- 適格簡易請求書の記載要件を満たしているか

では具体的にどのような点をチェックすればよいのでしょうか。それぞれ詳しく説明します。

1.発行事業者登録番号の有無をチェックする

適格簡易請求書を処理する際には、発行事業者が免税事業者かどうかを確認しなければなりません。正確に判断するには国税庁の「適格請求書発行事業者公表サイト」に発行事業者登録番号を入力して、登録の有無と有効性をチェックする必要があります。

立替精算のように、大量のレシート・領収書を処理しなければならない場合、一件ずつ確認するのはかなり骨が折れる作業です。レシートや領収書の画像から自動で登録番号を取得、照会できる経費精算システムを導入すると事務負担を軽減できます。

2.記載要件を満たしているか確認する

提出された適格簡易請求書が、記載項目を満たしているかどうかを確認しなければなりません。繰り返しになりますが、必須項目は以下の通りです。

- 適格請求書発行事業者の氏名または名称

- 適格発行事業者の登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分した消費税額又は適用税率

- 税率ごとに区分して合計した対価の額(税抜または税込)

従来は、記載漏れや抜けがあっても受領者側での修正が認められていましたが、インボイス制度では、再受領する必要があります。

ただし、自ら修正するのみではなく、その修正した事項について売手に確認を受けることで、その書類は適格請求書であるのと同時に修正した事項を明示した仕入明細書等にも該当することから、その書類を保存することで、仕入税額控除の適用を受けることができることされています。

まとめ

適格簡易請求書は、インボイス制度に対応したレシートや領収書のことです。

従来と異なり発行事業者登録番号や、税率ごとに区分された消費税額などの記載が必須となったため、取り扱いルールの周知徹底と教育が重要です。

クラウド経費精算サービス「Bill One経費」は、専用のビジネスカードで立替払いをなくし、これまでにない経費精算を実現します。

全社員の経費の支払いをBill Oneビジネスカードで行うことで、経費精算に必要な対応をオンラインで完結し、企業から立替経費をなくすことができます。

またレシートや領収書の記載要件を自動で判断する「適格請求書判定機能」を搭載しているため、インボイス制度対応の生産性向上が可能です。

Bill One経費の特長

- 全社員へのBill Oneビジネスカード配布によって立替経費をなくせる

- 領収書の受け取りから承認、仕訳、保管まで、経費精算に必要な対応をオンラインで完結

- 99.9%*の精度で領収書をデータ化し、自動で利用明細と突合

- 電子帳簿保存法やインボイス制度への対応

- カード利用状況のリアルタイム把握と不正利用の防止

- カードごとの利用限度額設定が可能

- 1カ月当たりの利用限度額が最大1億円

- 年会費・発行手数料無料

*Sansan株式会社が規定する条件を満たした場合のデータ化精度

Bill One経費は専用のビジネスカードによって経費精算にかかる工数を削減し、月次決算の加速に役立ちます。ぜひBill One経費の導入をご検討ください。

記事監修者のご紹介

税理士 松崎 啓介

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

保有資格:税理士

昭和59年~平成20年 財務省主税局勤務

税法の企画立案に従事(平成10年~平成20年 電子帳簿保存法・通則法規等担当)

その後、大月税務署長、東京国税局調査部特官・統括官、審理官、企画課長、審理課長、個人課税課長、国税庁監督評価官室長、仙台国税局総務部長、金沢国税局長を経て令和2年8月税理士登録。

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

主な著書「Q&Aでわかる税理士のためのインボイス制度と改正電子帳簿保存法」(第一法規)、「デジタル化の基盤 電帳法を押さえる」 (税務研究会)等

- 本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。なお、本稿は、読みやすさや内容の分かりやすさを重視しているため、細部が厳密ではない場合があります。

執筆・編集

「月次決算に役立つ情報」編集部