- 請求書

入金消込システムで業務を効率化|製品比較のポイントや選び方・導入の流れも解説

公開日:

入金消込システムは、入金業務の課題解決に有効なツールです。手作業で処理を行うと、月末月初の繁忙や入力ミスへの不安など、担当者に大きな負担がかかります。こうした負担は担当者だけでなく、企業の資金繰りや信用にも影響します。

本記事では入金消込システムの基本的な機能から、システム導入がもたらすメリット、自社に最適なシステムを選ぶための比較ポイント、そして導入を成功させるためのステップまで、網羅的に解説します。

入金消込業務を自動化するシステム

入金消込システムとは?

入金消込システムは、煩雑な入金管理業務を自動化し、経理部門の業務効率を大幅に向上させるツールです。手作業による負担を軽減し、ミスのない正確な処理を実現します。

入金消込システムの概要

入金消込システムは、銀行口座への入金データと請求データを自動で照合し、売掛金の消込処理を効率化するツールです。従来は経理担当者が一件ずつ目視で確認していた作業を、システムが自動で処理します。

入金消込システムは、請求・入金データの照合、仕訳作成、未入金レポートの生成、アラート通知などを通じて、入金管理業務をシステム上で完結します。

入金消込についての詳細は、以下の記事をお読みください。

入金消込システムの代表的な機能

入金消込システムには、業務効率化を実現する多様な機能が搭載されています。

機能名 | 機能の内容 |

|---|---|

入金データの自動取得・連携機能 | 銀行口座と連携し、入金明細を自動で取り込む API連携により、リアルタイムでのデータ反映が可能 |

請求データとの自動照合機能 | 取り込んだ入金データと売掛金データを自動でマッチングさせる AIや機械学習を活用し、照合精度を継続的に向上させる |

多様な入金パターンへの対応機能 | 複数の請求に対する合算入金、分割入金、振込名義が異なる入金など、実務で発生する複雑なケースに対応 |

債権管理・催促機能 | 未入金リストの自動作成、滞留している取引先への督促メールの自動送信など、回収業務をサポート |

会計ソフトへの仕訳データ連携機能 | 消込結果を、利用中の会計ソフトの形式に合わせて仕訳データとして出力・連携する |

Excel管理との違い

Excelでの入金消込では、銀行明細と請求一覧を手作業で照合し、一致する取引を目視で確認しながら消し込んでいきます。

一方、Excel管理では担当者の経験に依存する属人化や入力ミスなどのリスクが残り、部門間での情報共有も難しくなります。

入金消込システムは、これらの作業を自動化し、リアルタイムでの情報共有を可能にします。

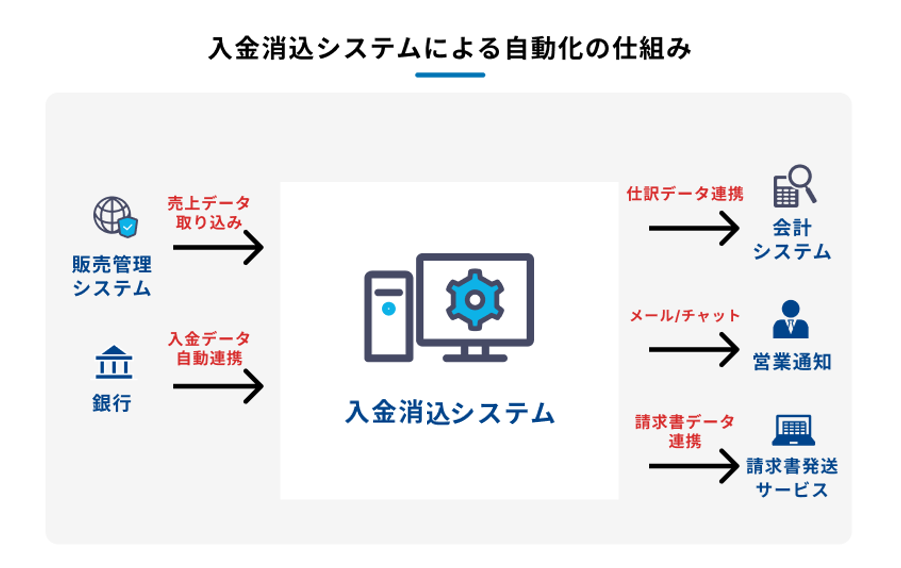

入金消込システムによる自動化の仕組み

入金消込システムによる自動化は、以下の流れで実行されます。

- 販売管理システムから売上データを、金融機関から入金データを自動で収集し照合する

- 入金が確認された取引は、会計システムと連携して自動で消し込み、営業担当へ通知する

- 未入金の場合は、請求書発送システムと連携して入金遅延通知を発行する

システムの種類によって詳細は異なりますが、この基本的な流れは共通です。

入金消込システムには債権管理業務に特化したものだけでなく、請求書発行システムや基幹システム、販売管理システムに入金消込機能が付帯したものもあり、企業のニーズに応じて選ばれています。

入金消込システムが注目される背景

近年、企業の経理部門では業務効率化と内部統制の強化が急務となっており、入金消込システムへの関心が高まっています。

業務の属人化による業務停滞リスク

多くの企業では、特定の担当者しか詳細な手順やルールを把握していない「属人化」が深刻な問題となっています。

ベテラン担当者が急に休職・退職すると、業務が滞り、資金管理に支障が出るおそれがあります。さらに、業務プロセスの不透明化は、内部統制上のリスクを高め、不正の温床にもなり得ます。

システム化により、誰でも同じ品質で業務を遂行できる環境を整備することが重要です。

キャッシュフロー悪化と信用低下への懸念

人の目と手による作業では、どれだけ注意していても入力ミスや確認漏れといったヒューマンエラーを完全に防ぐことはできません。これらのミスは売掛金の回収漏れや誤った二重請求に直結し、企業の資金繰り悪化を招きます。

特に、取引先からの信用を損なう恐れは深刻です。信用を回復するには多大な時間とコストを要するため、日常的に正確な処理を維持できるシステムの導入が不可欠です。

入金管理業務の遅延

手作業での管理では、全社の正確な入金状況をリアルタイムに把握することが困難です。経営層が迅速な意思決定を行うために必要なキャッシュフローの現状や売掛金残高といった重要データを即座に提供できないため、経営判断のスピードが鈍化します。

市場変化が激しい現代では、この遅延が意思決定の遅れを招き、企業の競争力を低下させる要因になります。

入金管理業務についての詳細は、以下の記事をお読みください。

入金消込システム導入による5つのメリット

入金消込システムの導入は、単なる作業の自動化にとどまらず、企業の財務管理全体に大きな価値をもたらします。

メリット1.業務プロセスの標準化

システム導入により、入金消込の作業手順が統一・標準化されます。

従来は特定の担当者の経験や勘に依存していた業務も、システム化により「属人化」が解消されます。担当者の退職や異動時でも業務品質を維持し、スムーズな引き継ぎが可能です。

また、業務プロセスが可視化されることで、内部統制の強化や不正リスクの低減にもつながります。誰が見ても理解できる透明性の高い業務フローは、監査対応においても大きなメリットです。

メリット2.業務の効率化とコスト削減

入金データの自動取得や請求データとの照合機能により、これまで数時間かかっていた処理が数分で完了するなど、業務時間を大幅に短縮できます。

たとえば、毎月100件の入金処理に5時間かかっていた作業が、システム導入により30分程度で完了するケースもあります。削減できた時間を活用して、経理担当者がより付加価値の高い分析業務や業務改善に集中できるようになり、結果として残業代などの人件費コスト削減にもつながります。

また、長期的には経理部門全体の生産性向上という大きな成果も期待できます。

メリット3.ヒューマンエラーの防止

システムによる自動処理を基本とすることで、手作業で頻発していた入力ミスや確認漏れを根本からなくし、消込作業の精度が飛躍的に向上します。

金額の桁間違いや請求先の取り違えといった重大ミスを防ぐだけでなく、月次決算の早期化や会計精度の向上にもつながります。

正確な財務データは、経営判断の質を高め、ステークホルダーからの信頼獲得にも貢献します。

メリット4.債権管理の強化と回収率の改善

入金状況がリアルタイムでシステムに反映されるため、未入金や入金遅延を即座に把握できます。

従来は月次でしか確認できなかった滞留債権が日次で管理できるようになるため、滞留債権の早期発見と迅速な催促アクションが可能です。これにより、売掛金の回収サイクルが健全化され、企業の財務体質強化につながります。

また、取引先ごとの支払い傾向を分析することで、与信管理の精度向上にも役立ちます。

メリット5.経営判断のスピードアップ

システムによって、売掛金の回収状況や資金繰りといった重要な財務データが、リアルタイムで正確に可視化されます。

経営層は手作業での集計を待たずに、最新データに基づいた迅速な意思決定が可能になります。たとえば、大型投資の判断や新規事業への参入タイミングなど、重要な経営判断を適切な時期に下すことが可能です。

信頼性の高いデータを基にした売上予測や投資判断により、経営のスピードと精度が高まり、企業競争力の強化に寄与します。

入金消込システムを比較する際の5つのポイント

自社に最適な入金消込システムを選ぶには、次の5点を押さえることが重要です。

ポイント1.既存システムとの連携

多くの企業がすでに会計ソフトや販売管理システムを導入しているため、既存の会計ソフトや販売管理システムとスムーズに連携できるかが重要です。

なお、連携方法にはリアルタイム性の高いAPI連携と、手動作業が発生するCSV連携があります。自動同期が前提であれば、API連携の可否は必須要件として確認します。

ポイント2.自社の商習慣やイレギュラーな入金への対応

振込手数料を差し引いた入金、複数の請求をまとめた一括入金、一部入金など、企業独自の商習慣やイレギュラーな入金パターンに自動対応の範囲を確認します。

なお、対応しきれないケースがある場合は、必要な手動処理の内容と工数も事前に把握します。

たとえば、バーチャル口座方式は、請求ごとに固有口座を付与し、複雑な入金の照合精度を高めます。

ポイント3.照合の精度

システムの費用対効果を左右する重要な要素が「自動照合率の高さ」です。AI/機械学習搭載のシステムは、運用データの蓄積に応じて照合精度が向上します。

たとえば、「Bill One債権管理」では、取引先ごとに自動で割り当てたバーチャル口座番号を基にして、入金情報と取引先を100%マッチングすることができます。

また、合算/差額など金額不一致時も、自動学習により精度を維持しつつリアルタイムで消込できます。

ポイント4.セキュリティー対策と法改正への対応

企業の財務情報を扱うため、不正アクセスやデータ漏えいを防ぐためのセキュリティー対策の具体項目(暗号化/権限管理/監査ログ等)の有無を確認します。

データの暗号化、アクセス権限の管理、監査ログの記録など、具体的なセキュリティー機能を確認しましょう。また、インボイス制度や電子帳簿保存法などの変更に迅速に追随する体制があるベンダーを選定します。

インボイス制度についての詳細は、以下の記事をお読みください。

電子帳簿保存法についての詳細は、以下の記事をお読みください。

ポイント5.導入後のサポート体制

システムは導入して終わりではなく、活用することで価値が生まれます。導入初期のセットアップ支援はもちろん、運用開始後の不明点やトラブルへの対応など、導入初期の設定支援、運用時の問い合わせ対応、障害時の復旧体制までを確認します。

チャネル(電話/メール/チャット)、対応時間の帯、専任担当の有無など、サービス水準で比較します。

入金消込システム導入の流れ

入金消込システムを円滑に導入するには、計画的な準備と段階的な進め方が欠かせません。

ステップ1.現状の課題整理と導入目的の明確化

まず、自社の入金消込業務のどこに、どれくらいの時間がかかっているのか、どのようなミスが発生しやすいのかを洗い出し、課題を可視化しましょう。

たとえば「毎月の消込作業に30時間かかっている」「年間で5件程度の消込ミスが発生している」など、具体的な数値で現状を把握します。

その上で、「消込作業の時間を月20時間削減する」「手入力によるミスをゼロにする」など、導入によって達成したいゴールを具体的に設定します。

ステップ2.複数システムのリストアップと比較

設定した目的に合致するシステムを複数リストアップします。

公式サイトや製品資料に加え、口コミサイトや導入事例も参考にし、複数の視点から情報を収集します。

検討の際は現場でシステムを利用する担当者にもヒアリングを行い、自社の業務フローに本当にフィットするかを見極めた上で、最終的に自社に適したシステムを決定しましょう。

ステップ3.システム導入と効果測定

システムを契約したら、取引先マスタや過去の入金データなどの必要情報を準備して、導入を進めます。初期設定ではベンダーのサポートを活用し、自社業務に最適な設定を行います。

導入後は定期的に効果測定を行い、最初に設定した目的が達成できているかを確認します。効果が出ていない場合は原因を分析し、設定や運用ルールを見直すなど、PDCAサイクルを回して社内に運用を定着させます。

まとめ

入金消込システムは、経理部門の業務効率化だけでなく、企業全体の財務管理強化に貢献する重要なツールです。手作業による属人化やヒューマンエラーのリスクを排除し、正確でスピーディーな処理を実現することで、キャッシュフローの改善や経営判断の迅速化につながります。

システムを選定する際は、既存システムとの連携性、自社の商習慣への対応力、照合精度、セキュリティー対策、サポート体制の5点を重点的に比較します。実際にシステムを使用して消込をする担当者だけでなく、取引先に請求書を発行する部門や督促する部門の担当者の意見も取り入れることが重要です。

もし、複雑な入金パターンにも対応可能な高精度の自動照合機能を備えたシステムをお探しの場合は、ぜひ「Bill One債権管理」の導入をご検討ください。

「Bill One債権管理」は、請求書の発行から入金消込、未入金管理や督促まで、全社の債権管理業務を自動化するクラウド債権管理サービスです。

入金状況がリアルタイムで共有できるため、経理・財務はもちろん、全社で債権の状況を把握できます。

Bill One債権管理の特長

- 請求先ごとに固有のバーチャル口座を振込先として請求書を作成・発行

- 名義不一致や複数の請求分を一括した合算入金も自動で消込処理

- 現在利用中の基幹システムとも柔軟に連携可能

- 発行済みの請求書と入金状況をリアルタイムに一覧表示・管理可能

- 請求書の作成・発行から入金消込、社内での照会・共有までをBill One上で完結

請求業務をワンストップで自動化し、債権と入金の情報を一元管理することで、企業の債権管理を強固にする「Bill One債権管理」。専任の担当者が企業ごとの事情に応じて最適な業務フローを再構築し、導入から定着までをサポートします。ぜひ導入をご検討ください。

3分でわかる Bill One債権管理

リアルタイム入金消込で、現場を強くする

クラウド債権管理サービス「Bill One債権管理」について簡単にご説明した資料です。

執筆・編集

「月次決算に役立つ情報」編集部

.png)