- 経費精算

出張費を経費にするには?仕訳や精算時の注意点を徹底解説

公開日:

出張にかかる交通費や宿泊費などは、通常「経費」として処理されます。

しかし、どこまでを経費にできるのか、また仕訳や精算のルールを正しく理解していないと、思わぬ税務リスクにつながることもあります。

出張費を適切に処理することは、税務リスクを防ぎ、正確な経営状況を把握するために欠かせません。

今回は出張費の定義や経費にする上での条件、会計処理の流れを解説します。さらに、出張費の精算を効率化する方法についても解説するので、ぜひ最後までお読みください。

交通費精算を効率化する経費精算システム

出張費とは?経費になる条件を解説

出張費の定義と、経費として認められる条件を解説します。

出張費の定義

出張費とは、社員が企業の業務を遂行するために、通常の勤務地を離れて移動・滞在する際に発生する費用を指します。具体的には、新幹線や飛行機の運賃、宿泊料、出張中に発生する日当などが該当します。これらは企業活動に必要な支出として、適切な手続きを経れば経費計上が可能です。

経費になる条件

出張費が経費として認められるには、次の2つの条件を満たす必要があります。

1つ目の条件は、その支出額が企業の定めた出張旅費規程に準じていることです。出張旅費規程には、役職や出張先、日数に応じて支給できる交通費、宿泊費、日当などの上限金額が具体的に定められています。規程の範囲外の支出は、税務上経費として認められない可能性があるため、規程の遵守が求められます。

2つ目の条件は、業務と関係のない私的な支出が含まれていないことです。たとえば、出張先での観光や私的な娯楽にかかる費用は、業務上の支出とは認められません。経費として認められるのは、業務遂行に必要な費用に限られます。

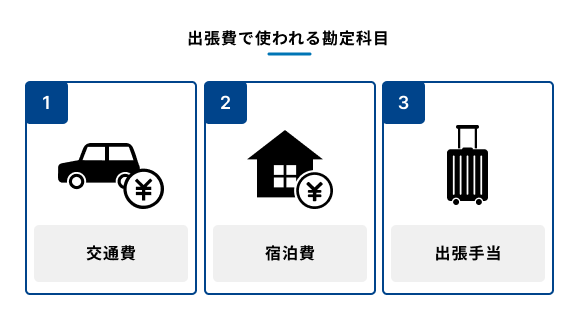

出張費で使われる勘定科目

出張にかかる費用は、支出の内容によって勘定科目が異なります。

例えば、交通費や宿泊費など、出張に関連してよく計上される主な勘定科目について、以下で詳しく見ていきましょう。

交通費

交通費は、出張の往復にかかる移動費や、出張先での業務に必要な交通費を指します。具体的には新幹線や飛行機、特急電車、バス、タクシーなどの運賃がこの交通費として扱われます。

交通費を経費計上する際は、出張旅費規程に基づき、利用できる交通手段や座席の等級に制限が設けられています。例えば「新幹線を利用する際、部長以上はグリーン車、課長以下は普通車指定席を利用する」「国内移動の飛行機はエコノミークラスを利用する」といったルールです。規程の上限を超える高額なクラスの利用は、税務調査などで全額を経費として認められないリスクもあるため、出張前に社内ルールを確認しておくと安心です。

宿泊費

宿泊費は、出張先で宿泊施設を利用した際に発生する費用です。出張を行うために必要な費用ですが、基本的に高額すぎる宿泊費は経費として認められません。

宿泊費として計上できるのは、原則として部屋代と必要な付帯費に限られます。ルームサービスや延長料金などは、業務に直接必要な費用とは見なされません。また夕食や朝食などの飲食代も、基本的に宿泊費には含まれず、日当の範囲内で使用するか、用途に応じて会議費や交際費など、他の勘定科目で処理するのが適切です。

多くの企業は高額な宿泊費の計上を防ぎ、適切な経費の使用を促すために、規程で役職ごとの宿泊費の上限を設定します。

出張手当

出張手当は、日当とも呼ばれ、出張中の食費や小規模な雑費など、細かな費用を賄うために、企業が従業員に定額で支給する費用です。この出張手当は適切な条件を満たした場合、支給時にかかる所得税は非課税になります。さらに企業側も経費として計上できるため、節税効果が期待できます。

出張手当が非課税になるための条件は、2つあります。まず出張旅費規程に具体的な支給基準が定められていることです。もう1つは、支給額が社会通念上、常識的な範囲内であることです。相場を大きく超える高額な手当は、給与と見なされて課税対象となる可能性があります。

役員への出張手当の支給についても、出張旅費規程に定めていれば、一般社員と同様に非課税で経費計上が可能です。規程が整備されていれば、企業にとっても役員にとってもメリットが生まれるため、制度化しておくことが重要です。

出張費の会計処理の流れ

出張費の支給方法には「前払い」と「実費精算」の2種類があり、それぞれ仕訳の流れが異なります。経理担当者は、各処理の違いを正確に理解しておく必要があります。

出張費を前払いする場合

前払いの場合、企業は出張前に概算費用を従業員へ渡し、出張後に実費を精算します。これにより、従業員の立替による金銭的負担を軽減できます。

1.申請書を基に仮払金を支給する

出張者が提出した出張申請書に基づき、企業は概算の出張費用を仮払いとして従業員に支給します。費用がまだ確定していないため、この時点では一時的に「仮払金」勘定を使用して仕訳します。

例えば概算の出張費用として100,000円を現金で支給した際の仕訳は、以下の通りです。

借方 | 貸方 | ||

|---|---|---|---|

仮払金 | 100,000 | 現金 | 100,000 |

2.経費精算を基に仮払金を精算する

出張から帰社した従業員は精算書と領収書を提出し、事前に受け取った仮払金との差額を精算します。この際、実際に支払った金額を旅費交通費として計上し、仮払金を消し込みます。

もし仮払金100,000円に対し、実際の費用が95,000円だった場合、差額の5,000円は従業員から企業へ返金されます。この場合の仕訳は、以下の通りです。

借方 | 貸方 | ||

|---|---|---|---|

旅費交通費 | 95,000 | 仮払金 | 100,000 |

現金 | 5,000 | ||

実費精算する場合

実費精算は、従業員が出張費の全額を立て替えて支払い、出張後に精算書と領収書を提出することで、企業からその実費を払い戻してもらう方式です。

経費精算時は、従業員への払い戻し完了後に、全額を旅費交通費として経費計上します。

例えば、従業員が立て替えた出張費50,000円を現金で支払った際の仕訳は、以下の通りです。

借方 | 貸方 | ||

|---|---|---|---|

旅費交通費 | 50,000 | 現金 | 50,000 |

出張費を経費に計上するときの注意点

出張費を適切に処理し、税務リスクを防ぐには、経理担当者が計上時の重要ポイントを把握しておく必要があります。

領収書や使用記録を保管する

出張費を経費処理するには、業務関連の支出であることと実際の支払いを証明する書類を保管することが重要です。精算書や領収書がその証拠書類にあたります。証明書類には精算書や領収書が当てはまります。

またインボイス制度への対応として、仕入税額控除を受けるために、適格請求書発行事業者から発行された領収書やレシートの保管が必要になります。

電車やバスなど領収書が発行されない場合は、利用日・区間・交通手段・金額・目的を記した記録を作成・保管します。交通系ICカードを使用した場合は、その使用履歴を合わせて保管することもおすすめです。

出張旅費規程に基づいて精算する

出張費を経費として精算する際には、企業の定めた出張旅費規程に従って処理することが必要です。この規程は、業務上適切な出張費の使用を確保し、社員間の公平性を保つために存在します。

規程には、役職や出張の日数、出張先によって異なる、日当や宿泊費の支給上限額が示されています。経理担当者は、提出された精算書に記載されている金額が、規程の上限を超えていないか、また、定められた利用条件に合致しているかを確認します。規程を逸脱した支出は、税務調査で指摘や私的利用の疑いを受けるおそれがあるため、出張者には基準の遵守を徹底させます。

精算書の内容を詳細に確認する

経理担当者は、提出された経費精算書と領収書を照合し、内容を確認することで、経費処理の透明性を保ち、不正や私的支出の混入を防ぎます。

確認する際は、特に私的な支出が含まれていないかに注意を払います。例えば、宿泊費の領収書に、バーやルームサービスの利用や私的な買い物が含まれていないかを確認し、もし含まれていた場合は、その分を経費から除外する処理が必要です。

さらに出張申請書と経費精算書で支出内容が一致しているか、事前申請と異なる支出がないかを照合することも重要です。この確認作業を徹底することで、企業の資金が適切に業務目的で使われていることを証明でき、不正使用の防止につながります。

出張費の精算を効率化する方法

出張費の精算は、領収書の確認や仕訳作業など、経理担当者にとって手間と時間のかかる業務です。ここでは、こうした業務を効率化し、正確な処理を実現する方法を解説します。

経費精算システムの導入

経費精算システムを導入すれば、出張費精算の申請から承認、精算までをデジタルで一元管理できます。

システムを導入することで、出張者は領収書をスマートフォンで撮影し、必要な情報を入力するだけで申請が完了するため、紙の申請書を作成する手間がなくなります。承認者もシステム上で内容を確認し、外出先から承認できるため、承認遅延による業務停滞を防ぎ、効率化を促進します。

経理担当者は、システム上で承認が完了した申請を基に精算手続きを進められます。一部のシステムは会計ソフトと連携し、自動で仕訳を作成できます。これにより、仕訳の人為的ミスを削減し、決算業務の早期化を促します。

すべてのデータが自動で電子保存されるため、紙の領収書の印刷やファイリングが不要になり、保管スペースやコストを削減できます。

法人カードの使用

法人カードで出張費を支払えば、経費精算業務の負担を軽減できます。

法人カードの使用により、従業員による費用の一時的な立替や、企業による事前の仮払いが不要になります。これにより、従業員の金銭的な負担がなくなり、経理担当者も仮払金の管理や精算の手間を減らせます。

法人カードを使用すれば、利用履歴が自動的に明細化されるため、不正利用の防止につながります。法人カードの利用明細データを経費精算システムと連携させれば、精算書への入力作業も不要になり、さらなる業務効率化を実現することが可能です。

法人カードには、海外旅行保険や宿泊・航空の割引特典が付帯しているものもあります。出張時に活用すれば、より有効に利用できます。

まとめ

出張費を経費として適切に計上し、税務上の信頼性を保つためには、企業の定めた出張旅費規程に基づいた会計処理が不可欠です。そのためには、規程で定められた上限額や利用条件と、提出された申請内容との厳密な照合を行うこと、そして領収書などの証憑書類を適切に保管することが重要です。

これらの精算プロセスをより正確かつ効率的に行うために、経費精算システムの導入や法人カードの利用が有効です。経費精算システムは、申請・承認・仕訳作業を自動化し、前払いや立替を不要にすることで業務効率化を実現します。法人カードの活用も、経費利用の透明性向上と不正防止に有効です。

まずは自社の出張旅費規程を再確認し、デジタルツールを活用した精算の仕組みづくりを進めることで、経理業務の効率と質を高めていくことができます。

クラウド経費精算サービス「Bill One経費」は、専用のビジネスカードで立替払いをなくし、これまでにない経費精算を実現します。

全社員の経費の支払いをBill Oneビジネスカードで行うことで、経費精算に必要な対応をオンラインで完結し、企業から立替経費をなくすことができます。

Bill One経費の特長

- 全社員へのBill Oneビジネスカード配布によって立替経費をなくせる

- 領収書の受け取りから承認、仕訳、保管まで、経費精算に必要な対応をオンラインで完結

- 99.9%*の精度で領収書をデータ化し、自動で利用明細と突合

- 電子帳簿保存法やインボイス制度への対応

- カード利用状況のリアルタイム把握と不正利用の防止

- 1カ月当たりの利用限度額が最大1億円

- カードごとの利用限度額設定が可能

- 年会費・発行手数料無料

*Sansan株式会社が規定する条件を満たした場合のデータ化精度

Bill One経費は専用のビジネスカードによって経費精算にかかる工数を削減し、月次決算の加速に役立ちます。ぜひ導入をご検討ください。

3分でわかる Bill One経費

立替経費をなくし、月次決算を加速する

クラウド経費精算サービス「Bill One経費」について簡単にご説明した資料です。

記事監修者のご紹介

税理士 松崎 啓介

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

保有資格:税理士

昭和59年~平成20年 財務省主税局勤務

税法の企画立案に従事(平成10年~平成20年 電子帳簿保存法・通則法規等担当)

その後、大月税務署長、東京国税局調査部特官・統括官、審理官、企画課長、審理課長、個人課税課長、国税庁監督評価官室長、仙台国税局総務部長、金沢国税局長を経て令和2年8月税理士登録。

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

主な著書「Q&Aでわかる税理士のためのインボイス制度と改正電子帳簿保存法」(第一法規)、「デジタル化の基盤 電帳法を押さえる」 (税務研究会)等

- 本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。なお、本稿は、読みやすさや内容の分かりやすさを重視しているため、細部が厳密ではない場合があります。

執筆・編集

「月次決算に役立つ情報」編集部