- 請求書

入出金管理(出納業務)とは?業務内容と効率化のポイント

公開日:

入出金管理は資金繰りや経営判断に直結する重要な業務であり、管理不備はミス・不正・資金ショートのリスクを高めます。

本記事では、入出金管理(出納業務)の基本から、企業が抱えがちな課題、業務を効率化するための方法を詳しく解説します。

入金情報を自動で特定!入金管理を効率化

入出金管理(出納業務)とは?

入出金管理とは、企業の現金や預金の動きを把握・記録し、手元資金と帳簿の整合性を確認する経理業務のことです。「出納業務」と呼ばれることもあります。

大きく「入金管理」と「出金管理」の2つに分けられ、それぞれ現金・預金の動きを対象とします。以下で具体的に見ていきましょう。

入金管理

入金管理には、「現金での入金」と「預金での入金」の2種類があります。

現金での入金例 | 預金での入金例 |

|---|---|

・商品の販売による売上金の受け取り ・預金口座から現金を引き出した場合 | ・売掛金の入金などで、預金残高が増加する取引 ・現金を預け入れた場合の記帳処理 |

入金管理については、以下の記事で詳しく解説しています。

出金管理

出金管理も、現金と預金の2種類を管理します。

現金での出金例 | 預金での出金例 |

|---|---|

・仕入れ代金の現金払い ・交通費などの立替経費の精算 ・現金を預金口座に入金する場合 | ・買掛金や外注費の銀行振込 ・口座引き落としによる経費支払い |

出金の際は、いつ、誰が、どこに、いくら支払ったかを明確にし、証憑(請求書・領収書)と紐付けて記録・保管することが重要です。

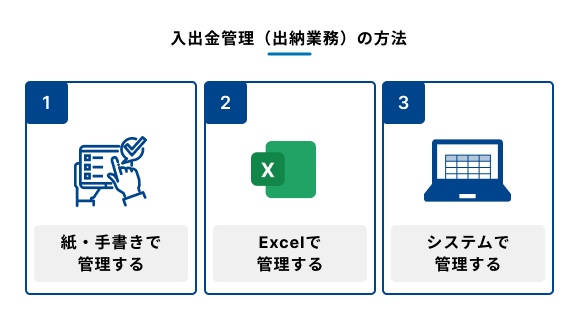

入出金管理(出納業務)の方法

入出金管理の方法は、企業規模や業務フローによってさまざまです。ここでは代表的な3つの方法を紹介します。

- 紙・手書きで管理する

- Excelで管理する

- システムで管理する

紙・手書きで管理する

最も基礎的な管理方法が、紙とペンを用いた手書きの管理です。個人商店や小規模事業者で取り入れられることが多く、現金出納帳などの紙の帳簿を使って記録していくスタイルです。

導入コストがかからず手軽に始められる一方、取引が増えると管理が煩雑になります。検索性の低さや記録ミスの発生リスクもあり、効率性・正確性の面で限界があります。

Excelで管理する

Excelを使って入出金を管理する方法もあります。紙よりも効率よく入力することができ、多くの中小企業で採用されています。導入コストがかかりにくく、無料のテンプレートなどを活用できる点もメリットです。業種や取引内容に応じて項目を自由に設定できるため、カスタマイズ性の高さを求める企業にもおすすめです。

一方で、大部分は手作業による入力が中心となるため、どうしても時間と労力がかかってしまいます。入力や数式設定の誤りなど、人為的なエラーが発生しやすい点が課題です。

また、情報漏えいや不正アクセスのリスクを抑えるために、パスワード保護やアクセス権限の設定、セキュリティーソフトの導入なども追加で必要となります。

システムで管理する

取引件数が多くなると、手作業やExcelによる入出金管理では業務量や正確性に限界がきます。こうした課題を解消するため、多くの企業では入出金管理専用のシステムを導入しています。入出金管理システムには、入出金データをリアルタイムで管理できる機能や、請求・支払い情報との自動連携、入金消込の自動化など、業務を効率化する機能が豊富に搭載されています。

システムによっては、顧客や案件ごとに入金ステータスを一元管理できる機能や、請求書との紐付け、残高推移の可視化などを備えているものもあります。システムを活用することで、経理業務を正確かつ迅速に進められます。

入出金管理表の作り方

管理表は、日々の取引を整理し、現金や預金の動きを可視化するためのツールです。ここでは、入出金管理表に必要な基本項目と、運用上のポイントについて解説します。

入出金管理表に必要な基本項目

以下に、入出金管理表に必要な基本項目をまとめました。以下の情報を正確に記録することで、資金の流れを把握しましょう。

なお、業種や管理目的に応じて、勘定科目や支払い方法、担当者名などの追加項目を設定するケースもあります。

項目 | 内容 |

|---|---|

日付 | 取引が発生した日付(年月日)を記録 |

勘定科目 | 取引に該当する勘定科目を記載 |

摘要 | 取引の内容や取引先名を記載 |

収入(入金額) | 現金の入金額(税込)を記載 |

支出(出金額) | 現金の出金額(税込)を記載 |

差引残高(現金残高) | 入出金後の残高 ※入金時は前の残高に加算し、出金時は残高から差し引いたものを記載する。 |

入出金管理表を運用する上での注意点

入出金管理表を適切に運用する際、まず重要なのが入力ミスの防止です。特に手作業での記録はどうしてもミスが発生しやすいため、ダブルチェックの体制を整える、定期的に内容を確認するなどの対策を行いましょう。

また、管理表は定期的な更新も必要です。更新を怠ると、実際の残高と帳簿上の数字にズレが生じ、資金管理に支障をきたしてしまいます。日々の取引を正確に記録し、リアルタイムで残高を把握する運用を心がけます。

その上で定期的に残高のチェックを行い、帳簿と照合する習慣をつけることで、ミスや不正の早期発見につなげましょう。

入出金管理(出納業務)を適切に実施するメリット

ここでは、入出金管理(出納業務)を適切に実施することで得られる主なメリットを解説します。

- 資金繰りの安定化

- 経営判断に役立つ

- 不正・ミスの防止

資金繰りの安定化

1つ目のメリットは、資金繰りが安定しやすくなることです。

入出金管理を適切に行えば、支出の発生時期や金額をリアルタイムで把握でき、資金ショートのリスクを未然に防げます。

たとえば、大口の支払いが重なる時期に合わせて資金を確保しておけば、安定した運転資金の確保が可能です。また、入金予定・出金予定を可視化することで、余裕を持った資金準備や調整が行えるようになる点もメリットです。

経営判断に役立つ

2つ目のメリットは、経営判断に役立つことです。

正確な入出金データを継続的に管理することで、経営層はリアルタイムの資金残高や支払い予定額を確認できるようになります。正確な入出金データを継続的に管理することで、投資や設備導入、人員計画などの意思決定を迅速かつ正確に行えます。

支出傾向を把握しておくことで、予算編成やコスト削減にも活用できます。

不正・ミスの防止

3つ目のメリットは、不正・ミスの防止につながることです。

入出金管理の仕組みを整備すれば、業務フローが可視化され、特定の担当者に依存しない体制を構築できます。

誰でも同一ルールで処理できるため、新人や異動者でも業務の引き継ぎがスムーズに行えるようになり、不正やヒューマンエラーのリスクを軽減することにもつながります。

入出金管理業務(出納業務)で企業が抱えがちな課題

入出金管理は経理業務の中でも特に重要な業務であり、精度や正確性が求められます。しかし、現場ではさまざまな課題が発生しやすいのも事実です。

以下では、入出金管理業務で特に発生しやすい4つの課題を解説します。

- 手作業による入力ミスや重複処理

- 属人化による業務のブラックボックス化

- 現金管理・出金処理に手間がかかる

- 資金状況がリアルタイムに把握できない

手作業による入力ミスや重複処理

まず挙げられるのが、手作業による入力ミスや重複処理です。

小規模企業では、Excelや帳簿を使った手作業管理が多く、記載漏れや二重計上などのヒューマンエラーが発生しやすくなります。

「帳簿と実際の銀行口座残高が一致しない」といったトラブルが生じてしまうと、資金状況の正確な把握が困難になります。

属人化による業務のブラックボックス化

属人化による業務のブラックボックス化も、経理部門が抱えやすい課題のひとつです。

中小企業を中心に、入出金業務が特定の担当者に依存しているケースが少なくありません。複雑なExcel管理や独自手順が属人化すると、担当者不在時に業務が停滞するリスクが高まります。

また、業務内容が可視化されていないことで、ミスや不正に気づきにくくなるといった問題もあります。

現金管理・出金処理に手間がかかる

現金管理・出金処理に手間がかかる点にも注意が必要です。現金払いでは伝票作成が必要なため、経理担当者の負担が大きくなります。処理件数が多い業務では、記録漏れや確認ミスが生じやすくなります。

こうした作業は業務効率の低下だけでなく、不正やミスの温床にもなりかねません。

資金状況がリアルタイムに把握できない

手作業や紙ベースの管理では、リアルタイムの資金状況を把握することが困難です。

現金や預金の動きを週単位・月単位でしか把握できない場合、突発的な支出対応の遅れや資金繰り計画の不正確さといった経営リスクを招くおそれがあります。

入出金管理業務(出納業務)を効率化する3つの方法

入出金管理業務の精度とスピードを高めるには、効率化が欠かせません。ここでは、入出金管理を効率化する代表的な3つの方法を紹介します。

- 入出金管理ツールの導入

- キャッシュレスの社内促進

- 外部業者への委託

入出金管理ツールの導入

取引件数が多い企業では、入出金管理ツールの導入が有効です。

通帳残高と帳簿の照合を自動化し、入出金データを一元管理できます。取引先ごとの明細や支払いステータスを可視化できるシステムを導入すれば、担当者の確認作業が効率化され、ヒューマンエラー防止や属人化の解消にもつながります。

なお、システム選びにお悩みの方は、以下の記事も参考にしてみてください。

キャッシュレスの社内促進

現金の取り扱いを減らし、社内での支払いをキャッシュレス化することも有効です。

たとえば、従業員の立て替え払いを法人カードに一本化すれば、支払い履歴が自動で記録され、入出金データの入力作業を削減できます。入出金データを都度手入力する必要がなくなり、処理にかかる手間を大きく削減できるでしょう。

また、キャッシュレス化により小口現金の残高管理や伝票作成の手間も省けるため、業務全体の透明性向上にもつながります。

外部業者への委託

入出金業務を自社で完結させず、外部業者に委託する方法もあります。

経理代行やBPOを活用すれば、業務品質を維持しつつミスや不正のリスクを低減でき、安定した経理運営を実現できます。

特に専門的なノウハウが求められるケースや、担当者の異動・退職によって属人化のリスクが高まっている場合には、検討してみてもよいでしょう。

まとめ

本記事では、入出金管理(出納業務)の基本や効率化の方法について解説しました。手作業が多く煩雑になりやすい入出金管理では、業務の効率化が重要です。

キャッシュレス化の推進や入出金管理システムの導入により、作業精度とスピードの両立が可能になります。

「Bill One債権管理」は、請求書の発行から入金消込まで、全社の請求業務を自動化するクラウド債権管理サービスです。入金状況がリアルタイムで共有できるため、経理・財務はもちろん、全社で債権の状況を把握できます。

Bill One債権管理の特長

- 請求先ごとに固有のバーチャル口座を振込先として請求書を作成・発行

- 名義不一致や複数の請求分を一括した合算入金も自動で消込処理

- 現在利用中の基幹システムとも柔軟に連携可能

- 発行済みの請求書と入金状況をリアルタイムに一覧表示・管理可能

- 請求書の作成・発行から入金消込、社内での照会・共有までをBill One上で完結

請求業務をワンストップで自動化し、債権と入金の情報を一元管理することで、 企業の債権管理を強固にする「Bill One債権管理」。ぜひ導入をご検討ください。

3分でわかる Bill One債権管理

リアルタイム入金消込で、現場を強くする

クラウド債権管理サービス「Bill One債権管理」について簡単にご説明した資料です。

記事監修者のご紹介

税理士 松崎 啓介

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

保有資格:税理士

昭和59年~平成20年 財務省主税局勤務

税法の企画立案に従事(平成10年~平成20年 電子帳簿保存法・通則法規等担当)

その後、大月税務署長、東京国税局調査部特官・統括官、審理官、企画課長、審理課長、個人課税課長、国税庁監督評価官室長、仙台国税局総務部長、金沢国税局長を経て令和2年8月税理士登録。

松崎啓介税理士事務所 所長、一般社団法人租税調査研究会主任研究員

主な著書「Q&Aでわかる税理士のためのインボイス制度と改正電子帳簿保存法」(第一法規)、「デジタル化の基盤 電帳法を押さえる」 (税務研究会)等

- 本稿は一般的な情報提供であり、法的助言ではありません。正確な情報を掲載するよう努めておりますが、内容について保証するものではありません。なお、本稿は、読みやすさや内容の分かりやすさを重視しているため、細部が厳密ではない場合があります。

執筆・編集

「月次決算に役立つ情報」編集部

.png)